Este artigo foi publicado originalmente no blog de Indexology® em 10 de março de 2022.

Quando se trata de índices ESG, objetivos diferentes exigem soluções diferentes. Estes índices podem variar de simples a complexos, de concentrados a similares ao seu benchmark, de baseados em critérios ambientais, sociais e de governança a focados em questões climáticas, entre outros. Nosso crescente conjunto de índices ESG visa atender a uma ampla gama de necessidades ESG e apoiar o alinhamento dos investimentos com princípios ESG.

Os clientes podem ter duas perguntas ao avaliar índices ESG:

- Qual é o objetivo de investimento a respeito de:

- Os benefícios ESG e

- O risco de gestão ativa?

- Segundo o objetivo, qual abordagem é mais adequada:

- Simples ou

- Complexa?

Neste artigo nos focamos nestas dúvidas ao destacar os resultados alcançados pelos índices S&P 500® ESG.

Benefícios ESG e risco de gestão ativa

Os benefícios ESG e o risco de gestão ativa são dois fatores importantes na estratégia de qualquer índice ESG. Geralmente, há um trade-off entre os benefícios ESG alcançados pelo índice e o seu risco de gestão ativa em relação ao índice de referência; portanto, os dois aspectos devem ser levados em conta em conjunto.

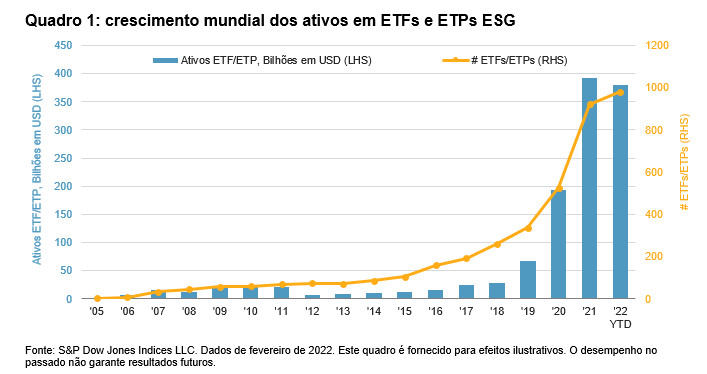

Quando olhamos para as melhoras ESG do ponto de vista do risco de gestão ativa, podemos avaliar a melhoria nas pontuações ESG da S&P DJI alcançada pelo índice por unidade de tracking error. O quadro 1 mostra a melhoria na pontuação ESG em relação ao tracking error de três anos; o tamanho da bolha representa a redução na intensidade das emissões de dióxido de carbono.