1. Por que o mercado dos EUA é importante para os investidores de todo o mundo?

O mercado americano de valores é o maior do mundo, e as empresas domiciliadas nos EUA representam 60% da capitalização de mercado do barômetro global de renda variável da S&P Dow Jones Indices (S&P DJI) — o S&P Global BMI — até o encerramento de março de 2024. Os EUA também representam a maior parte da capitalização de mercado em 10 dos 11 setores do GICS® no S&P Global BMI.

Portanto, os participantes do mercado que não têm uma visão dos EUA correm o risco de negligenciar uma parte considerável do conjunto de oportunidades de ações em nível global. Isso não somente pode dificultar a explicação do impacto das narrativas sobre os retornos das ações globais, mas a composição única do mercado acionário americano também significa que ignorar as ações dos EUA pode afetar a capacidade dos investidores de obter exposições estratégicas ou táticas.

2. Qual é o papel dos índices na medição dos mercados de valores?

Desde que Charles Dow e Edward Jones começaram a publicar o primeiro índice de todos os tempos (o Dow Jones Railroad Average) no final do século XIX, os índices permitiram aos investidores monitorar o impacto de tendências em diferentes segmentos do mercado e avaliar o desempenho dos gestores ativos.

Embora os primeiros índices fossem medidas do mercado acionário, desde então foram criados índices transparentes e baseados em regras para diversas classes de ativos. Hoje em dia, os índices também medem o desempenho de estratégias mais complexas que, anteriormente, eram consideradas exclusivas da gestão ativa.

Acompanhando — e, em grande parte, impulsionando — a proliferação de informações sobre índices, estes instrumentos passaram a servir como base para produtos de investimento em todo o mundo. A ampla utilização de produtos de investimento baseados em índices foi impulsionada pelo aumento da conscientização sobre o conjunto de evidências que demonstram que a maioria dos gestores ativos tem um desempenho inferior em termos absolutos e ajustados pelo risco na maior parte do tempo. Por exemplo, mais de 90% dos fundos americanos large cap sediados nos EUA perderam para o S&P 500® em um período de 20 anos encerrado em 31 de dezembro de 2023. Os fundos de renda variável europeus focados em ações americanas de alta capitalização registraram taxas de desempenho semelhantes: mais de 90% desses fundos ativos perderam para o S&P 500 no período de 10 anos que terminou em 31 de dezembro de 2023.

Inscreva-se para receber atualizações por e-mail

Inscreva-se

3. O S&P 500 Equal Weight Index tem sido uma estratégia popular recentemente. Quais são os fatores por trás disso?

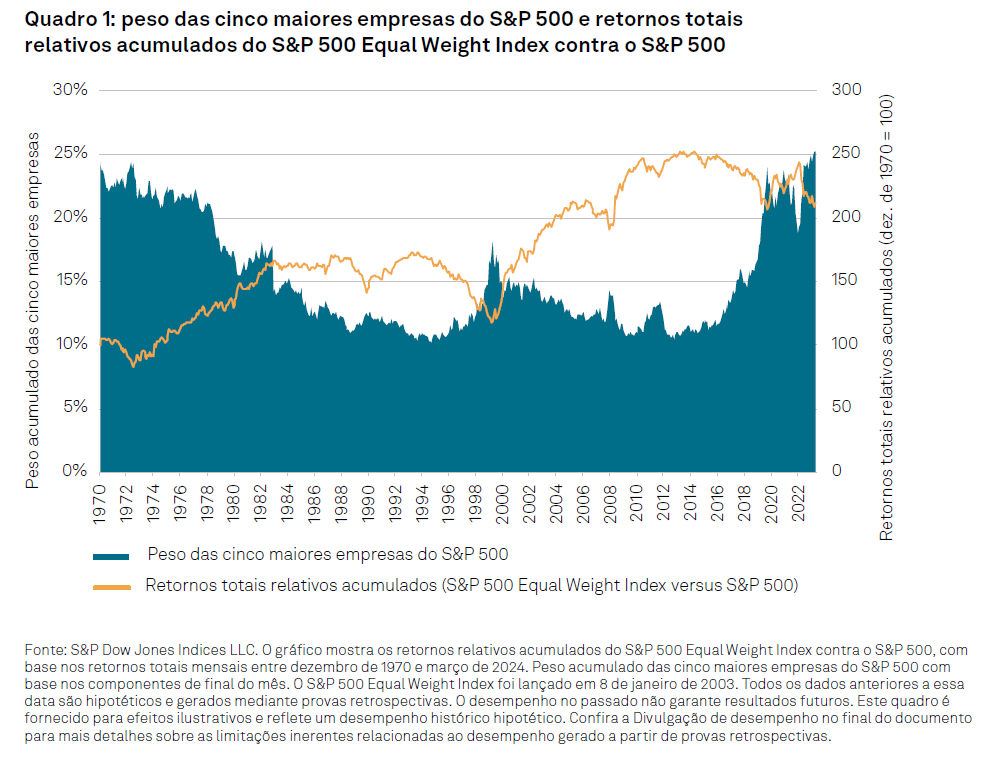

Uma tendência marcante nas ações americanas no último ano foi o desempenho superior de algumas das maiores empresas, uma vez que os investidores expressaram seus pontos de vista sobre o possível impacto da inteligência artificial nas perspectivas de crescimento das companhias. Nesse cenário, a representação das empresas de mega capitalização no S&P 500 atingiu máximos de várias décadas: o peso acumulado das cinco maiores empresas no S&P 500 foi de 25,3% no final de março de 2024, um nível não visto desde dezembro de 1970.

Embora a elevada concentração em nível de ações demonstre que o S&P 500 continua a cumprir seu objetivo de medir o desempenho das ações americanas de alta capitalização, muitos investidores recorreram a uma abordagem de ponderação equitativa para reduzir a exposição às maiores companhias e para expressar pontos de vista sobre a reversão à média nas concentrações do mercado acionário.

A importância do S&P 500 Equal Weight Index nessas questões vem de sua exposição a tamanhos menores de empresas: atribuir, trimestralmente, alocações igualitárias às empresas que compõem o S&P 500 significa que o índice de ponderação equitativa tem menos peso nas maiores firmas. Essa metodologia ajuda a explicar a maior parte do desempenho relativo do S&P 500 Equal Weight Index em relação ao S&P 500 no último ano e fornece um vínculo tangível entre as mudanças na concentração do mercado e os retornos relativos do índice de ponderação equitativa.

Em geral, quando as maiores empresas (às quais a ponderação equitativa tem menos sensibilidade) ganharam do mercado, a concentração aumentou e a ponderação equitativa perdeu para o seu benchmark ponderado por capitalização. Em contrapartida, o desempenho superior entre as empresas menores (às quais a ponderação equitativa tem maior exposição) levou à redução da concentração e a uma maior probabilidade de desempenho superior da ponderação equitativa.