Este artigo foi publicado em inglês no blog de Indexology® em 9 de setembro de 2024.

O índice S&P 500® ESG busca fornecer uma medição das ações americanas enquanto incorpora fatores ESG. O índice mantém pesos setoriais semelhantes aos do S&P 500, ao mesmo tempo em que aprimora as suas características de sustentabilidade.

A importância da neutralidade setorial no índice S&P 500 ESG

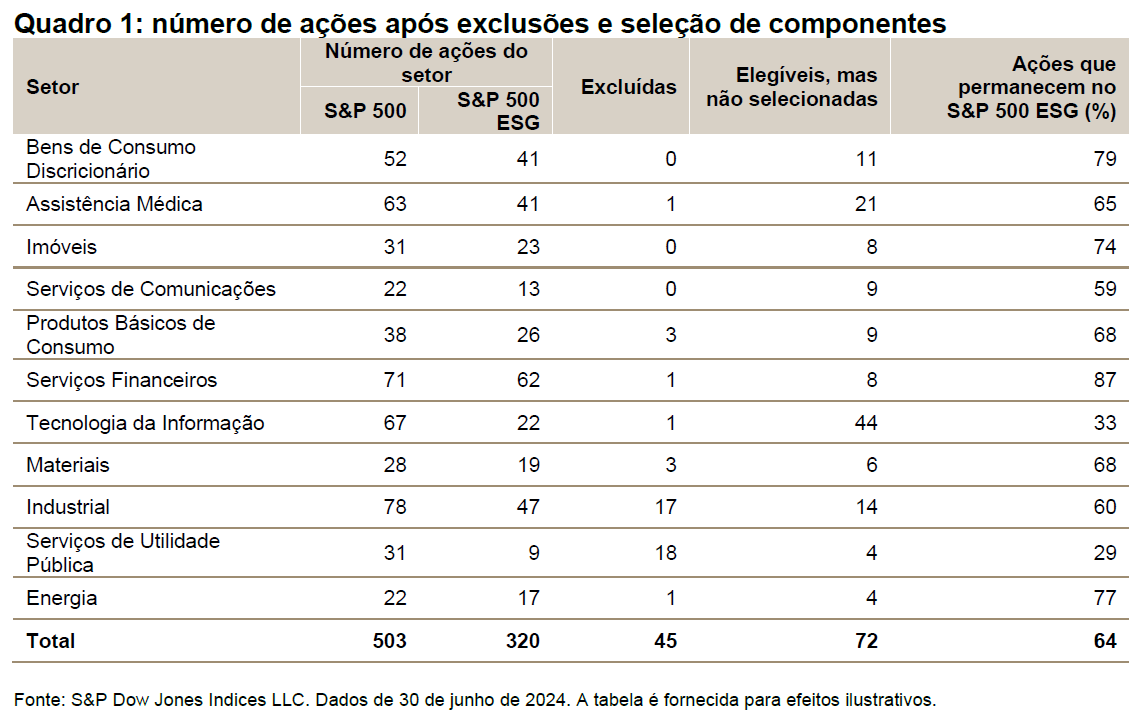

Um equívoco comum é que os índices ESG removem ou subponderam os setores considerados prejudiciais ao meio ambiente, como Energia ou Serviços de Utilidade Pública. Em vez de excluir setores, o índice S&P 500 ESG seleciona empresas que apresentam o melhor desempenho ao considerar métricas ambientais, sociais e de governança, ao mesmo tempo em que reflete historicamente muitos dos atributos do S&P 500. A eliminação de setores inteiros pode acarretar uma mudança das ponderações para outros setores, o que poderia criar um viés setorial e um risco de concentração.

Usando o exemplo de Tecnologia da Informação, um componente deste setor foi excluído de acordo com a metodologia dos índices ESG da S&P DJI. Em seguida, o índice selecionou os componentes de cada grupo do setor tecnológico, começando pelos componentes com as pontuações ESG mais altas, a fim de atingir 75% da capitalização de mercado do índice subjacente. A partir disso, foram selecionados 22 componentes, o que significa que o índice incluiu apenas 33% do número inicial de ações do setor de tecnologia do S&P 500. Se a metodologia tivesse realocado peso adicional para Tecnologia da Informação, poderia ter criado risco de concentração nos poucos componentes selecionados.