Este artigo foi publicado em inglês no blog de Indexology® em 9 de janeiro de 2025.

Já escrevemos anteriormente sobre as fontes tradicionais de excesso no retorno para os gestores ativos de renda fixa, uma das quais é assumir um maior risco segundo o prazo ou a taxa de juros. Em 2024, houve uma forte reversão do excesso no retorno do risco ligado ao prazo, uma vez que as inclinações de longa duração que teriam recompensado os gestores em 2023 os prejudicaram em 2024. Um dos motivos principais desta reversão foi o aumento drástico dos rendimentos de longo prazo, e uma das suas consequências foi o aprofundamento da curva de rendimentos do Tesouro dos EUA.

Como resultado, todas as atenções estão voltadas para o rendimento de 10 anos do Tesouro dos EUA, que oscilou no último ano, subindo acima de 4,7% até o 8 de janeiro de 2025 e atingindo níveis vistos pela última vez em abril de 2024 e perto do pico de outubro de 2023. O aumento dos rendimentos antes e depois das eleições presidenciais dos EUA foi impulsionado por uma infinidade de fatores, incluindo o crescimento econômico robusto e preocupações quanto à inflação, bem como o sinal mais restritivo do Federal Reserve dos EUA em 18 de dezembro de 2024, de recortes nas taxas de juros inferiores ao esperado em 2025.

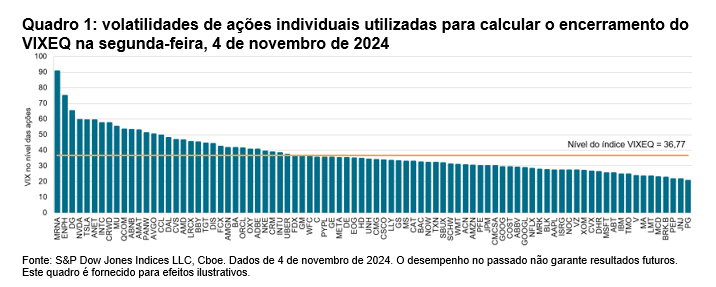

Quanto à duração ou risco da taxa de juros, uma forma em que podemos avaliar o grau de nervosismo do mercado de títulos de dívida é por meio das expectativas de mercado em relação à volatilidade do Tesouro dos EUA de longo prazo. Em geral, os movimentos do VXTLT geralmente acompanharam o aumento dos rendimentos do Tesouro dos últimos anos, atingindo uma alta acima de 22 pontos em 31 de outubro de 2024, antes da eleição. As exceções incluíram dias turbulentos, como a anulação do carry trade global no dia 5 de agosto de 2024, quando os rendimentos caíram enquanto os investidores buscavam a segurança dos títulos do Tesouro dos EUA e o VXTLT subia para mais de 20 pontos. O índice subiu 17,51 pontos desde o início de dezembro de 2024 até o dia 8 de janeiro de 2025, impulsionado provavelmente pela inquietação do mercado em relação aos resultados das eleições e às políticas tarifárias associadas, à trajetória futura das taxas do Fed e à inflação.

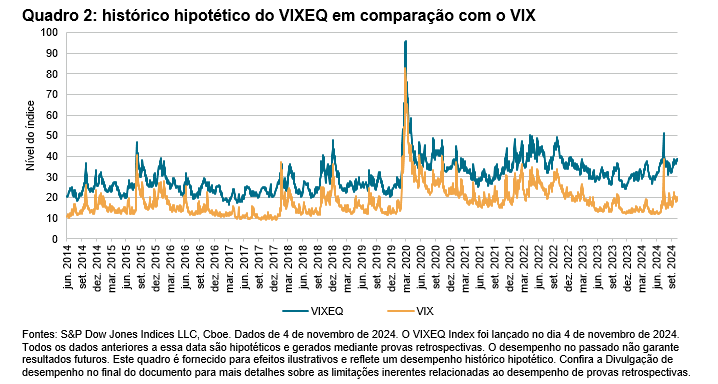

Mas, como a volatilidade do mercado de títulos de dívida se compara à do mercado de ações? O primeiro gráfico do quadro 2 mostra que os níveis do VXTLT normalmente ficaram abaixo dos níveis do Cboe Volatility Index® (VIX®), que é uma medida amplamente conhecida da volatilidade esperada do mercado acionário. No entanto, o diferencial entre os dois diminuiu desde 2020, como mostra o segundo gráfico do quadro 2, que calcula a relação entre o VIX e o VXTLT. Os catalisadores notáveis incluem a incerteza decorrente da pandemia e os aumentos da taxa de juros do Fed a partir de 2022, que elevaram a volatilidade implícita dos títulos, juntamente com a volatilidade implícita relativamente baixa das ações.

Depois de uma montanha-russa em 2024, enquanto se aguarda a reunião do Federal Reserve em janeiro de 2025, bem como o novo regime presidencial, a trajetória futura dos rendimentos do Tesouro dos EUA pode ter consequências importantes para os gestores de ativos de renda fixa e multiativos, bem como para os proprietários de ativos que pensam em seus perfis de risco.