Este artigo foi publicado originalmente no blog de Indexology® em 1 de agosto de 2024.

No filme “De volta para o futuro”, Marty McFly acaba acidentalmente 30 anos no passado ao usar o DeLorean de Doc Brown que viaja no tempo. Depois de perceber o que aconteceu, ele tenta voltar a 1985 sem perturbar nada no passado que possa afetar negativamente sua vida no presente.

O principal desafio de Marty era salvar sua própria existência, e todos sabemos que ele é bem-sucedido no final do filme de Hollywood, mas e se ele tivesse um desafio mais difícil, como prever quais gestores ativos latino-americanos poderiam ganhar dos seus índices no futuro? Embora não sejam carros movidos a fusão, os relatórios SPIVA® e de Persistência funcionam como máquinas do tempo, permitindo-nos quantificar os desafios de decisões passadas, bem como seus resultados, e ver o que Marty teria enfrentado.

Por exemplo, vamos imaginar que Marty tivesse viajado acidentalmente no tempo de 2023 até o final de 2018 e tentasse escolher quais fundos teriam um desempenho superior ao mercado nos próximos cinco anos. Que decisões ele poderia ter tomado com as melhores informações disponíveis naquele momento?

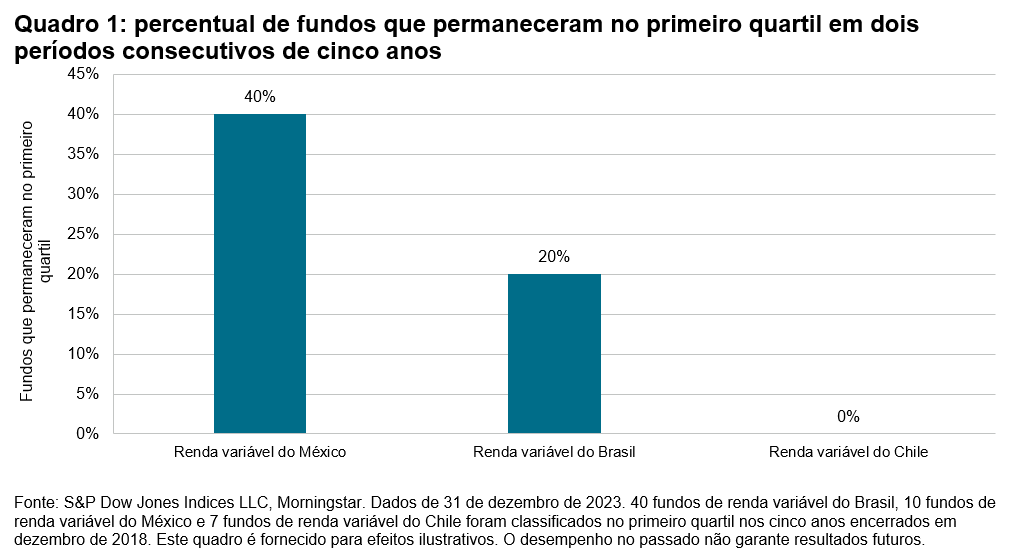

Em primeiro lugar, ele poderia ter escolhido entre os gestores de alta classificação, acreditando que os de melhor desempenho permanecem no topo. Com base no Scorecard de Persistência na América Latina do fechamento de 2023, 57 fundos de renda variável no México, Brasil e Chile foram classificados em seus respectivos primeiros quartis no período de cinco anos encerrado em 2018, mas apenas 12 desses fundos permaneceram no quartil superior até 2023 (consulte o quadro 1).

Escolhendo apenas fundos classificados no primeiro quartil, a probabilidade de Marty prever quais fundos permaneceriam nessa posição teria sido de apenas 21%, e um número maior de fundos do primeiro quartil em 2018 (21) acabou na metade inferior em 2023. No entanto, vamos supor que ele teve a sorte de escolher um gestor do primeiro quartil em 2018 que também permaneceu no primeiro quartil até 2023. Isso teria sido suficiente para superar o desempenho de seu índice?