Este artigo foi publicado originalmente no blog de Indexology® em 11 de janeiro de 2023.

Há trinta anos, Bill Clinton se preparava para sua posse como o Presidente 42 dos EUA, o S&P 500® fechava um pouco acima de 430 e a última edição da revista Business Week anunciava que 1993 seria "o ano de escolher sabiamente" no mercado de ações. Entretanto, um tipo diferente de valor estava prestes a fazer sua revolucionária estreia na Bolsa de Nova York; um que tornaria possível negociar uma quantidade de ações igual à que contém um índice, todas de uma vez.

Em 29 de janeiro de 2023, o fundo cotado em bolsa que tem sobrevivido por mais tempo no mundo — conhecido inicialmente como Standard & Poor's Depositary Receipt ou pelo acrônimo SPDR — celebra 30 anos desde que começou a ser negociado. Na atualidade, ele está entre os maiores fundos do mundo, e em alguns dias é o valor mais negociado de todos; e hoje comemoramos seu aniversário com uma edição especial de nossa análise SPIVA®, que cobre os 29 anos e meio desde o lançamento do fundo.

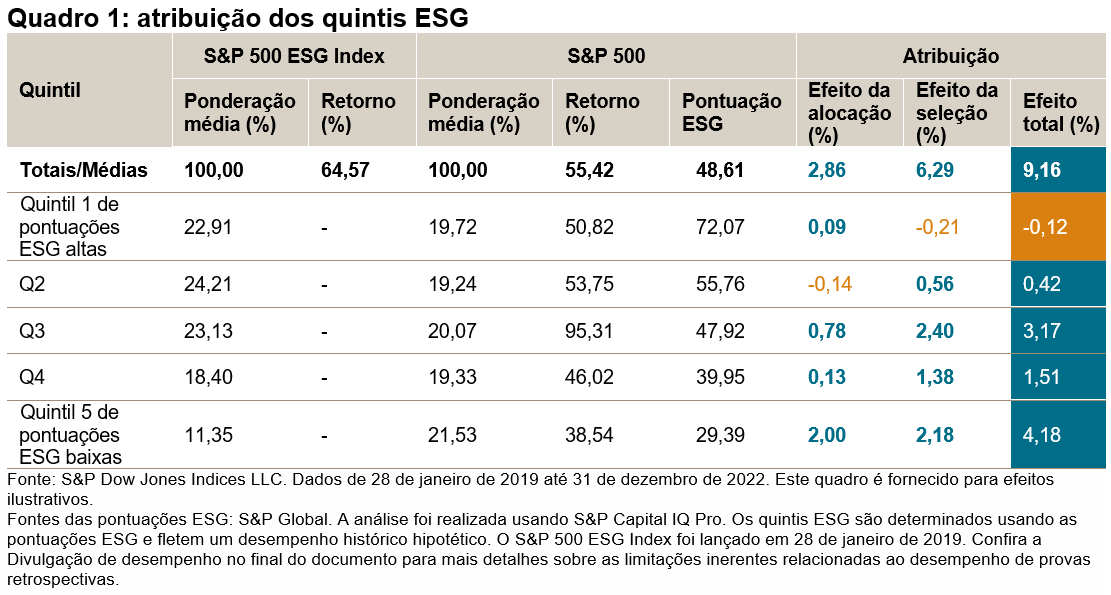

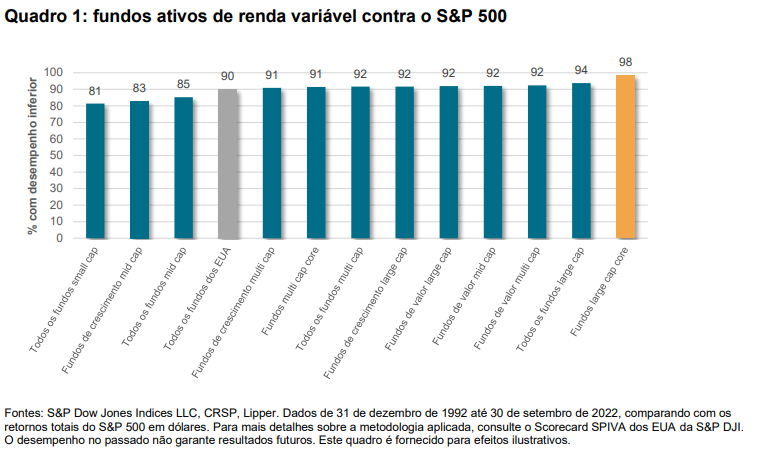

O quadro 1 compara o desempenho dos fundos mútuos ativos de renda variável dos EUA durante o período de quase 30 anos usando as mesmas ferramentas analíticas e fontes de dados que nossos Scorecards SPIVA dos EUA habituais e com base nos últimos finais de trimestre. Estão destacadas as estatísticas para a categoria dos principais índices de alta capitalização dos EUA e todos os fundos ativos de renda variável dos EUA de investimento nacional.

Os números contam uma história notável. Durante todo o período, apenas 2% dos principais fundos ativos de alta capitalização venceram o S&P 500. Mesmo em categorias como crescimento e ações de pequeno e médio porte — que se beneficiaram de um universo com desempenho superior — um mínimo de 81% dos fundos ativos perdeu para o benchmark. Em geral, em todas as categorias, 90% dos fundos de gestão ativa perderam para o S&P 500.

As taxas mais altas que normalmente cobram os fundos ativos poderiam ser parte das razões pelas quais tantos fundos perderam para o benchmark, embora outros fatores também possam ter contribuído. Os fundos que acompanham índices e os ETFs também cobram taxas, mas os resultados do quadro 1 não seriam alterados significativamente ao considerá-las. Mesmo entre os fundos sobreviventes — que facilmente poderíamos supor que em geral tiveram melhor desempenho — 57% dos fundos nacionais dos EUA perderam para o S&P 500 por mais de um ponto percentual por ano. Para ilustrar a gama dos retornos, o quadro 2 mostra a distribuição de retornos anualizados para todos os fundos ativos de renda variável de investimento no EUA que sobreviveram e registraram um retorno de período completo. Também mostra a divisão da sobrevivência dos fundos. Como referência, o fundo SPDR tinha uma taxa inicial de 0,2% anual (posteriormente foi reduzida para pouco menos de 0,1%).

Investir num fundo que acompanhava um índice foi visto (por alguns) como uma admissão de derrota lá no início de 1993. Na melhor das hipóteses, os fundos vinculados a índices estavam "se contentando com pouco". Mas, como se constatou mais tarde, uma carteira que replicasse aproximadamente o retorno do S&P 500 estaria muito acima da média desde então. Espero que você se junte à equipe da S&P DJI para desejar um feliz aniversário de 30 anos para o fundo SPDR.