Este artículo fue publicado en inglés en el blog de Indexology® el 23 de diciembre de 2024.

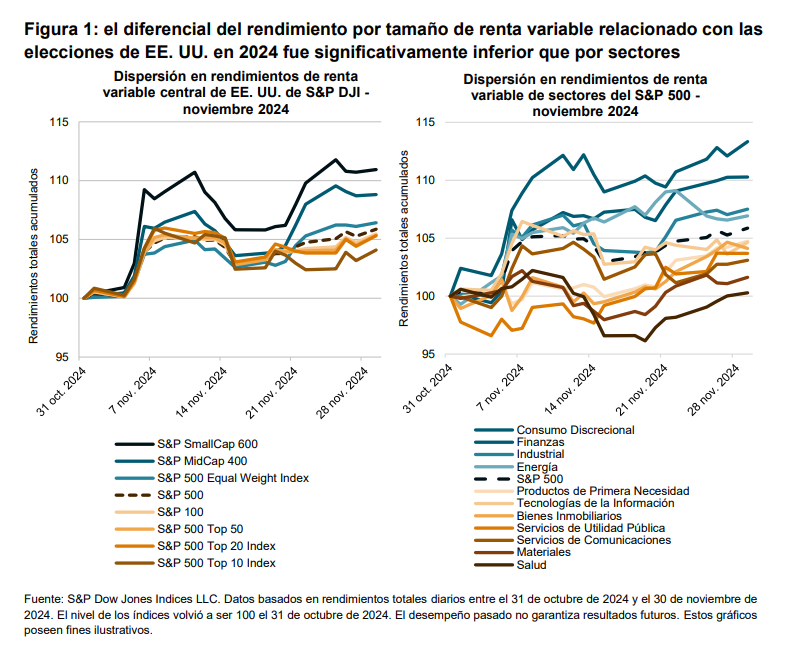

Los benchmarks amplios como el S&P 500® y el S&P SmallCap 600® demostraron una respuesta positiva a las elecciones presidenciales de EE. UU. y subieron 6% y 11% en noviembre de 2024, respectivamente. El diferencial entre los segmentos de tamaño de

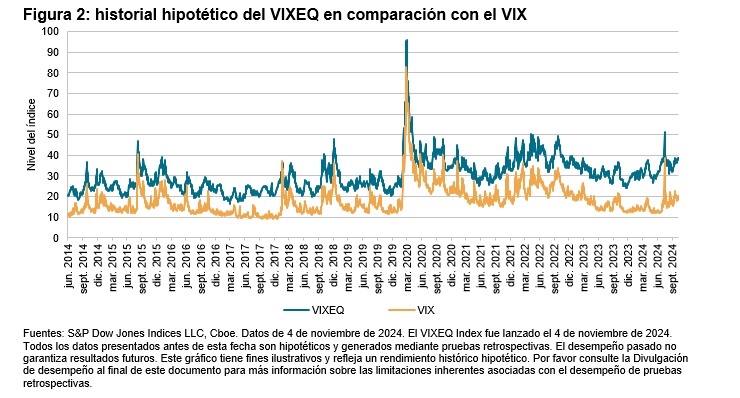

EE. UU. fue más moderado en relación con los sectores del S&P 500. La figura 1 presenta el rendimiento total acumulado del S&P 500 en noviembre de 2024 versus índices de diferentes tamaños de EE. UU. al lado izquierdo y, al lado derecho, la comparación con sus 11 subíndices sectoriales del GICS®.

Tras las elecciones presidenciales, los sectores estadounidenses mostraron una divergencia considerable. Si bien los 11 sectores finalizaron noviembre con números positivos, tuvieron diferentes caminos: Salud se mantuvo rezagado y cerró el mes con una ganancia de solo 0.3%. En contraste, sectores con un foco más local, como Finanzas, Industrial y Energía superaron a su benchmark y quedaron solo por detrás de Consumo Discrecional. Esta mayor dispersión creó oportunidades de desempeño superior e inferior para aquellos que buscaban analizar de cerca el desempeño de la renta variable estadounidense.

Los sectores del GICS del S&P 500 se pueden desviar significativamente del desempeño y de las características del S&P 500. Cuando examinamos qué sectores obtienen la mayoría de sus ingresos de manera local, Servicios de Utilidad Pública y Tecnologías de la Información (TI) están en los extremos opuestos del espectro. La figura 2 muestra que, sumadas, las empresas del S&P 500 Utilities obtienen casi la totalidad de sus ingresos localmente (98%), mientras que TI es el único sector en que 50% de sus ingresos son internacionales.