Este artigo foi publicado originalmente no blog Indexology® em 18 de outubro de 2022.

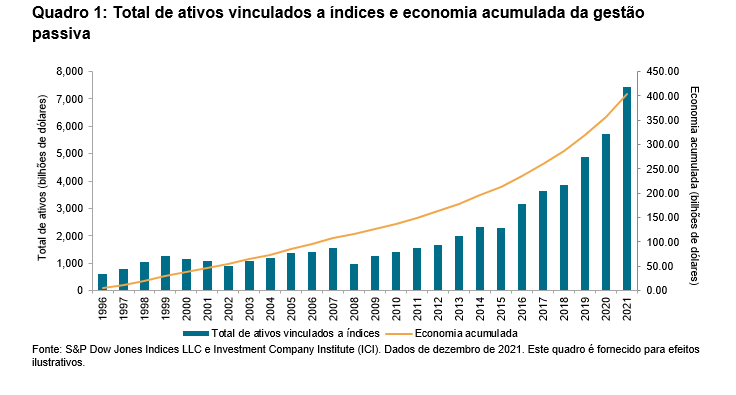

Um dos benefícios de acompanhar um índice é o baixo custo em relação à gestão ativa. Com o crescimento do investimento passivo, os investidores têm se beneficiado significativamente ao evitar os resultados inferiores da gestão ativa e suas taxas de administração. Podemos estimar a economia anual em taxas de administração multiplicando a diferença entre as taxas de despesas médias dos fundos mútuos de renda variável ativos e passivos pelo valor total de ativos vinculados aos índices S&P 500®, S&P 400® e S&P 600®. Quando somamos os resultados desses cálculos anuais, observamos que a economia acumulada em taxas de administração nos últimos 26 anos é de US$ 403 bilhões (confira o quadro 1).

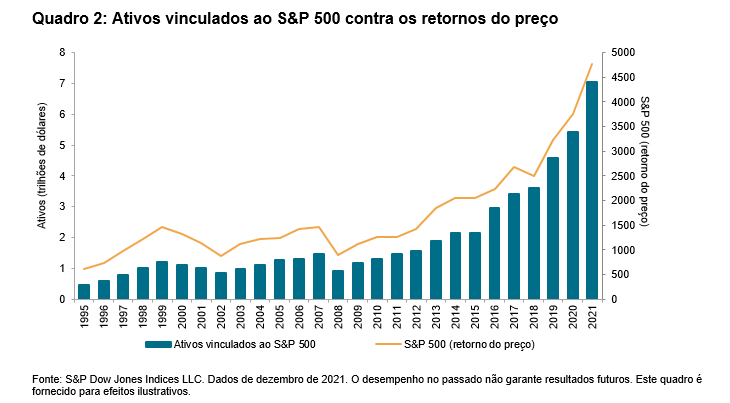

Com certeza, essa estimativa de US$ 403 bilhões minimiza a economia de custos total da indústria de índices, uma vez que abrange apenas índices da S&P Dow Jones Indices (e não todos eles). A nossa pesquisa recente Annual Survey of Indexed Assets mostra um aumento de 30% nos ativos vinculados ao S&P 500 desde 2020 para US$ 7,1 trilhões em dezembro de 2021. O quadro 2 ilustra que desde 1995, este crescimento (CAGR de 11,1%) superou o crescimento devido a ganhos de mercado (CAGR de 8,2%), isso demonstra um aumento substancial nos fluxos.

Para ilustrar o tamanho do mercado passivo, o quadro 3 divide os ativos que acompanham o S&P 500 historicamente pela capitalização de mercado ajustada ao free float do S&P 500. Esse percentual se estabilizou aproximadamente em 17% desde 2018, isso demonstra que a possibilidade de crescimento passivo no futuro é promissória.