自1983年推出以来,标普500指数期权已发展成为当今市场上流动性最强的指数期权。2005年,芝加哥期权交易所推出了下午结算的标普500指数每周期权 (SPXW),以满足市场对短期股票期权的需求。首个每周期权仅在周五到期,随着时间的推移,亦推出周一和周三的期权合约。此外,分别于2022年4月18日和5月11日,新增了周二和周四每周期权。现在SPXW期权每周有五个到期日。

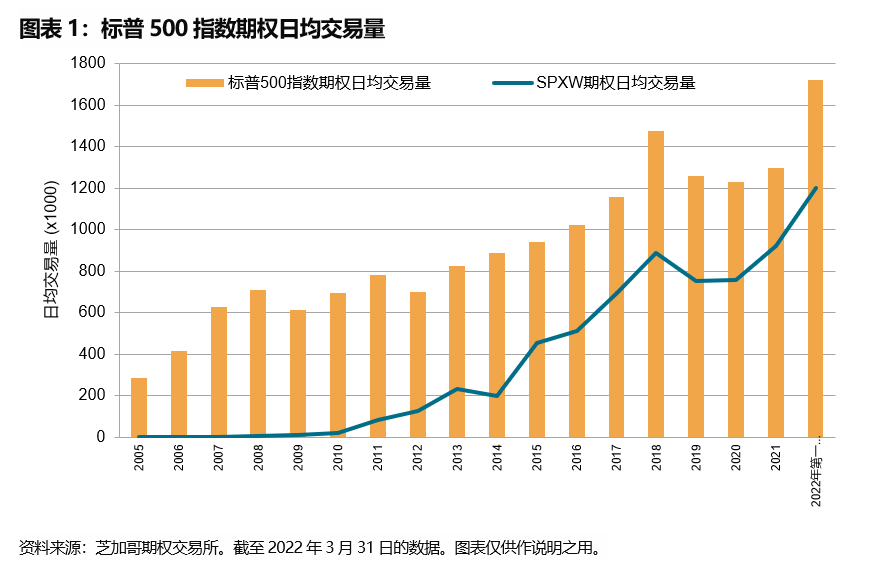

新增周二和周四的到期日反映出SPXW期权的日益普及。标普500指数期权交易量近年来显著增长;2022年第一季度,标普500指数期权日均交易量 (ADTV) 超过170万,比2005年(约285,000)高出五倍。其中,SPXW期权日均交易量超过120万,约占总数的70%。在每周期权中,大约45%的日均交易量在周五到期,46%分别在周一和周三到期,其余9%因节假日及月末到期而在周二或周四到期。

新增更多到期日将提供更大的交易灵活性。自2020年以来,短期期权的需求持续增长。芝加哥期权交易所的一项研究显示,在2021年,近半数交易量来自于五个工作日内到期的期权。日内交易和超短期期权交易已广泛普及。无论目标是调整迫在眉睫的事件的风险敞口,还是锚定特定风险/回报目标,更多的到期日均有助于更精准的定位。