Resumo

O Scorecard SPIVA da América Latina mede o desempenho de fundos mútuos de gestão ativa no Brasil, Chile e México, em comparação com seus respectivos benchmarks em diferentes horizontes de tempo, fornecendo estatísticas de taxas de desempenho superior, taxas sobrevivência e dispersão no desempenho dos fundos.

Desde a primeira publicação do Scorecard SPIVA (S&P Indices Versus Active Funds) dos EUA em 2002, a S&P Dow Jones Indices tem sido o encarregado oficial dos resultados do debate entre o investimento ativo e passivo.

Destaques do primeiro semestre de 2022

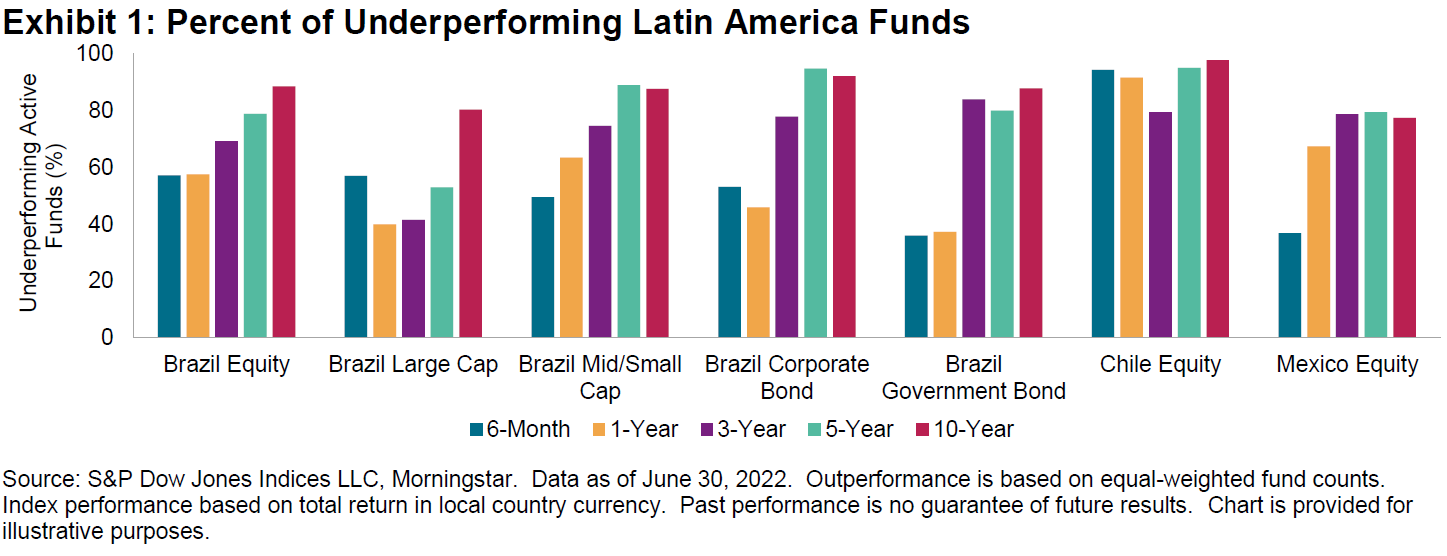

Na primeira metade de 2022, o desempenho entre os gestores ativos da América Latina foi muito desigual entre os países. O México foi um ponto destacado excepcional, pois menos de 50% dos gestores perderam para o S&P/BMV IRT. A maioria dos gestores ativos no Brasil e no Chile perderam para os seus benchmarks em períodos mais longos.

México

- O S&P/BMV IRT caiu 9,3% durante a primeira metade de 2022 e 63% dos gestores ativos ganharam do S&P/BMV IRT nesse período.

- Ainda menos fundos conseguiram manter seu histórico de desempenho superior durante o período de cinco anos, sendo que 80% dos fundos perderam para o seu benchmark.

- Junto com o desempenho superior da maioria dos gestores ativos na primeira metade de 2022, as taxas de sobrevivência dos fundos ativos do México estiveram entre as mais elevadas da América Latina, com 100%, 94%, 91% e 78% nos períodos de 1, 3, 5 e 10 anos, respectivamente.

Brasil

- O S&P Brazil BMI recuou 8,94% até agora no ano e 57% dos fundos large cap do Brasil perderam para o benchmark. O seu histórico de longo prazo foi ainda pior e 80% dos fundos tiveram um desempenho inferior ao benchmark durante um período de 10 anos.

- As empresas de grande porte caíram apenas 6,15% no ano, conforme medido pelo S&P Brazil LargeCap. Os fundos desta categoria perderam 8,14% e 7,34% com ponderação equitativa e ponderação por ativos, respectivamente, durante o mesmo período.

Chile

- As ações chilenas foram um ponto brilhante e o S&P Chile BMI apresenta um ganho de 20,46% no ano. No entanto, 94% dos fundos de renda variável do Chile perderam para o benchmark durante o mesmo período, e 98% dos fundos da categoria perderam para o índice ao longo de 10 anos.

- Os fundos de maior porte tiveram um desempenho relativamente melhor que os fundos menores em períodos de um e três anos em média, enquanto os fundos menores tiveram um desempenho superior em períodos de cinco e dez anos.

Renda fixa

- Enquanto isso, 64% dos títulos de dívida pública do Brasil ganharam do seu benchmark em um período de seis meses. Em consonância com seus pares de renda variável, as taxas de desempenho inferior aumentaram em períodos mais longos.

Os títulos de dívida corporativa do Brasil tiveram um desempenho ligeiramente pior, pois 53% dos fundos perderam para o benchmark durante um período de seis meses.