Resumo

Os resultados dos investimentos podem ser atribuídos à habilidade ou à sorte? É mais provável que a habilidade genuína persista, enquanto a sorte é aleatória e fugaz. Portanto, uma medida da habilidade é a consistência do desempenho de um fundo em relação a seus pares. O Scorecard de Persistência mede essa consistência e demonstra que, independentemente da classe de ativos ou do estilo de investimento, o desempenho superior da gestão ativa normalmente é de curta duração, e que poucos fundos superam consistentemente os seus pares.

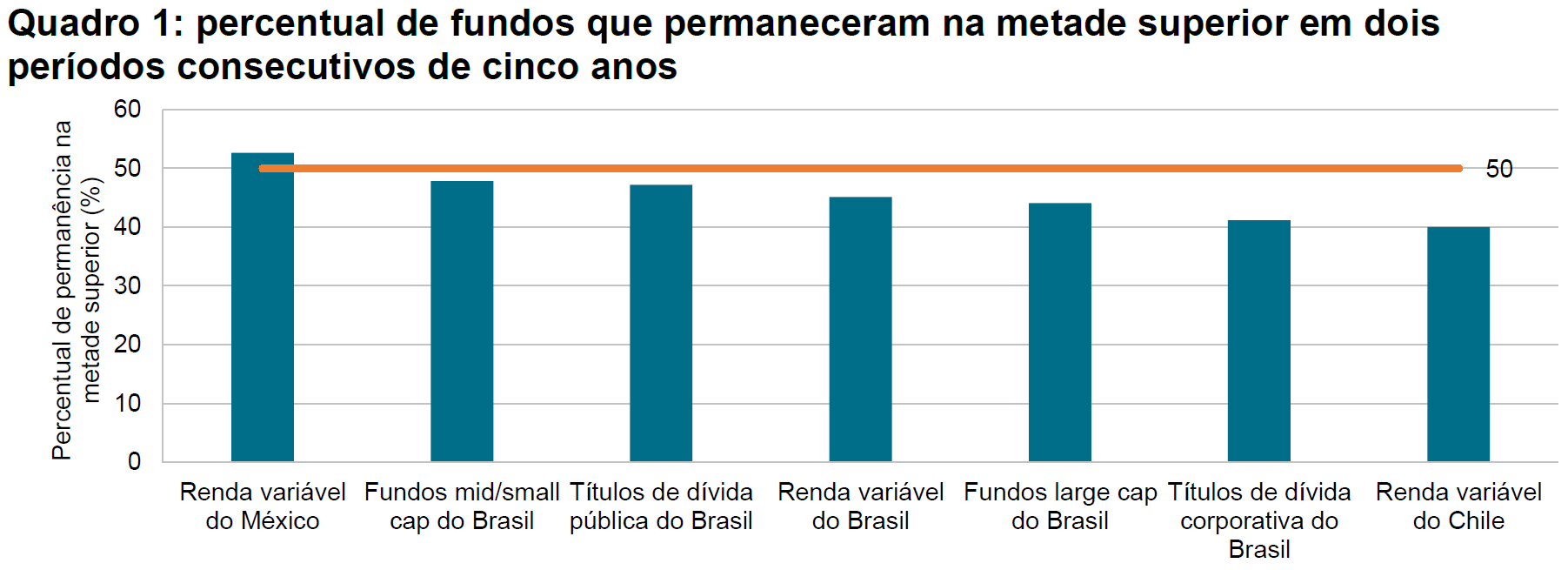

Dentro do total de 193 fundos em nossas sete categorias regionais relatadas no Brasil, Chile e México, dos fundos cujo desempenho os colocou no primeiro quartil durante o período de doze meses encerrado em dezembro de 2018, apenas dois fundos (menos de 5%) conseguiram permanecer nessa posição durante cada um dos quatro anos seguintes. O quadro 1 ilustra que, em todas as categorias exceto uma, menos de 50% dos fundos conseguiram repetir sua posição na metade superior durante dois períodos consecutivos de cinco anos.

Destaques

Brasil

- Os gestores brasileiros de fundos de renda variável com os melhores resultados não mantiveram seu desempenho superior nos anos seguintes. Entre os fundos de renda variável classificados no primeiro quartil durante o período de doze meses encerrado em dezembro de 2018, nenhum permaneceu constantemente no primeiro quartil nos seguintes três períodos de um ano (ver tabela 2). Os resultados superiores obtidos pelos fundos ativos durante 2020 não predisseram que o mesmo ia se repetir nos dos anos seguintes (ver tabela 1b).

- A categoria de fundos de títulos de dívida pública do Brasil demonstrou um desgaste similar nos resultados superiores ao mercado: precisamente nenhum dos gestores que esteve no primeiro quartil em dezembro de 2018 conseguiu manter essa posição nos seguintes quatro períodos de doze meses (ver tabela 2).

- Os fundos de títulos de dívida corporativa do Brasil se saíram um pouco melhor, visto que 4,8% dos gestores mantiveram um desempenho no primeiro quartil constantemente por cinco anos consecutivos e que 33,3% permaneceram no primeiro quartil por dois períodos consecutivos de cinco anos (ver a tabela 2 e a tabela 5).

Chile

- A falta de persistência dos gestores de renda variável foi igualmente visível no Chile: apenas um em cada nove (11,1%) fundos situados no primeiro quartil durante o primeiro período de doze meses repetiu seu desempenho superior nos quatro anos seguintes (ver tabela 2).

- A tabela 3 mostra que 25,0% dos fundos situados no primeiro quartil no primeiro período da matriz de transição de três anos mantiveram a sua posição no final do segundo período.

- No caso dos fundos classificados na metade superior durante o período de três anos encerrado em dezembro de 2019, a maioria caiu para a metade inferior, foi fundida ou liquidada no período de três anos seguinte (ver tabela 4).

México

- Assim como em outras regiões, os gestores posicionados no primeiro quartil no México tiveram dificuldade em replicar sua classificação nos anos posteriores. Após um ano, apenas 18,2% dos fundos mexicanos de renda variável se mantiveram no primeiro quartil, e depois de quatro anos, nenhum deles se manteve (ver tabela 2).

- A matriz de transição de cinco anos demonstra que 60% dos fundos no primeiro quartil posteriormente caíram para o terceiro ou quarto quartil, ou foram fundidos ou liquidados, enquanto apenas 20,0% permaneceram primeiro quartil (ver tabela 5).

- Em consonância com os dados do Scorecard SPIVA® da América Latina de fechamento de 2022, o México teve uma maior taxa de sobrevivência de fundos que o Brasil e o Chile em todos os períodos medidos. As tabelas 3, 4, 5 e 6 demonstram que, em média, os fundos mexicanos tiveram uma chance menor de serem fechados do que os fundos brasileiros e chilenos.