Resumo

Os resultados dos investimentos podem ser atribuídos à habilidade ou à sorte? É mais provável que a habilidade genuína persista, enquanto a sorte é aleatória e fugaz. Portanto, uma medida da habilidade é a consistência do desempenho de um fundo em relação a seus pares. O Scorecard de Persistência mede essa consistência e demonstra que, independentemente da classe de ativos ou estilo de investimento, o desempenho superior da gestão ativa é normalmente de curta duração, e que poucos fundos superam consistentemente os seus pares.

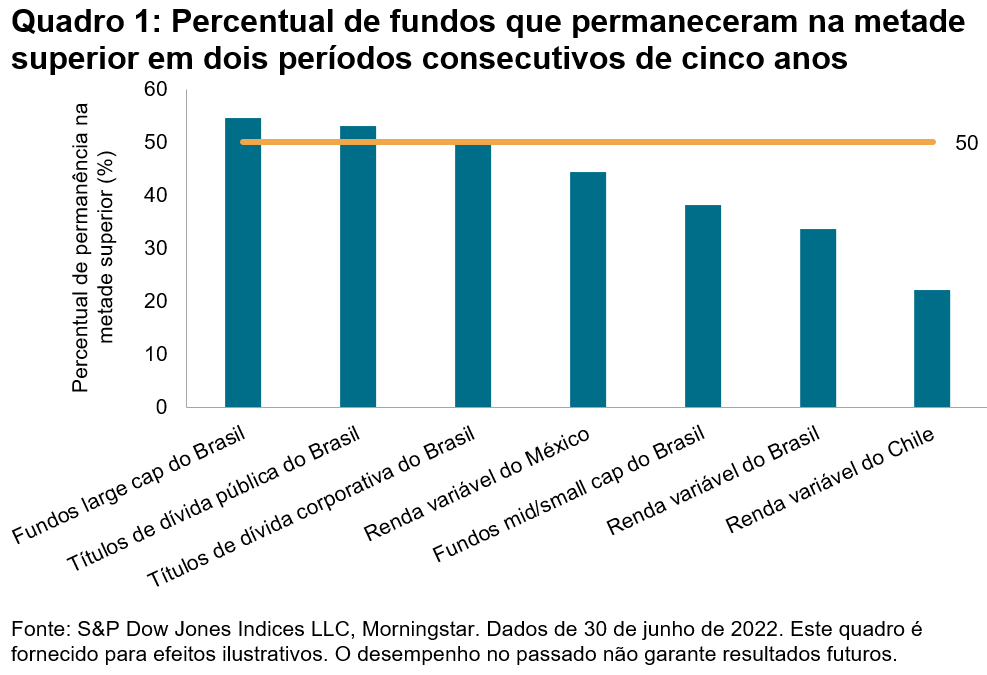

Em cada uma de nossas categorias de fundos regionais relatadas no Brasil, Chile e México, de todos os fundos cujo desempenho os colocou no primeiro quartil durante o período de doze meses encerrado em junho de 2018, menos de 5% de todos os fundos, e nenhum fundo de renda variável, conseguiram permanecer no primeiro quartil durante cada um dos quatro anos seguintes. O quadro 1 ilustra que, na maioria das categorias, menos de 50% dos fundos conseguiram se manter na primeira metade durante dois períodos consecutivos de cinco anos.

Destaques

Brasil

- Os gestores brasileiros de fundos de renda variável com melhor desempenho não conseguiram manter seus resultados nos anos seguintes. Os fundos de renda variável foram os menos persistentes: por volta do quarto ano, nenhum dos fundos nas categorias de renda variável do Brasil, fundos large cap do Brasil e fundos mid/small cap do Brasil tinha permanecido consistentemente no primeiro quartil (ver relatório 2).

- Os títulos de dívida tiveram um desempenho ligeiramente melhor, mas ainda assim a maioria dos gestores de fundos de títulos corporativos e de títulos de dívida pública não manteve um desempenho superior consistente durante cinco anos consecutivos; e apenas 3% deles o conseguiram (ver relatório 2).

- A matriz de transição de cinco anos (ver relatório 5) dá destaque à categoria de títulos de dívida pública do Brasil. A probabilidade de um fundo vencedor desta categoria permanecer no primeiro quartil após dois períodos consecutivos de cinco anos foi a mais elevada entre todas as categorias, e 50% destes fundos permaneceram no primeiro quartil.

Chile

- A falta de persistência dos gestores de renda variável foi igualmente visível no Chile: nenhum dos fundos com melhor desempenho no primeiro período de doze meses repetiu seu desempenho nos quatro anos seguintes (ver relatório 2).

- O relatório 3 mostra que apenas 29% dos fundos situados no primeiro quartil no primeiro período da matriz de transição de três anos mantiveram a sua posição no final dos três anos.

- Os fundos colocados no segundo, terceiro e quarto quartis da matriz de transição de cinco anos tiveram mais probabilidades de serem liquidados (44%, 44% e 67%, respectivamente) do que de permanecer na sua posição ou passar para quartis superiores (ver relatório 5).

México

- Da mesma forma que nas outras regiões, os gestores classificados no primeiro quartil no México tiveram dificuldades para repetir o seu desempenho superior em anos posteriores. Após um ano, somente 27% dos gestores se mantiveram no primeiro quartil, e após dois anos, nenhum deles se manteve (ver relatório 2).

- A matriz de transição de cinco anos mostra que um terço dos gestores do primeiro quartil passou para o quarto quartil durante o período de cinco anos e apenas um terço permaneceu no primeiro (ver relatório 5).

- Em consonância com o observado no Scorecard SPIVA® da América Latina, o México teve uma maior taxa de sobrevivência de fundos que o Brasil e o Chile em todos os períodos medidos. Os relatórios 3, 4, 5 e 6 demonstram que, em média, os fundos mexicanos tiveram uma chance menor de serem fechados do que os fundos brasileiros e chilenos.