Este artigo foi publicado originalmente no blog de Indexology® em 12 de julho de 2021.

Os dividendos são uma parte importante das ferramentas de investimento, pois contribuem 36% para o retorno total do S&P 500® desde 1936. Esta grande contribuição tem sido particularmente bem-vinda num ambiente de baixas taxas de juros de vários anos e, mais recentemente, à medida que o mundo enfrenta perturbações econômicas induzidas pela COVID-19. Além das receitas de dividendos, os investidores têm clamado por empresas de maior qualidade, com ganhos sustentáveis e um perfil de retornos menos volátil.

Recentemente, a S&P Dow Jones Indices revelou uma série de índices que abordam esses temas: o S&P U.S. Dividend Growers Index e o S&P Global Ex-U.S. Dividend Growers Index. Neste artigo oferecemos uma introdução a estes índices e destacamos as suas características mais salientes. Em dois artigos subsequentes, exploraremos detalhes metodológicos e destacaremos as características e o desempenho histórico dos índices.

Foco no crescimento de dividendos

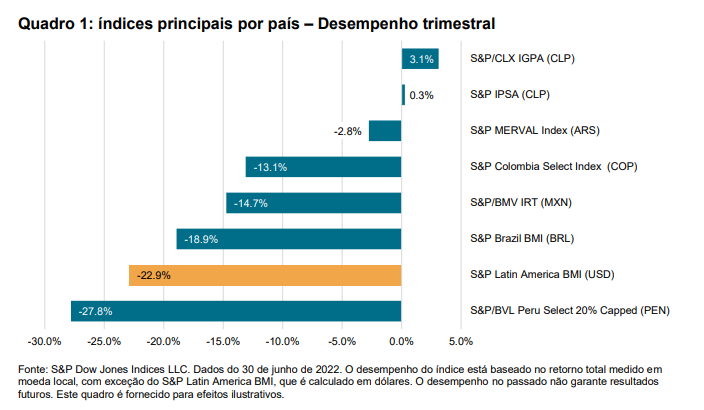

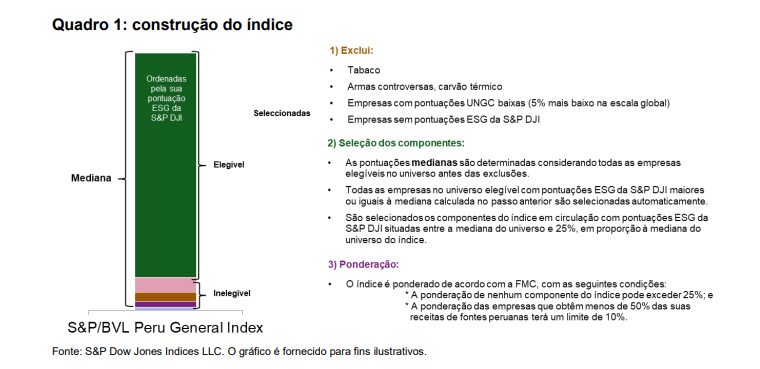

Os índices S&P Dividend Growers focam-se em empresas que têm um histórico de aumento de dividendos constante ao longo de vários anos consecutivos (dez anos para o índice dos EUA e sete anos para o índice global sem os EUA). Dito de uma maneira simples, a capacidade de uma empresa de aumentar os dividendos de forma confiável por vários anos deveria ser uma indicação de certa solidez e disciplina financeira. Além disso, com oportunidades limitadas parar gerar receitas e a preocupação dos investidores com a volatilidade do mercado, o compromisso das ações de crescimento de dividendos com um retorno de capital constante poderia fornecer uma fonte de receitas mais sustentável e estável, possivelmente com uma menor volatilidade (veja o quadro 1).