Este artigo foi publicado originalmente no blog de Indexology® em 10 de abril de 2023.

Qualquer pessoa familiarizada com nossos Scorecards SPIVA reconhecerá que a maioria dos gestores ativos fracassa na maior parte do tempo. Qualquer pessoa familiarizada com os gestores ativos reconhecerá que eles podem ser bastante criativos ao propor tanto desculpas quanto soluções para esse registro histórico. Uma de suas sugestões mais persistentes, de fato, é que a gestão ativa simplesmente não é suficientemente ativa, o que leva alguns proprietários de ativos a buscar uma maior “exposição a gestores ativos concentrados”.

Essa abordagem é equivocada por pelo menos três motivos:

Primeiro, pressupõe que o nível de otimismo de um gestor em relação a uma ação prevê o seu desempenho futuro. O argumento a favor da concentração implica necessariamente que a habilidade para selecionar ações existe e que ela é particularmente aguda em seus extremos. Por exemplo, um gestor não só deve ser capaz de criar uma carteira de 50 ações com desempenho superior ao mercado, mas também deve ser capaz de identificar quais 10 ações das 50 iniciais são as melhores entre as melhores. Para que as carteiras concentradas ganhem do mercado, ambas as suposições — que a habilidade existe e que ela é aguda nos extremos — devem ser verdadeiras simultaneamente. Não há evidência de que qualquer uma delas seja verdadeira. Se é que ela existe, a habilidade necessária deve ser bastante incomum. Se não fosse assim, os fundos ativos não estariam enfrentando um problema de desempenho em primeiro lugar.

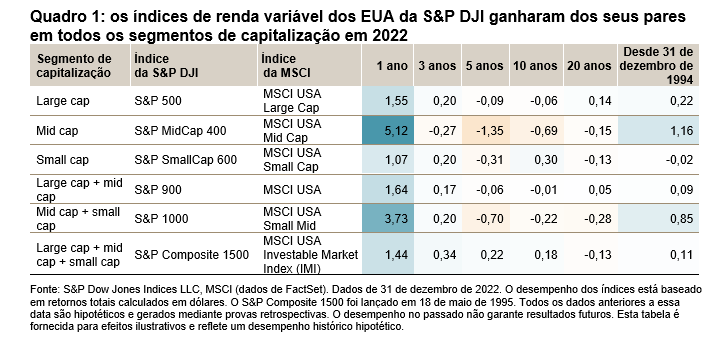

Segundo, com base em suposições razoáveis, a concentração de posições de renda variável aumenta a probabilidade de desempenho inferior ao mercado. Uma das características mais consistentes dos mercados globais de valores é que os retornos apresentam uma assimetria positiva; quando representados graficamente, eles têm uma longa cauda direita, conforme mostrado no quadro 1. Isso é intrinsecamente lógico, pois uma ação só pode perder 100%, mas tem um potencial ilimitado de ganhos.

Inscreva-se para receber atualizações por e-mail

Inscreva-se

Para o período de 20 anos que termina em 2022, a mediana dos retornos dos membros do S&P 500 (durante a sua permanência no índice) foi de 93%, muito abaixo do retorno médio (390%). Apenas 31% dos componentes do índice superaram o desempenho médio das ações. Em um mercado como esse, o sucesso de um gestor depende do fato de ele investir em um número relativamente baixo de empresas com bom desempenho. Quanto mais concentrado for um portfólio, menor será a probabilidade de ele conter as ações de melhor desempenho.