ウォール・ストリート・ジャーナルによると、多くのアクティブ運用マネージャーは2021年、市場をアウトパフォームすることができませんでした。これは、特に驚くことではありません。実際に、昨年における米国と世界の投資環境はアクティブ運用にそれほど適したものではありませんでした。

ばらつきと相関を見ることで、銘柄選択に適した投資環境であるかどうかを分析することができます。他の全ての条件が同じと仮定した場合、ばらつきが平均よりも大きければ、アクティブ運用マネージャーにとって有利な投資環境であると考えることができます。これは、ばらつきが大きければ、アクティブ運用マネージャーの銘柄選択スキルがより有効に機能するためです。相関の解釈の仕方はより複雑です。アクティブ運用マネージャーのポートフォリオは通常、指数のポートフォリオと比べて分散度合いが低く、かつボラティリティが高いと言えます。相関が高い場合には、相関が低い場合と比べて分散投資の効果が薄れます(より分散されたポートフォリオではボラティリティが低くなる)。

相関が平均より高ければ、アクティブ運用マネージャーにとって有利な投資環境であると考えることができます。これは、相関が高ければ、集中ポートフォリオの機会コストが低下するためです。当社では、集中投資のコストを、ポートフォリオのボラティリティに対する構成銘柄の平均ボラティリティの比率と定義しています。集中投資のコストが高いことは、機会コストであり、アクティブ運用マネージャーが克服すべきハードルが高いことを意味します。

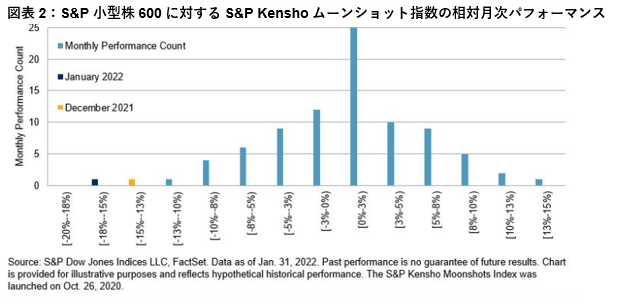

S&P Kenshoニュー・エコノミー指数のユニバースは、S&P 500®のユニバースと比べてばらつきがより大きい一方、相関がより低くなる傾向があります。これは、当然であるとも言えます。実際に、Kensho指数の構成銘柄は、世界産業分類基準(GICS®)の枠組み内の銘柄と比べて、より特異な性質を持っています。

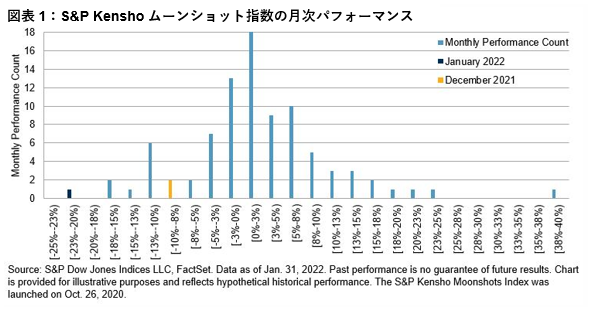

図表1では、2021年において、S&P Kenshoニュー・エコノミー・コンポジット指数のばらつきと相関が低下したことを示しています。