Este artículo fue publicado en inglés en el blog de Indexology® el 5 de junio de 2024.

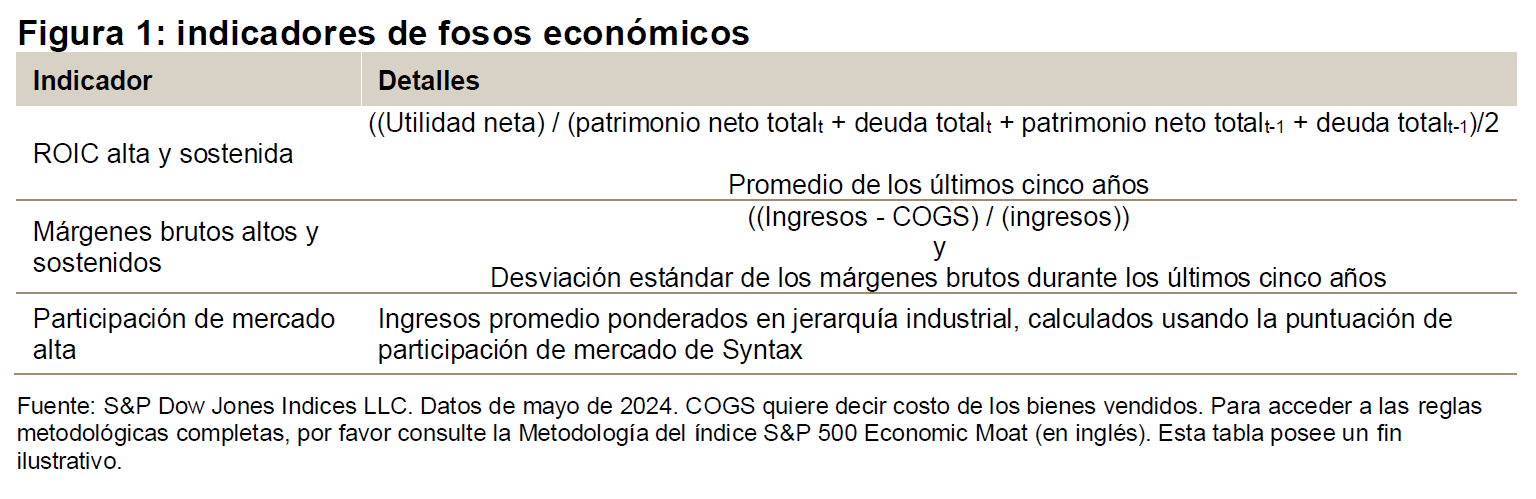

En nuestro blog anterior, presentamos el recientemente lanzado S&P 500® Economic Moat Index y revisamos su metodología, sus características y su desempeño histórico. En este blog, examinaremos las métricas cuantitativas específicas utilizadas para identificar a las empresas con los fosos económicos más amplios. Además, discutiremos la naturaleza complementaria de las métricas, la cual históricamente ha dado lugar a un desempeño fuerte cuando las métricas se combinan para formar una puntuación multifactorial.

Análisis de quintiles

Además de tener fundamentos económicos sólidos, creemos que la selección de métricas también debe basarse en investigación empírica. Para las figuras 2-4, sometimos cada métrica de manera independiente a una prueba dividiendo los componentes del S&P 500 en quintiles con base en su puntuación z métrica y ponderándolos equitativamente. El quintil 1 fue el quintil con la clasificación más baja y el quintil 5 tuvo la clasificación más alta. La figura 5 muestra los resultados luego de combinar las tres métricas y convertirlas en una puntuación multifactorial. Al igual que el S&P 500 Economic Moat Index, los quintiles son rebalanceados semestralmente en junio y diciembre. El desempeño se calcula usando los rendimientos diarios desde el 21 de junio de 2013 hasta el 31 de marzo de 2024.

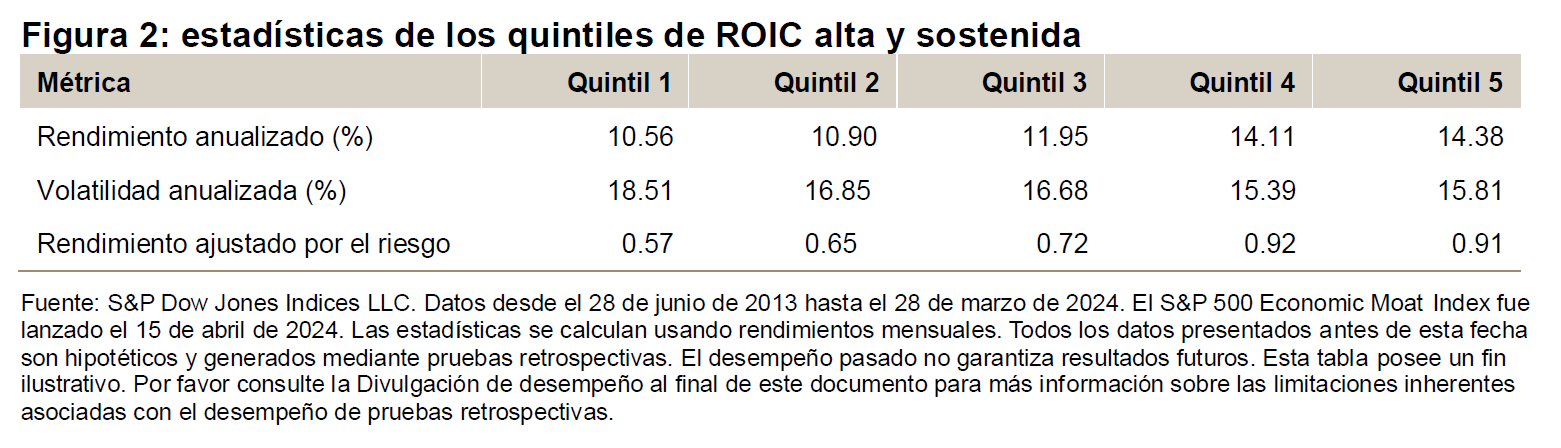

Rentabilidad sobre el capital invertido alta y sostenida

Una rentabilidad sobre el capital invertido (ROIC) alta y sostenida es un fuerte indicador de la calidad de una empresa, dado que mide la eficiencia con la cual se utiliza el capital. Este es probablemente el indicador más fuerte de un foso, ya que las empresas con fosos amplios tienden a tener una ROIC más alta que aquellas con fosos estrechos o sin fosos.

La figura 2 muestra que hay un crecimiento estable de los rendimientos anualizados de largo plazo en cada quintil; el quintil 5 tuvo rendimientos anualizados de 14.38%, en comparación con el quintil 1 que obtuvo 10.56%. Conceptualmente, esto tiene sentido, pues las empresas que pueden generar ROIC más altas de manera sostenida deberían poder hacer crecer sus utilidades y valor intrínseco a un ritmo más rápido en el largo plazo. Asimismo, la volatilidad tiende a disminuir en los quintiles con clasificación más alta, por ejemplo, el quintil 5 presentó una volatilidad anualizada de 15.81% y el quintil 1, una de 18.51%.