Este artículo fue publicado en inglés en el blog de Indexology® el 3 de octubre de 2024.

La industria de ETFs alcanzó los US$ 10 billones en activos en administración en EE. UU., un hito importante. Los comentarios sobre el auge de la inversión basada en índices o pasiva están muy extendidos, pero es más difícil encontrar estimaciones sobre el grado de “pasividad” real de sus titulares. Los volúmenes del mercado secundario proporcionan una perspectiva complementaria, fascinante e importante.

Nuestro nuevo artículo “El panorama de la liquidez: operaciones vinculadas a los índices de S&P DJI”, muestra que los volúmenes asociados con los productos listados que siguen los índices de S&P DJI superan con creces los US$ 6.6 billones para activos vinculados a índices, y casi duplicaron su volumen de hace 4 años para superar los US$ 246 billones en 2023. Los productos con base en índices figuran cada vez más entre los valores más negociados, y los ETFs representan 42% de los valores de renta variable listados en EE. UU. más negociados por volumen en dólares de EE. UU. en 2023.

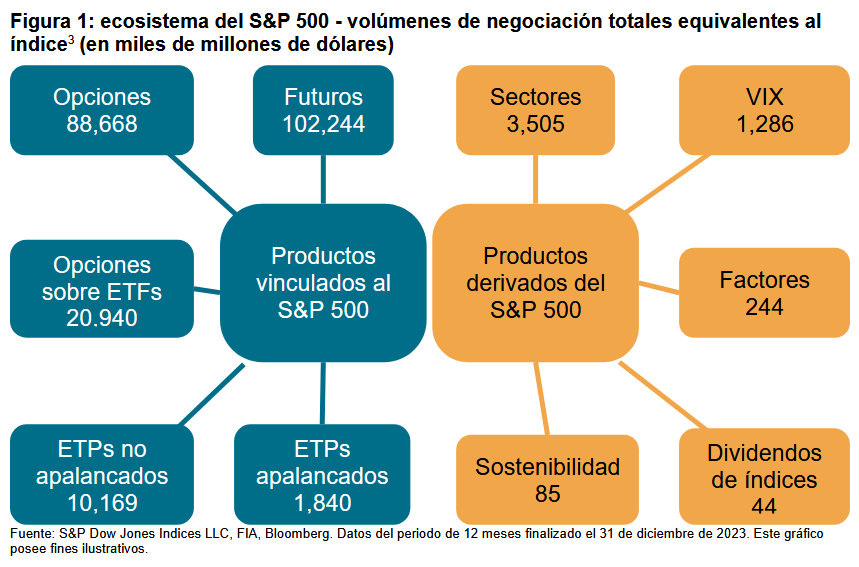

El S&P 500® fue el principal contribuidor a los volúmenes citados anteriormente y se asoció al mayor número de productos distintos. Los volúmenes asociados con el S&P 500 sumaron aproximadamente US$ 224 billones, la mayor parte de los cuales fueron aportados por opciones y futuros, como se observa en la parte izquierda la figura 1. El lado derecho de la figura muestra los volúmenes en índices derivados del S&P 500, como nuestros conjuntos de índices sectoriales o factoriales.

El ecosistema del S&P 500 destaca por su liquidez a nivel global. La red de productos vinculados al S&P 500 o a índices derivados de él puede formar una red interconectada de fijación de precios y actividad de negociación mediante mecanismos de arbitraje o transferencia de riesgos. Por ejemplo, los creadores de mercado de ETFs vinculados al S&P 500, que cotizan en mercados que van de Nueva Zelanda a Brasil, podrían utilizar futuros para cubrir sus posiciones de inventario. O bien, un titular de ETFs del S&P 500 podría ponderarlos para replicar la exposición al benchmark. El mismo titular podría utilizar opciones para gestionar su riesgo a la baja o generar ingresos mediante la sobresuscripción de opciones de compra. Los beneficios resultantes en transparencia y eficiencia de precios derivados de estas conexiones demuestran los potenciales efectos de red de la liquidez.