Este artículo fue publicado en inglés en el blog de Indexology® el 5 de noviembre de 2024.

Por más de 30 años, los participantes del mercado han usado el Cboe Volatility Index (VIX®) para evaluar las expectativas de volatilidad futura y medir el sentimiento del mercado a corto plazo. Hoy, el VIX es una medida de renombre mundial, la cual estuvo vinculada a más de US$ 1 billón en actividad de negociación listada en 2023. Sin embargo, esta no comprende todos los riesgos de las acciones estadounidenses, ni todas las oportunidades. Por ejemplo, si la mitad de los componentes del S&P 500® cae precipitadamente y la otra mitad sube equivalentemente, el benchmark no cambiaría mucho debido a los efectos de la diversificación. Las acciones individuales presentan perfiles de riesgo distintivos en comparación con el índice, lo que puede ser particularmente importante al enfrentarse a grandes eventos del mercado, tales como una elección en EE. UU.

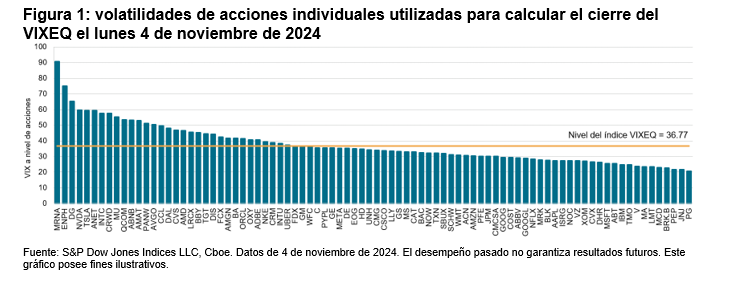

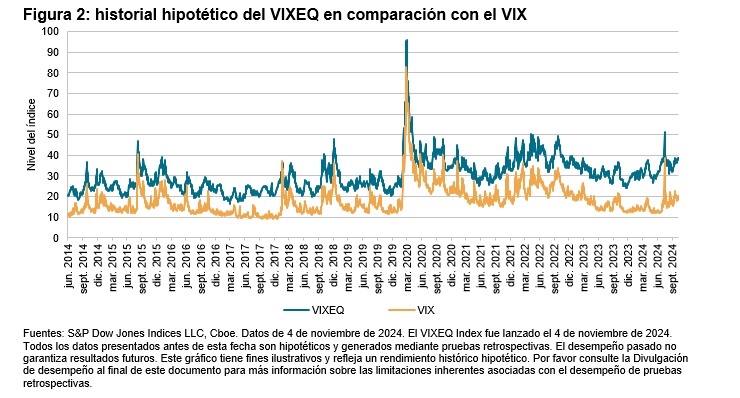

El 4 de noviembre de 2024, un nuevo índice, el Cboe S&P 500 Constituent Volatility Index (VIXEQ) fue lanzado por medio de una colaboración entre S&P Dow Jones Indices y Cboe. El VIXEQ es una medida complementaria que refleja el riesgo de las acciones individuales en el S&P 500 y utiliza opciones sobre las acciones componentes del S&P 500 y la metodología del VIX para construir una medida de un mes de la volatilidad esperada para cada componente; el nivel del índice es igual a la media cuadrática promedio ponderada por capitalización de los cálculos de acciones individuales del VIX. La figura 1 muestra los niveles del VIX actuales de las acciones incluidas en el cálculo al final del primer día de la publicación del VIXEQ y la figura 2 muestra los niveles hipotéticos (es decir, de pruebas retrospectivas) del índice desde 2014.

El lanzamiento del VIXEQ podría ser especialmente oportuno dado que su nivel de cierre inaugural proporciona un ejemplo concreto del tipo de información única que entrega; en este caso, en relación con la posible reacción del mercado a los próximos resultados de la elección presidencial de EE. UU. Específicamente, el nivel de 36.77 del índice VIXEQ del lunes, en comparación con un nivel de 21.98 del VIX, indica que, al igual que los movimientos en el S&P 500, puede haber una mezcla importante de “ganadores” y “perdedores” entre los componentes del benchmark durante los siguientes 30 días.