Este artículo fue originalmente publicado en el blog de Indexology® el 11 de enero de 2023.

Hace treinta años, Bill Clinton se alistaba para ser proclamado como el Presidente 42 de EE. UU., el S&P 500® cerraba un poco por encima de 430 y la última edición de la revista Business Week anunciaba que 1993 sería "un año para elegir sabiamente" en el mercado de capitales. Mientras tanto, otro tipo de valor estaba punto de hacer su revolucionario debut en la Bolsa de Nueva York, uno que haría posible negociar una cantidad de acciones igual a las que contiene un índice, y todas al mismo tiempo.

El 29 de enero de 2023, el fondo negociado en bolsa que más años ha sobrevivido en el mundo —conocido al principio como Standard & Poor's Depository Receipt o su acrónimo SPDR— celebra 30 años desde que comenzó su operación. En la actualidad este fondo está entre los más grandes del mundo y en algunos días es el valor más negociado de todos; y hoy conmemoramos su aniversario con una edición especial de nuestro análisis SPIVA® que cubre los 29 años y fracción desde el lanzamiento del fondo.

La figura 1 compara el desempeño de los fondos mutuos activos de renta variable de EE. UU. durante el periodo de casi 30 años usando las mismas herramientas analíticas y fuentes de datos que nuestros Scorecards SPIVA de EE. UU. habituales y con base en los últimos fines de trimestre. Están destacadas las estadísticas para la categoría de los principales índices de alta capitalización de EE. UU. y todos los fondos activos de renta variable de EE. UU. de inversión local.

Las cifras cuentan una historia destacable. Durante todo el periodo, solo 2% de los principales fondos activos de alta capitalización venció al S&P 500. Incluso en categorías como crecimiento y acciones de tamaño medio y pequeño (las que se beneficiaron de un universo con desempeño superior), un mínimo de 81% de fondos de gestión activa no superaron al índice de referencia. En general, en todas las categorías, 90% de los fondos de gestión activa tuvo un rendimiento inferior al S&P 500.

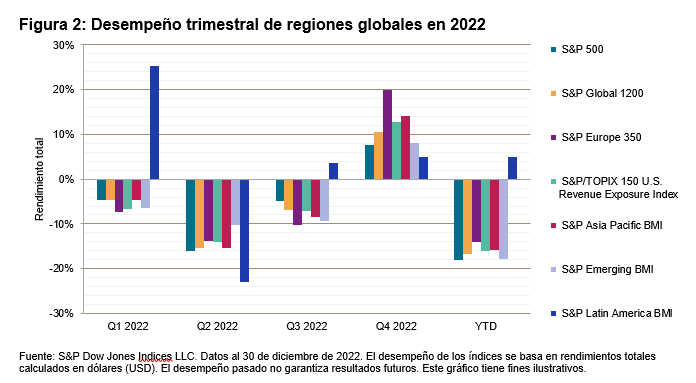

Las comisiones de administración más altas que normalmente cobran los fondos de gestión activa podrían ser parte de las razones por las que tantos fondos tuvieron desempeño inferior, aunque otros factores también pueden haber contribuido. Los fondos que siguen índices y los ETF también cobran comisiones de administración, pero los resultados de la figura 1 no se verían significativamente alterados al considerar estas comisiones. Incluso entre los fondos supervivientes, que fácilmente podríamos suponer que en general tuvieron un desempeño mejor, 57% de los fondos locales de EE. UU. perdieron ante el S&P 500 por más de un punto porcentual por año. Para ilustrar el rango de rendimientos, la figura 2 muestra la distribución de los rendimientos anualizados de todos los fondos de renta variable activos de inversión en EE. UU. que sobrevivieron y registraron un rendimiento de periodo completo. También muestra el desglose de supervivencia de los fondos. Como referencia, el fondo SPDR tenía una comisión inicial de 0.2% anual (que después se redujo a poco menos de 0.1%).

Invertir en un fondo que seguía a un índice fue visto (por algunos) como una admisión de derrota a principios de 1993. En el mejor de los casos, un fondo vinculado a un índice "se estaba conformando con poco". Pero como podemos ver, una cartera que replicara más o menos el rendimiento del S&P 500 habría estado muy por encima del promedio desde entonces. Espero que se una al equipo de S&P DJI y le deseen un feliz cumpleaños número 30 al fondo SPDR.