RESUMO

O scorecard SPIVA da América Latina compara o desempenho de fundos mútuos de gestão ativa no Brasil, Chile e México com seus benchmarks em períodos de um, três, cinco e dez anos.

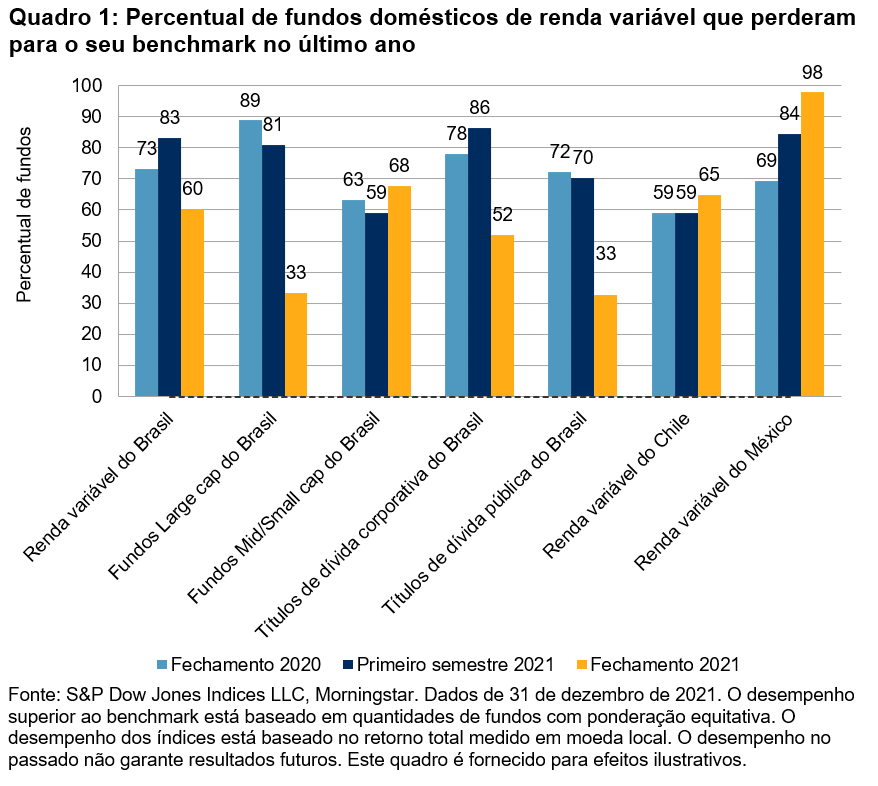

A tendência de recuperação que mostraram os países da América Latina durante a primeira metade de 2021 foi difícil de manter na segunda metade do ano, especialmente para os mercados de valores do Brasil, que encerraram o ano no vermelho, mesmo em moeda local. As pressões inflacionárias continuaram e, por sua vez, os bancos centrais continuaram a aumentar as taxas de juros. Embora a volatilidade tenha mostrado um estabilização, ela permaneceu acima dos níveis anteriores à pandemia nos três países abrangidos neste relatório. Apesar do contexto, a maioria dos gestores ativos perdeu para o seu benchmark, especialmente em períodos mais extensos.

Brasil

- O mercado brasileiro de ações recuou fortemente durante a segunda metade de 2021, período em que o S&P Brazil BMI caiu 20,26%, fechando o ano com uma queda de 14,89% (confira o relatório 3). As empresas large cap e mid-small cap também sofreram durante a segunda metade de 2021, gerando retornos de -21,21% e -18,33%, respectivamente, medido pelos índices S&P Brazil LargeCap Index e S&P Brazil MidSmallCap Index. Por outro lado, o Conselho Monetário Nacional do Brasil inverteu a tendência da taxa Selic ao aumentá-la em 500 pontos base, de 4,25% para 9,25%, durante o segundo semestre de 2021.

- No período de um ano, 66,67% dos Fundos large cap do Brasil ganharam do seu benchmark, enquanto a maioria dos gestores de fundos ativos perdeu para o seu benchmark nas categorias restantes: 60,26% em Renda variável do Brasil e 60,26% em Fundos mid/small cap do Brasil. Além disso, os gestores ativos de todas as categorias, com exceção dos Fundos large cap do Brasil, tiveram um desempenho inferior aos seus benchmarks respectivos em todos os períodos observados, particularmente na categoria Fundos mid/small cap do Brasil, em que apenas 8,45% dos gestores ganharam do seu benchmark no período de dez anos (confira o relatório 1).

- A maioria dos Títulos de dívida corporativa do Brasil perdeu para o seu benchmark em todos os períodos observados, enquanto 67,49% dos Títulos de dívida pública do Brasil conseguiram ultrapassar o seu benchmark no período de um ano (confira o relatório 1). Além disso, neste relatório, observamos baixas taxas de sobrevivência dos Títulos de dívida corporativa do Brasil nos períodos de cinco e dez anos: 26,88% e 31,67%, respectivamente (confira o relatório 2).

Chile

- O Chile teve dificuldades para continuar a recuperação observada durante a segunda metade de 2021, o que levou a um retorno de 4,30% no período de doze meses encerrado em dezembro de 2021, conforme a medição do S&P Chile BMI.

- A maioria dos gestores ativos teve um desempenho inferior ao S&P Chile BMI em todos os períodos estudados, mas estas cifras foram especialmente elevadas nos períodos de cinco e dez anos, em que 87,50% e 97,78% dos fundos perderam para o seu benchmark, respectivamente (confira o relatório 1). Os fundos tiveram uma mediana de desempenho inferior ao benchmark de 1,79% e 2,25% nos períodos de cinco e dez anos, respectivamente (confira o relatório 5).

- Os fundos de menor tamanho se deram relativamente melhor do que os fundos de maior capitalização nos períodos de três, cinco e dez anos ao comparar o desempenho médio ponderado equitativamente (confira o relatório 3) com o desempenho médio ponderado por ativos, enquanto os fundos de maior tamanho tiveram um desempenho relativamente melhor no período de um ano, com uma diferença de 138 pontos base (confira o relatório 4).

México

- O S&P/BMV IRT subiu 7,73% durante o segundo semestre de 2021, o que significou um retorno de 24,38% no ano. A maioria dos gestores ativos perdeu para o S&P/BMV IRT em todos os períodos analisados e os piores resultados foram observados no período de três anos, em que 91,49% dos fundos perderam para o seu benchmark (confira o relatório 1).

- A mediana de desempenho inferior dos fundos foi 6,28%, 3,61%, 3,53% e 2,07% nos períodos de um, três, cinco e dez anos, respectivamente (confira o relatório 5). Nem mesmo os gestores situados no primeiro quartil conseguiram ultrapassar o seu benchmark, sem importar o período.

- Apesar do baixo desempenho dos gestores ativos na primeira metade do ano, as taxas de sobrevivência dos fundos ativos do México foram as maiores da América Latina com 100%, 93,62%, 90,70% e 77,78% nos períodos de um, três, cinco e dez anos, respectivamente (confira o relatório 2). Estas cifras marcam cinco scorecards consecutivos em que os períodos de três e cinco anos têm a melhor taxa de sobrevivência.

- Os fundos de menor tamanho tiveram um desempenho relativamente superior aos de maior tamanho nos períodos de um, três e cinco anos quando ponderados equitativamente, especialmente no período de três anos com uma diferença de 158 pontos base. No período de dez anos, os fundos de maior tamanho tiveram um desempenho relativamente melhor (confira o relatório 3).