Este artigo foi publicado originalmente no blog de Indexology® em 9 de fevereiro de 2023.

Os fundos que acompanham o desempenho de índices, que quase não existiam há 50 anos, cumprem na atualidade uma função importante nos mercados financeiros globais. No entanto, o investimento passivo não domina todos os segmentos do mercado. Recentemente, temos visto um crescimento exponencial do chamado investimento “temático” com uma proliferação de temas em áreas como segurança cibernética, robótica e veículos elétricos. Às vezes, considera-se que este campo mais granular oferece maiores oportunidades para a seleção ativa de valores, em lugar de uma abordagem baseada em índices.

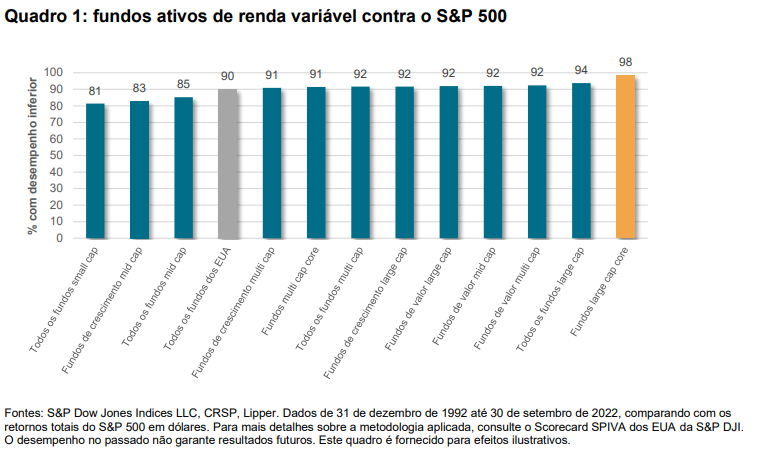

Em categorias tradicionais, os investidores passivos se beneficiam significativamente ao economizar nas taxas de administração e evitar os resultados inferiores da gestão ativa. O nosso artigo recentemente publicado, The Case for Indexing Thematics with the S&P Kensho New Economies, mostra que princípios muito semelhantes podem se aplicar ao segmento de estratégias temáticas.

No caso de mercados acionários amplos, uma causa importante da dificuldade de atingir um desempenho superior através da seleção de valores individuais é que, na maioria dos mercados, a distribuição de retornos de ações individuais tem uma assimetria positiva, o que leva a que apenas uma minoria dos componentes ganhe do índice, especialmente à medida que o horizonte temporal se estende. O universo de ações definido pelo S&P Kensho New Economies Composite Index (índice composto) não é uma exceção. O quadro 1 mostra a distribuição dos retornos acumulados dos componentes do índice nos últimos quatro anos: o retorno mediano de -9,7% é muito inferior à média de 17,3% e, durante o período, apenas 37% das ações superaram o índice.

Isto destaca as dificuldades para os gestores ativos de estratégias temáticas que tentam ganhar dos seus benchmarks com carteiras concentradas, porque quando confrontados com uma distribuição de retornos com assimetria positiva (como no quadro 1), manter mais ações aumenta a probabilidade de um desempenho superior. O problema é particularmente preocupante no âmbito das estratégias temáticas, uma vez que, dada a natureza inerentemente granular de certos temas, o desafio de evitar uma concentração excessiva é especialmente pertinente. Por exemplo, há apenas 31 componentes dentro do S&P Kensho Robotics Index, que mede um dos 25 subsetores representados pelos 559 componentes do S&P Kensho New Economies Composite Index (em 30 de dezembro de 2022). Além de ser diversificado por temas, a concentração do índice composto é também mitigada por uma abordagem modificada de ponderação equitativa utilizada na construção de cada subsetor. O resultado é um índice menos concentrado do que seria com um esquema simples de ponderação por capitalização de mercado.