Este artigo foi publicado originalmente no blog de Indexology® em 20 de janeiro de 2023.

Olhando para trás, 2022 foi um ano impressionante para os índices passivos de dividendos, tanto com relação ao desempenho quanto às entradas de investimento por causa do aumento das taxas de juros. O Dow Jones U.S. Dividend 100 Index e o Dow Jones International Dividend 100 Index foram dois dos índices com desempenho destacado, o que pode ser devido à sua ênfase em fatores fundamentais fortes e em pagamentos de dividendos robustos.

Neste artigo, vamos examinar o foco dos dois índices na sustentabilidade e qualidade dos dividendos, também revisaremos seu desempenho histórico e os rendimentos de dividendos. E num seguinte artigo analisaremos seus fatores fundamentais e apresentaremos simulações históricas de provas retrospectivas que combinam a versão americana e internacional para aqueles que desejam ver os benefícios da diversificação.

Requisitos de fatores fundamentais estritos

Ambos os índices Dow Jones Dividend têm requisitos estritos de fatores fundamentais para selecionar seus componentes. São exigidos múltiplos requisitos, incluindo um requisito de valor, crescimento e, mais amplamente, de qualidade (há também um requisito de baixa volatilidade que é aplicado na versão internacional).

Guiados por suas metodologias, os índices começam incluindo somente empresas que pagaram dividendos durante os últimos 10 anos consecutivos. Depois, as ações são classificadas pelo seu rendimento de dividendos anualizado indicado (IAD) e as ações abaixo da mediana de rendimento IAD elegível são eliminadas.

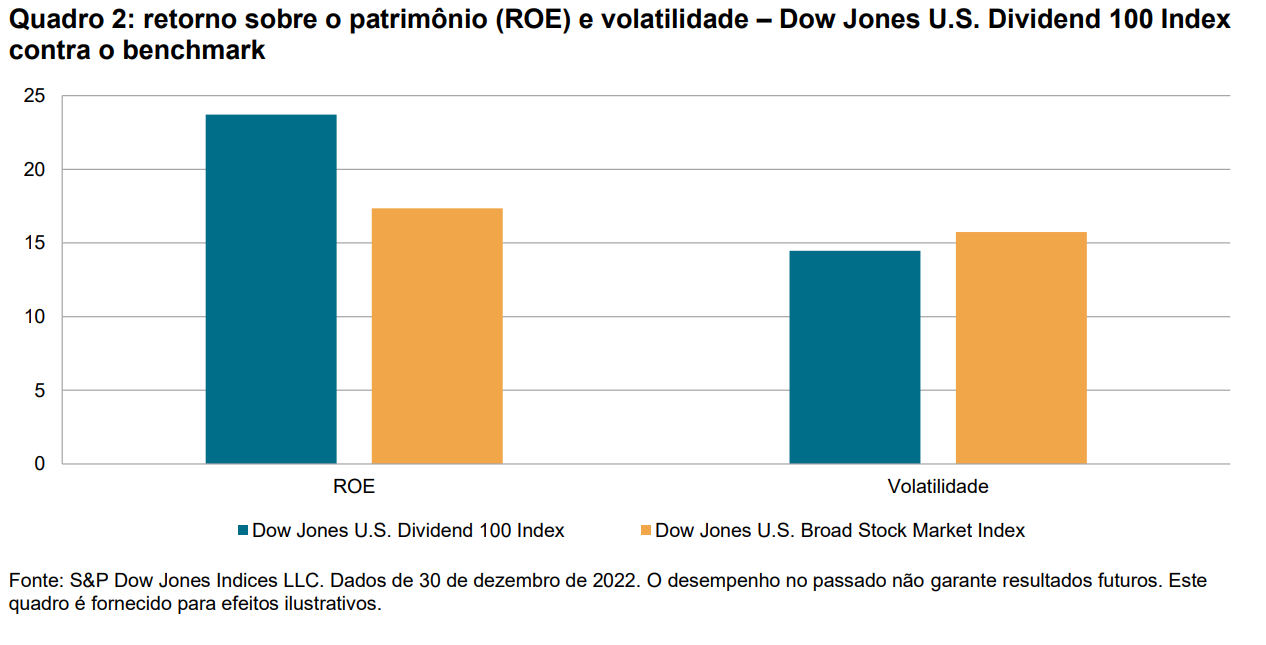

Depois, são selecionadas as 100 ações mais bem classificadas com base na sua pontuação composta ponderada equitativamente, que inclui o fluxo de caixa livre (FCF) dividido pela dívida total, o retorno sobre o patrimônio (ROE), o rendimento IAD e a taxa de crescimento de dividendos de cinco anos. O Dow Jones International Dividend 100 Index inclui um passo de seleção adicional que elimina a metade inferior de ações com a maior volatilidade do preço de três anos. Por último, ambos os índices ponderam seus componentes trimestralmente usando uma abordagem de capitalização de mercado ajustada ao free float (sujeita a limites de peso).

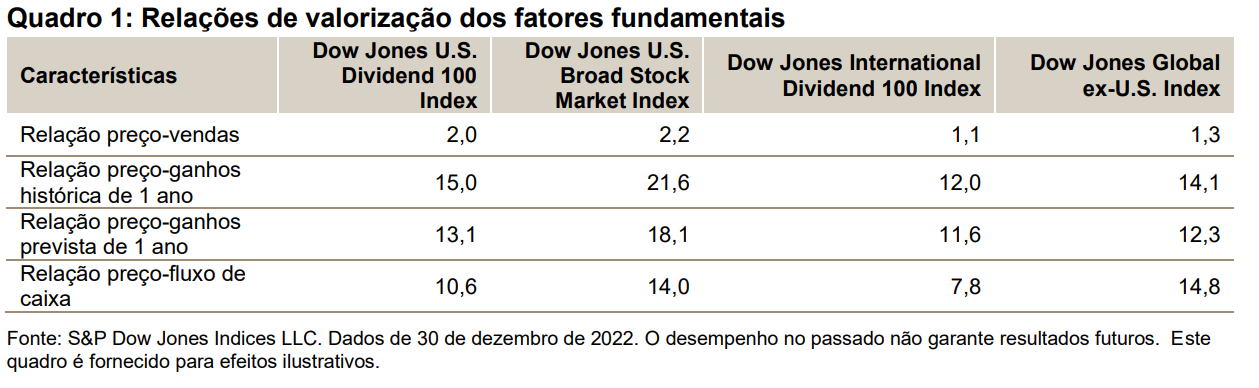

Essa ênfase nos requisitos de múltiplos fatores é única e gera medidas fundamentais superiores em comparação com seus benchmarks, os quais examinaremos na segunda parte deste conjunto de artigos. Especificamente, são importantes as medidas de qualidade como o FCF dividido pela dívida total e o ROE. O FCF dividido pela dívida total mede quanto tempo uma empresa leva para pagar sua dívida usando apenas seu fluxo de caixa livre, e o ROE mede a eficiência com que uma empresa utiliza o capital dos acionistas para gerar lucros.