今年、インデックス・インダストリー・アソシエーション(IIA)の会長に就任することになり、大変光栄に思います。IIAは2012年以降、世界中の独立系指数プロバイダーを積極的に支持する活動を行ってきました。インデックス運用の普及によって金融市場にアクセスする方法が大きく変化しており、誰でも金融市場に参加できるようになっています。IIAが設立されてから今年で10周年を迎える中で、我々はこうしたインデックス運用のメリットについて提唱していく役割を担っており、これまで以上に啓蒙活動を進めていく必要があると認識しています。

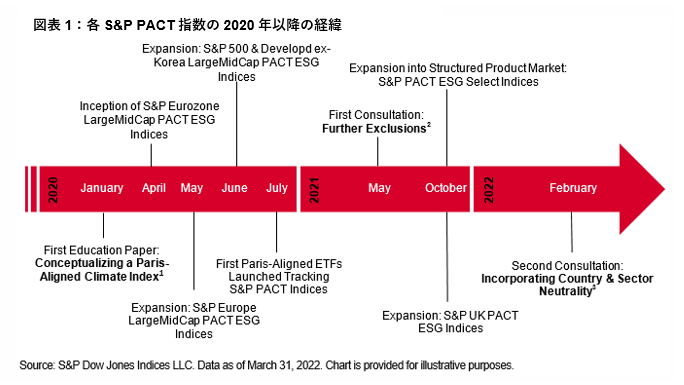

実際に、インデックス運用はここ30年間で急速に進化しています。インデックス運用は当初、世界の金融市場において比較的ニッチで曖昧なセグメントでしたが、今日では投資、退職後に向けた資金運用、及び世代を超えた資産形成を行う上で必要不可欠なツールになっています。

世界の指数プロバイダーは現在、合わせて約300万の指数を提供しており、広範な市場をはじめ、特定の市場セクターやセグメントの動きを追跡・測定することが可能となっています。こうした中で、インデックス運用業界では今後も競争が激化し、さらにイノベーションが進むと考えられます。

IAAでは「透明性」を基本原則としており、IAAのメンバーは指数メソドロジーを一般公開することに努めています。透明性の高い独立した指数により、豊富なデータや洞察が利用可能となっているため、市場のリスク、リターン、及び投資機会などをより正確に把握し、評価することが可能となっています。指数を活用することで、投資家は十分な情報に基づいた意思決定を行い、様々な運用目標を達成することができます。

指数自体は特に目新しいものではありません。米国の代表的な株価指数であるダウ・ジョーンズ工業株価平均®(DJIA)やS&P 500®、及びその他多くのベンチマークは、市場の日々の動きを表すだけでなく、市場の歴史的な瞬間も反映します。例えば、指数は企業社会の変遷や、グローバル経済における産業の盛衰、新興企業の台頭などを表してきました。指数の動きを分析することで、市場の歴史と寿命に対する理解を深め、将来の見通しについて考察することができます。

指数とインデックス運用は、グローバル市場に多大な価値と恩恵をもたらしています。独立した指数プロバイダーは、資金の運用、資産の取引、または投資戦略の開発などを行いませんが、指数を第三者にライセンス供与しており、当社の指数は、指数に基づく金融商品(上場投資信託(ETF)など)の基礎として幅広く活用されています。指数は透明性と効率性を提供し、低コストでの運用を可能とするため、指数や指数に基づく金融商品(ETFなど)に対する需要は引き続き拡大しています。