Este artículo fue originalmente publicado en el blog de Indexology® el 11 de agosto de 2021.

Este blog, el último en la serie de tres, analiza el desempeño de los nuevos índices S&P Dividend Growers y destaca algunas de sus características defensivas. Estas estrategias están diseñadas para seguir el desempeño de empresas con dividendos en aumento constante, al mismo tiempo que se excluye al 25% de las empresas elegibles con mayor tasa. Solo se consideran elegibles para ser incluidas las empresas que aumentan sus dividendos consecutivamente durante al menos diez años para el S&P U.S. Dividend Growers y siete años para el S&P Global Ex-U.S. Dividend Growers.

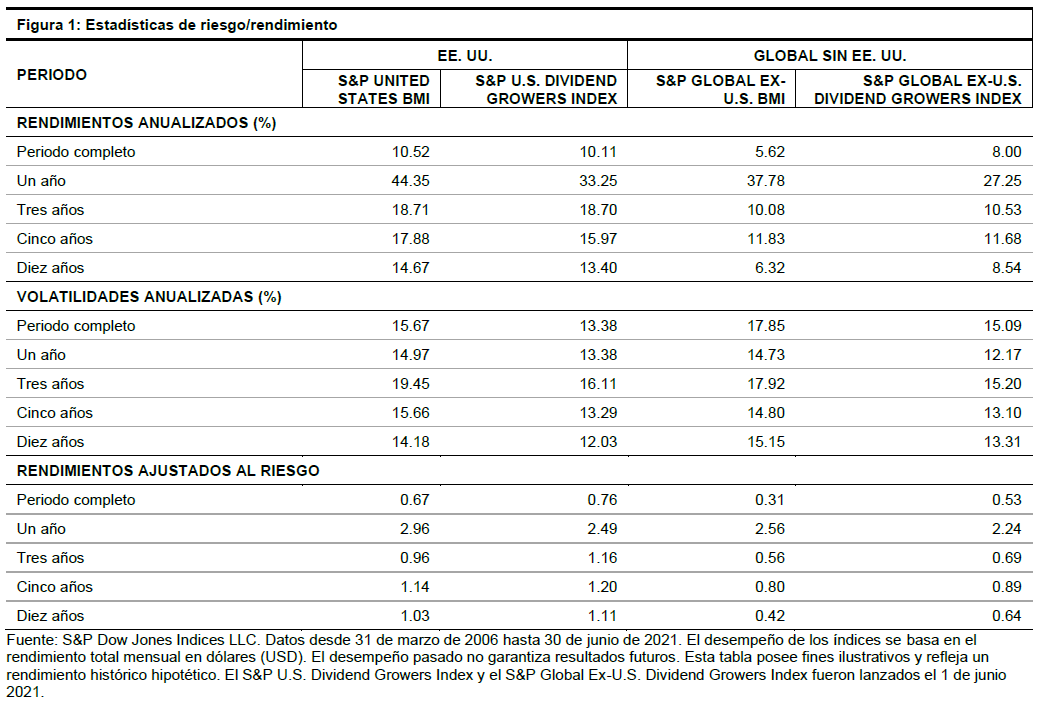

Estadísticas de riesgo/rendimiento

La figura 1 nos muestra las estadísticas de riesgo/rendimiento de estos índices obtenidas mediante pruebas retrospectivas durante varios periodos. Durante todo el periodo, el índice S&P Global Ex-U.S. Dividend Growers tuvo un desempeño superior de 2.38% anualizado respecto de su índice de referencia; mientras que el índice S&P U.S. Dividend Growers tuvo un desempeño ligeramente inferior de 0.41%. Es importante enmarcar el bajo desempeño del índice de EE. UU. en el contexto de las cualidades defensivas del índice (que examinamos en la siguiente sección) y desde una perspectiva de ajuste al riesgo.

Aquí, el rendimiento ajustado al riesgo es la relación entre el rendimiento anualizado y la volatilidad anualizada. Con respecto a la volatilidad, ambos índices fueron sustancialmente más bajos que sus índices de referencia. Las volatilidades del periodo completo de los índices S&P U.S. Dividend Growers y S&P Global Ex-U.S. Dividend Growers fueron de 2.29% y 2.76% más bajas, respectivamente. Por lo tanto, desde una perspectiva de ajuste al riesgo, ambos índices mostraron rendimientos ajustados al riesgo superiores.

Desempeño en un mercado a la baja

El primer artículo en esta serie mostró que las empresas con dividendos en aumento constante demostraron una mayor solidez financiera. Como era de esperarse, las empresas de mayor calidad tendieron hacia un rendimiento superior durante los periodos de tensiones en el mercado.

La figura 2 muestra que los índices S&P Dividend Growers experimentaron reducciones más bajas que sus índices de referencia durante todo el periodo de prueba retrospectiva. Más recientemente, durante el cuarto trimestre de 2018, los índices S&P U.S. Dividend Growers y S&P Global Ex-U.S. Dividend Growers tuvieron un rendimiento superior de 4,21 % y 1,36 %, respectivamente. Además, durante las reducciones relacionadas con el COVID-19 en marzo de 2020, este desempeño superior fue de 5.11% y 3.84%, respectivamente.