Este artículo fue publicado originalmente en el blog de Indexology® el 8 de marzo de 2022.

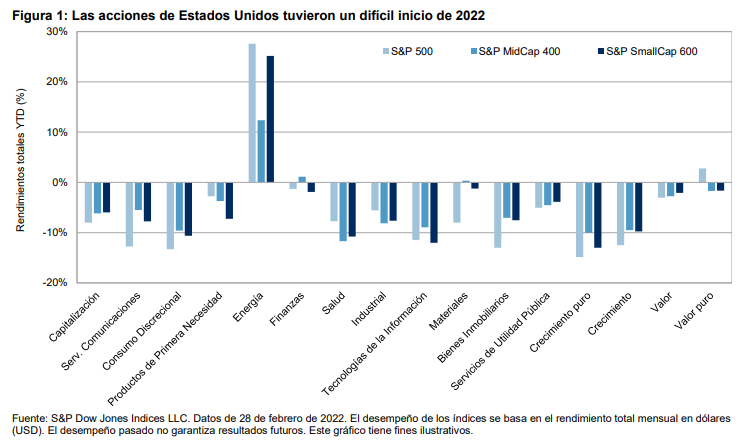

A pesar de que normalmente las alzas de tasas son vistas como algo negativo para los activos de riesgo, históricamente, las etapas iniciales de un ciclo de endurecimiento monetario no han sido desastrosas para el mercado de valores de EE. UU. Si bien es posible que el mercado en general pueda salir del paso, puede que no ocurra lo mismo con los diferentes sectores y factores que componen un índice de referencia amplio como lo es el S&P 500®.

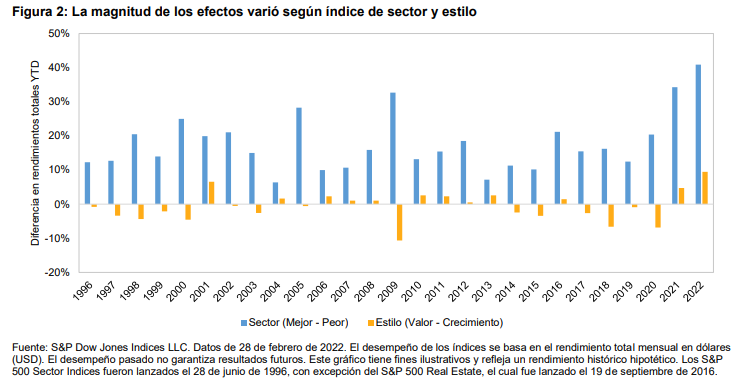

El tramo de la historia para el que tenemos datos completos sobre los varios índices de sectores del GICS® y factores del S&P 500 es de alrededor de tres décadas. No obstante, el ciclo de tasas es lento y ha tenido solo cuatro “despegues” desde 1994; entonces, más que ser muestras, estos datos son una serie de estudios de caso. Sin embargo, los inversionistas de renta variable que se basan en sectores y factores podrían sacar algunas conclusiones de alto nivel a partir de la historia.

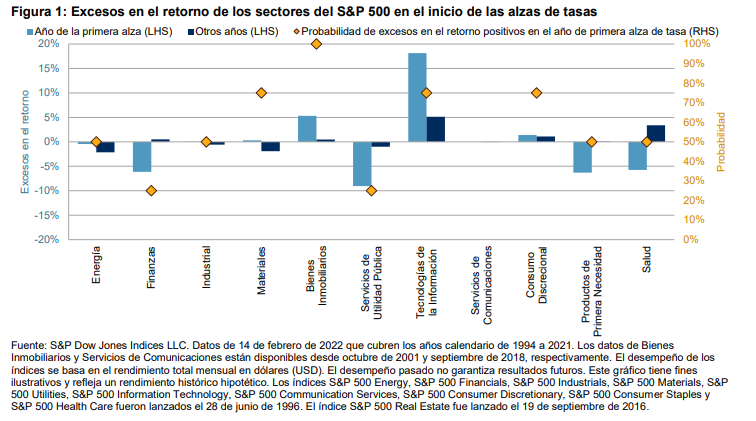

Revisemos primero los sectores, la figura 1 muestra el promedio de los excesos en el retorno del S&P 500 en años en que comenzó un ciclo de alza de tasas y en otros años.

La figura 1 sugiere que existen tres grupos distinguibles de sectores según su reacción histórica a las alzas de tasas:

- Los agnósticos del alza de tasas: los rendimientos de Energía, Industrial, Materiales y Consumo Discrecional fueron similares en años de primeras alzas y otros años.

- Los de rendimiento inferior durante alzas de tasas: Productos de Primera Necesidad, Salud, Finanzas y Servicios de Utilidad Pública tuvieron un rendimiento inferior al S&P 500 en los años en que la Reserva Federal empezó a subir las tasas. Servicios de Utilidad Pública fue el de peor rendimiento, lo que confirmó la característica de “comportarse como los bonos” del sector. Finanzas, que por consenso se asume que se beneficia de las tasas más altas, también tuvo un rendimiento inferior en promedio; pero si observamos los datos, estos muestran un evento específico que revela su comportamiento: en 1999, el S&P 500 subió gracias a Tecnologías de la Información, y el sector de Finanzas, ya pasado de moda, tuvo un rendimiento inferior de 17%.

- Beneficiarios del alza de tasa: este conjunto incluye a Bienes Inmobiliarios (que fue establecido como un sector independiente en 2016 y que, por lo tanto, ha experimentado solamente dos ciclos de alza de tasas) y Tecnologías de la Información. Al igual que en el caso de Finanzas, los excesos en el retorno de Tecnologías de la Información fueron grandemente influenciados por la burbuja puntocom de 1999; durante ese año, tuvo rendimientos superiores al S&P 500 en 58%. Si retiramos el año 1999, el promedio de excesos en el retorno cae a 5% en los otros tres años calendario en los que comenzó un ciclo de alza de tasas.