Este artículo fue originalmente publicado en el blog de Indexology® el 12 de julio de 2021.

Los dividendos son una parte importante de las herramientas de inversión, ya que contribuyen un 36% al rendimiento total del S&P 500® desde 1936. Esta gran contribución ha sido particularmente bienvenida durante un ambiente de bajas tasas de interés de varios años y más recientemente, a medida que el mundo ha enfrentado desajustes económicos inducidos por el COVID-19. Además de los ingresos por dividendos, los inversionistas han estado clamando por empresas de mayor calidad, con ganancias sostenibles y un perfil de rendimiento menos volátil.

S&P Dow Jones Indices recientemente reveló una serie de índices que abordan estos temas: el S&P U.S. Dividend Growers Index y el S&P Global Ex-U.S. Dividend Growers Index. En este artículo ofrecemos una introducción a estos índices y destacamos sus características más sobresalientes. En dos artículos subsiguientes, exploraremos detalles metodológicos y destacaremos las características y el desempeño histórico de los índices.

Foco en el crecimiento de los dividendos

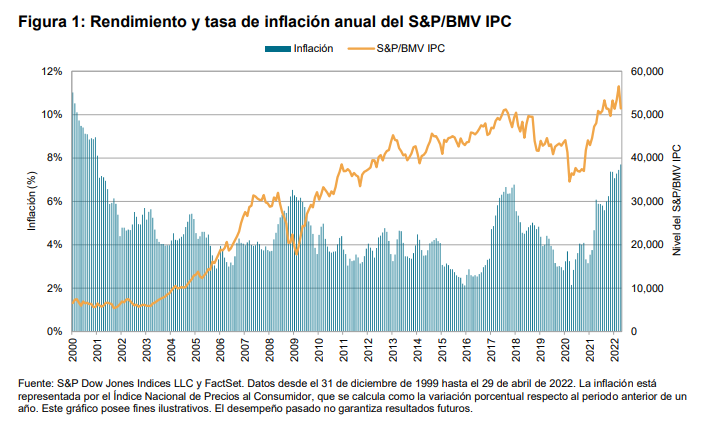

Los índices S&P Dividend Growers se enfocan en empresas que tienen una historia de crecimiento de dividendos constante a lo largo de múltiples años consecutivos (diez años para el índice de EE. UU. y siete años para el índice global sin EE. UU.). Dicho de manera simple, la capacidad de una empresa de aumentar los dividendos de manera fiable por varios años debería ser indicación de una cierta solidez y disciplina financiera. Además, con oportunidades limitadas para generar ingresos y la preocupación de los inversionistas por la volatilidad del mercado, el compromiso de las acciones de crecimiento de dividendos con un rendimiento de capital constante podría proporcionar una fuente de ingresos más sostenible y estable, posiblemente con una volatilidad más baja (vea la figura 1).