Este artículo fue publicado originalmente en el blog de Indexology® el 18 de agosto de 2022.

Dado que la inflación es un gran problema en la economía actual, los consumidores están cada vez más buscando formas de combatir la pérdida de poder adquisitivo. Una manera de lograr esto es tener fuentes de ingreso que le sigan el paso, o que incluso superen, a la tasa de inflación. En las últimas cuatro décadas, los dividendos han desempeñado un papel cada vez mayor como fuente de ingresos, pasando de constituir solo 2.88% de todos los ingresos en diciembre de 1981 a 6.25 % de todos los ingresos en marzo de 2022.

Durante los periodos inflacionarios, la historia ha mostrado la importancia de enfocarse en las empresas que han aumentado consistentemente sus dividendos. La capacidad de una empresa para aumentar consistentemente los dividendos puede identificarla como una empresa de calidad, capaz de generar flujos de efectivo cada vez mayores de forma continua, así como altos rendimientos de capital.

Metodología de crecimiento de dividendos

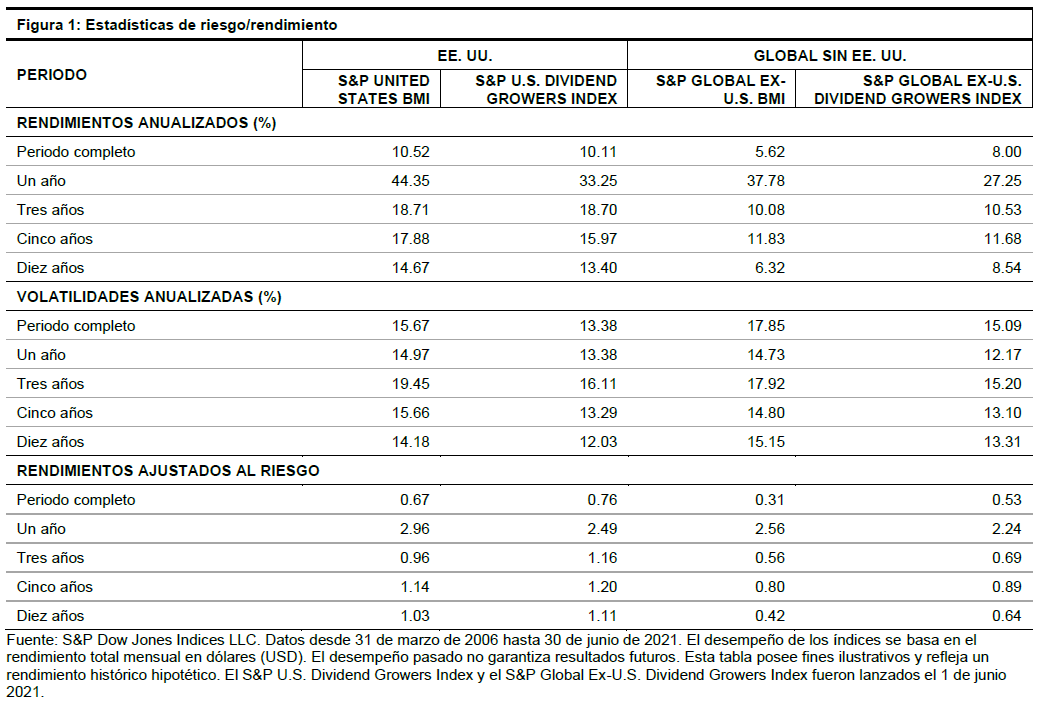

En este artículo, nos centraremos en el S&P U.S. Dividend Growers Index y el S&P Global ex-U.S. Dividend Growers Index, los cuales proporcionan exposición a empresas que han aumentado sus dividendos continuamente por diez y siete años, respectivamente. Además del filtro de política de dividendos, también se excluye de estos índices el 25% superior de acciones, las cuales son clasificadas por su tasa de dividendos anual indicada. Esto disminuye el riesgo de participar en “trampas de tasa de dividendos”, es decir, en empresas que tienen una tasa de dividendos alta simplemente debido a grandes caídas en el precio de sus acciones.

La tasa de crecimiento de dividendos sobrepasa a la tasa de inflación en el largo plazo

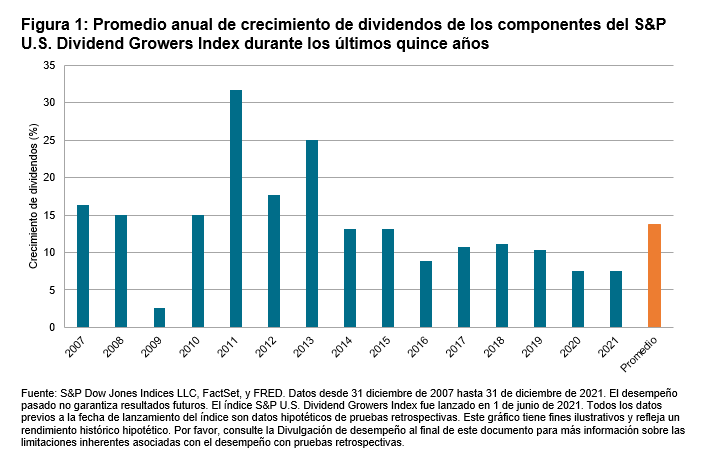

La figura 1 muestra el promedio de la tasa de crecimiento de dividendos interanual de los componentes actuales del S&P U.S. Dividend Growers Index. El promedio de la tasa de crecimiento de dividendos interanual durante los últimos quince años fue 13.71%, que sobrepasó al promedio interanual de 2.21% de la tasa del IPC de EE. UU. durante el mismo periodo.