S&P GSCI 지수는 4월에 0.8% 하락했습니다. 미 연준이 선호하는 인플레이션 지표인 개인소비지출(PCE)이 전년동기대비 소폭 하락한 4.6%를 기록한 점이 영향을 미쳤습니다. 인플레이션 수치가 진정되긴 했으나 계속 상승세를 보이자 시장은 미 연준이 5월에 금리를 다시 인상하여 인플레이션을 목표치인 2%로 되돌릴 것이라는 기대감을 갖게 되었습니다. 원자재는 인플레이션 변화에 따라 상승 또는 하락하는(최근 추세) 경향이 있기 때문에 일반적으로 좋은 인플레이션 헤지 상품입니다.

광범위한 S&P GSCI 벤치마크 내에서 여러 원자재 섹터가 하락했는데 이 중에서 S&P GSCI Industrial Metals 지수가 3.0% 하락해 가장 크게 떨어졌습니다. 중국 정치국이 중국 경제가 아직 회복단계에 있으며 내수 부족으로 지속적인 재정 및 통화 지원이 필요하다고 밝히면서 S&P GSCI Copper 지수와 S&P GSCI Zinc 지수가 하락세를 보였습니다. 중국의 산업부문이 수요 측면에서 회복될 것이라는 기대는 아직 실현되지 않았고, 최근 호주와 중국 간 무역관계 이슈도 산업용 금속 분야에 도움이 되지 않았습니다.

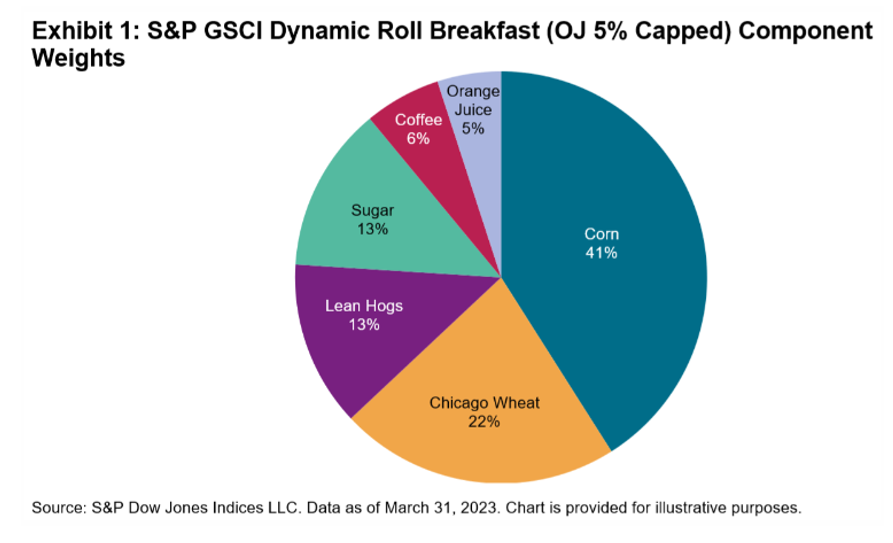

S&P GSCI Agriculture 지수는 4월에 2.9% 하락을 기록하며 두 번째로 실적이 좋지 않은 섹터가 되었고, 6.9% 떨어진 S&P GSCI Grains 지수는 가장 낮은 성과를 나타냈습니다. 미국 농무부는 최근 민간수출업체들이 옥수수 수십만 톤 수출을 취소했다고 밝혔듯이 옥수수, 대두, 밀은 모두 작황호조와 수요감소로 인해 하락세를 보였습니다. 브라질은 올해 대규모 옥수수 수확량을 기록했으며 저렴한 옥수수가 미국 곡물가격에 부담을 주었습니다. S&P GSCI Softs 지수는 22.1% 상승했는데, 10년래 최고치를 기록한 S&P GSCI Sugar 지수에 힘입어 12.3% 올랐습니다.

S&P GSCI Energy 지수는 경쟁적인 요인이 작용하여 한 달 동안 보합세를 보였습니다. 해당 섹터는 헤드라인 S&P GSCI 지수에서 비중이 절반 이상을 차지하며 모든 원자재 중에서 인플레이션 베타(인플레이션 변화에 대한 민감도)가 가장 높은 경향이 있습니다. 최근 출시된 S&P GSCI Climate Aware 지수는 환경적 고려사항을 통합한 최초의 원자재 벤치마크로 현재 에너지 원자재 비중에서 3분의 1을 차지하고 있습니다.

미국 달러화가 하락하고 시장 전반의 불확실성으로 인해 안전자산 매수세가 이어지면서 S&P GSCI Gold 지수는 사상 최고치를 경신했습니다.