はじめに

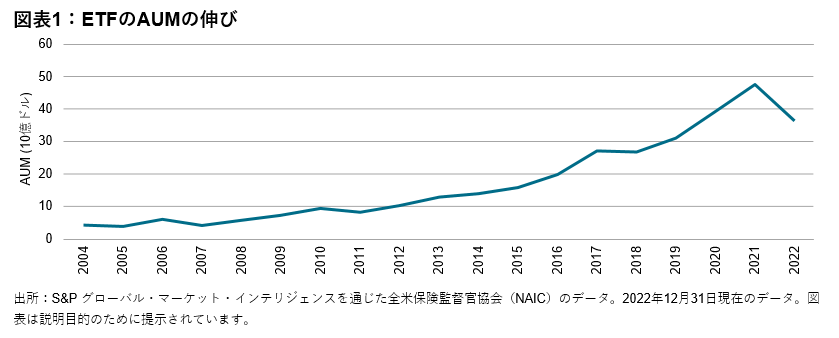

2022年、米国の保険会社が一般勘定で保有する上場投資信託(ETF)の金額は23.5%(112億ドル)減少し、366億ドルとなりました。これは、2004年に保険会社がETFの購入を開始して以降で初めてETFの資産が大幅に減少したことを示しています。ただし、2つの要因により、ETF資産の減少の分析が複雑となりました。1つ目の要因は、2022年に株式市場と債券市場がともに大幅に下落するという珍しい弱気相場となったことです。S&P 500®は19.4%下落し、S&P 米国投資適格債指数は14.3%下落しました。保険会社は2022年、ETFの保有を41億ドル減らしており、運用資産残高(AUM)の減少の約3分の2は、株式と債券のバリュエーションの低下によるものです。また、2022年には、メガ保険会社2社がETFを含むすべての上場株式の売却を決定しました。この売却はETF保有における41億ドルの減少の内の35億ドルを占めます。この2社を分析から除外すると、保険会社のETFのAUMは16.5%の減少となり、これは市場全体の結果と同水準でした。

米国の保険会社のほとんどの資産は債券ですが、保険会社は通常、株式ETFに投資していました。メガ保険会社2社が大量の株式ETFを売却しても、この傾向は続きました。この2社以外では、株式ETFへの資金流入と、債券ETFからの資金流出が見られました。

米国の保険会社の一般勘定におけるETF利用に関する8回目の年間調査において、保険会社によるETFの取引についても分析しました。2年連続で取引量は減少しましたが、全体としては良好な傾向が続いており、2022年の取引量は2015年の取引量と比較して350%の増加となっています。

保有分析

概要

米国の保険会社は2022年末時点で、ETFに366億ドルを投資していました。これは、6兆5,000億ドルに上る米国のETFのAUMのごく一部にとどまっており、米国の保険会社の7兆9,000億ドルに上る投資資産に占める割合もわずかとなっています1。図表1は、過去18年間にわたる米国の保険会社によるETFの伸びを示しています。