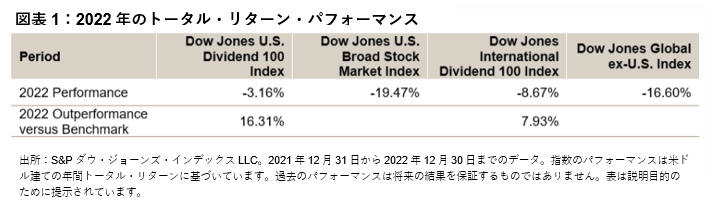

2022年はパッシブ運用の配当指数にとって印象的な年となり、金利上昇を背景にパフォーマンス及び資金流入の両方において大きな動きが見られました。ダウ・ジョーンズ米国配当100指数及びダウ・ジョーンズ・インターナショナル配当100指数は突出したパフォーマンスとなりました。このことは、これらの指数が堅調なファンダメンタルズや高い配当支払に重点を置いていることによるものであると思われます。

本ブログ(パート1)では、この2つの指数が重視する配当の持続可能性とクオリティを検証するとともに、これらの指数の過去のパフォーマンスと利回りについて確認します。このブログのパート2では、これらの指数のファンダメンタルズを分析するとともに、米国配当100指数とインターナショナル配当100指数を組み合わせた場合の分散効果について検証します。

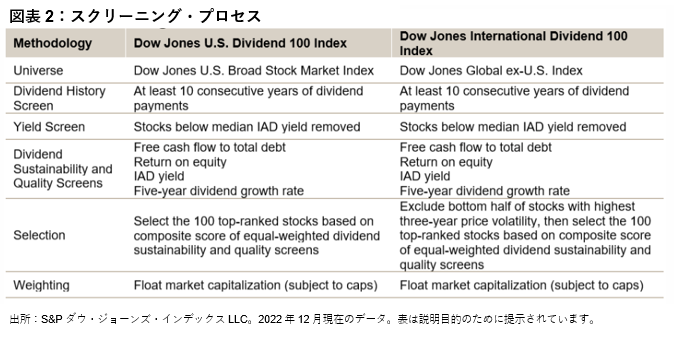

ファンダメンタルズに基づく厳格なスクリーニング

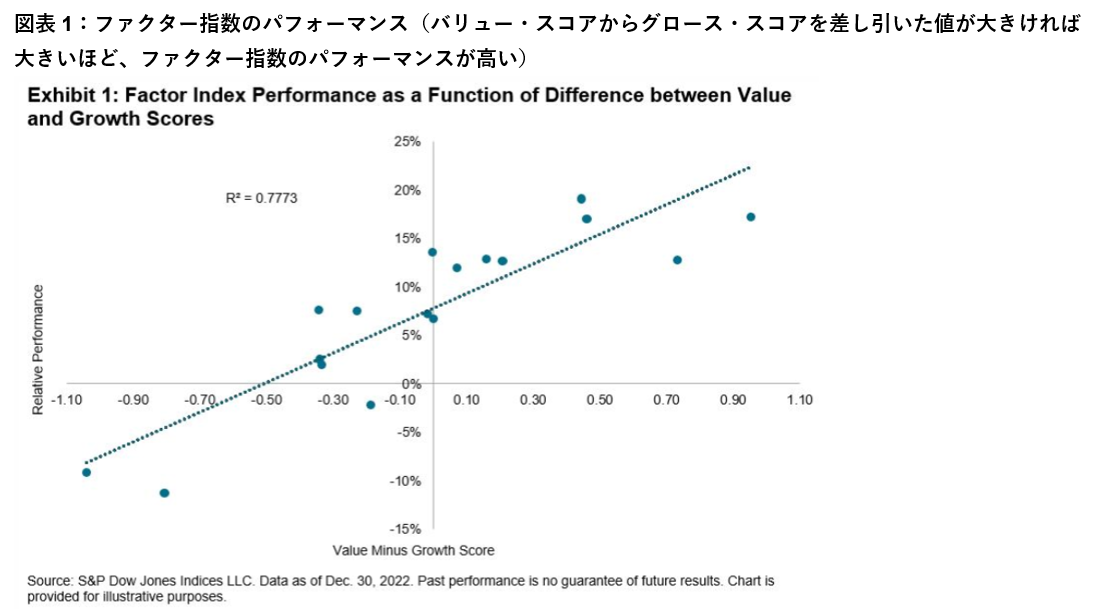

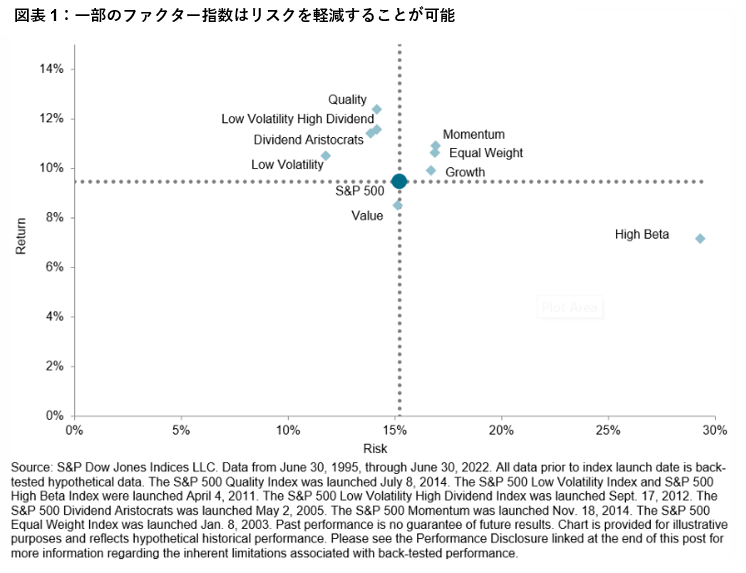

両方のダウ・ジョーンズ配当指数では、ファンダメンタルに基づく厳格なスクリーニングを行い、構成銘柄を選択します。実際には、バリュー、グロース、及びクオリティなどの複数のスクリーニング基準を適用します(インターナショナル配当100指数には低ボラティリティのスクリーニング基準も適用する)。

各指数のメソドロジーでは、少なくとも10年間連続して配当を支払っている企業をまず選択します。次に、年換算配当(IAD)利回りに基づいて各銘柄をランク付けし、各銘柄のIAD利回りの中央値を下回る銘柄を除外します。