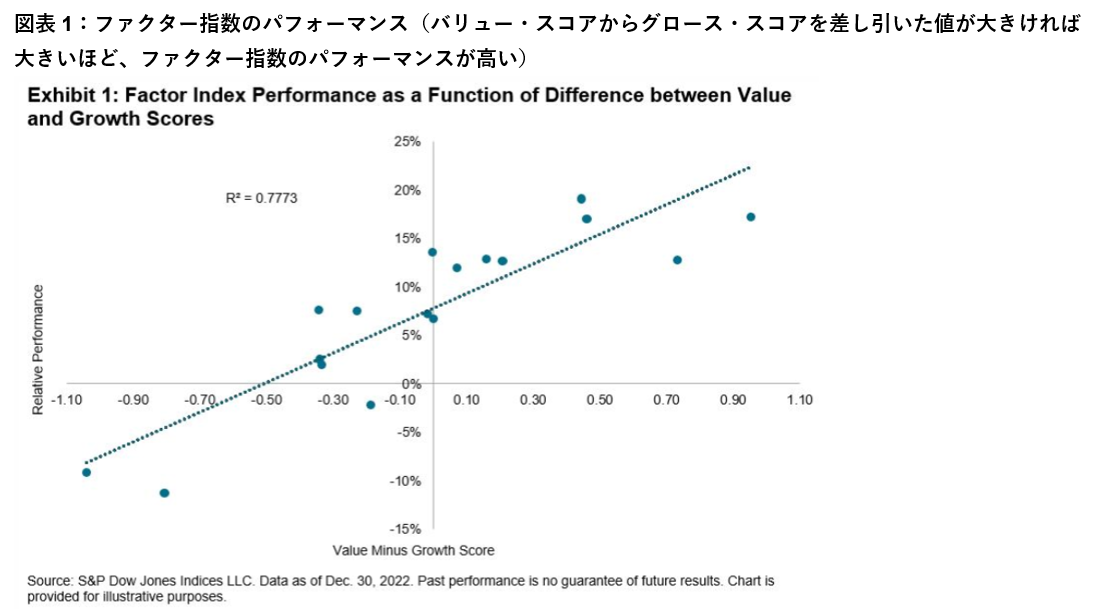

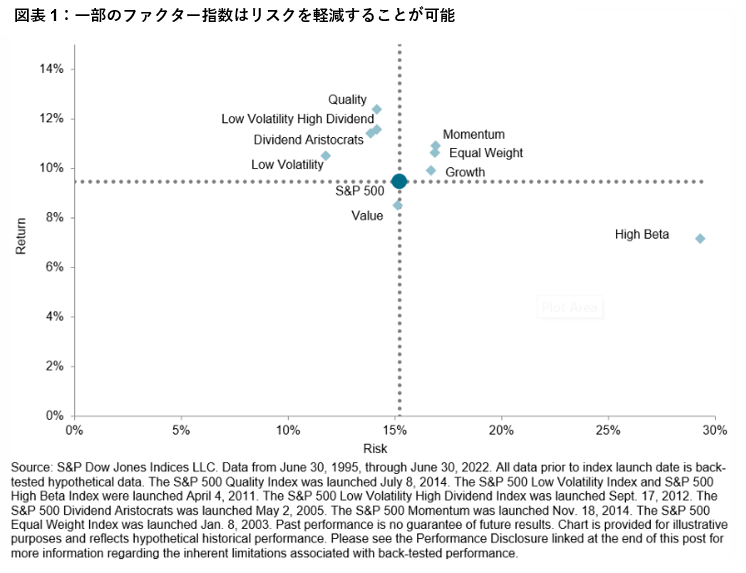

当社が発行したS&P 500ファクター・ダッシュボード(2022年12月)には以下の図表1が掲載されています。横軸(X軸)は、ダッシュボードにある17の各ファクター指数のそれぞれのバリュー・スコアとグロース・スコアの加重平均の差(2022年初め時点)を示しています。縦軸(Y軸)は、S&P 500に対する各指数の2022年の相対パフォーマンスを示しています。

図表1は、昨年における各ファクター指数間のパフォーマンスの違いの80%近くが、バリュー・スコアとグロース・スコアの差に起因していることを示しています。2022年にはバリュー指数とグロース指数のリターンに大きな差があったため、当然ながらスタイル・エクスポージャーがファクター指数のリターンに大きな影響を及ぼしました。2022年にはS&P 500バリュー指数がS&P 500グロース指数を24%アウトパフォームし、1年間のアウトパフォーム幅としては2000年以降で最も大きく、1995年以降では4番目に大きい水準となりました。