Resumen

Desde los operadores o traders a corto plazo hasta los inversionistas pasivos que realizan operaciones a largo plazo, un ecosistema de negociación sano beneficia a los participantes del mercado al promover la transparencia de los precios, la eficiencia del mercado y la confianza. Actualizando nuestro análisis de 2019, el presente documento lleva a cabo un estudio de los volúmenes observados y los periodos de tenencia implícitos en una gama global y transversal de productos cotizados que se vinculan a índices producidos por S&P Dow Jones Indices (S&P DJI). Los resultados ofrecen una perspectiva sobre el uso de índices como base de estrategias de inversión activas y pasivas.

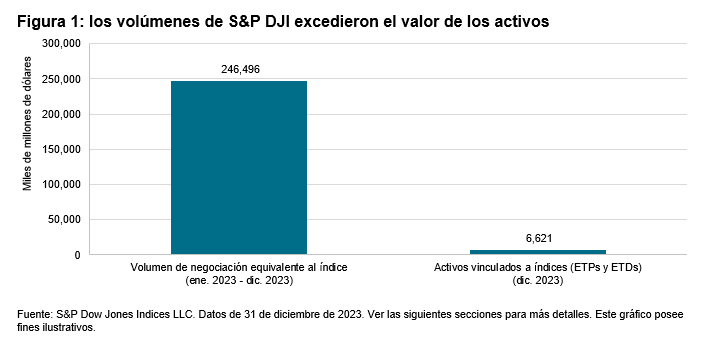

- Los volúmenes de una serie de productos vinculados a los índices de S&P DJI demuestran una utilización muy activa de los productos vinculados a índices.

- Una red globalizada de operaciones está asociada al S&P 500® y a índices relacionados, lo que sugiere posibles efectos de red de liquidez.

- Hacemos hincapié en el impacto y la importancia de la negociación de productos vinculados al S&P 500 en distintos husos horarios y también destacamos el creciente ecosistema en torno al S&P/ASX 200 en Australia.

El valor de los volúmenes

Los fondos basados en índices, que apenas existían hace 50 años, desempeñan ahora un papel destacado en los mercados financieros globales, y el crecimiento de los activos totales administrados en fondos y carteras “pasivos”, o que siguen índices, puede ser uno de los avances más importantes de la historia financiera moderna. A finales de 2023, aproximadamente 13 billones de dólares en activos estaban invertidos en productos o carteras que siguen índices proporcionados por S&P DJI. Sin embargo, si bien las estimaciones del valor de los activos que siguen (o tienen como referencia) índices son frecuentes en los medios de comunicación, el cálculo exhaustivo de los volúmenes del mercado secundario en instrumentos pasivos puede ser más difícil de conocer.

Esto es lamentable, porque los volúmenes pueden decirnos cuán activos verdaderamente son algunos de los usuarios de vehículos de inversión pasiva. Además de indicar la presencia de participantes del mercado de alta frecuencia, los datos de volumen también pueden darnos una idea de hasta qué punto un mercado está “vigilado” por arbitrajistas. Los inversionistas pasivos a largo plazo pueden beneficiarse de la presencia de operadores más activos. Por ejemplo, consideremos una inversionista hipotética que haya comprado un fondo cotizado en bolsa (ETF) que sigue al S&P 500 hace 10 años esperando obtener un rendimiento representativo del conjunto del mercado de valores estadounidense y, al mismo tiempo, muy comparable al rendimiento de un índice del que los medios de comunicación informan ampliamente. Esta confianza depende de dos factores:

- En el momento de entrar o salir de su posición, la inversionista confía en la existencia de arbitrajistas que vigilen constantemente la relación entre el valor del ETF y el valor de las tenencias del fondo, con la intención de comprar o vender ambos simultáneamente para explotar (y así disminuir) cualquier desalineamiento. Si la cartera del ETF se asemeja mucho a la composición de un índice, y ese índice está asociado a instrumentos líquidos relacionados, entonces este arbitraje es más fácil de llevar a cabo. Así, por ejemplo, los futuros líquidos que siguen al S&P 500 pueden ayudar a los ETFs que siguen al S&P 500 a cotizar más cerca de su valor razonable.

- Entre la entrada y la salida, la inversionista espera ampararse en el hecho de que el

S&P 500 y los productos populares basados en ese índice reciben un gran escrutinio por parte de la prensa y la comunidad de inversionistas. Cada cambio en el índice subyacente, incluidas las adiciones, eliminaciones y cambios en la metodología, está sujeto a una inspección minuciosa por parte de los participantes del mercado de todo el mundo, al igual que las composiciones de cartera de los ETFs populares que siguen el mismo índice. Este escrutinio sirve tanto para vigilar el vínculo permanente entre el índice subyacente y su objetivo declarado, como el vínculo entre el ETF y el índice que pretende seguir.

La inversionista de este ejemplo hipotético se apoya efectivamente en un ecosistema de negociación amplio y líquido vinculado al mismo índice, incluidos los arbitrajistas que minimizan sistemáticamente los precios erróneos, así como otros participantes del mercado y comentaristas cuyas actividades sirven para aumentar la transparencia y la disciplina tanto en el diseño de los índices como de los productos. Los mayores volúmenes de un solo producto forman parte de esta historia, pero una perspectiva completa requiere una evaluación de los volúmenes de toda una red (si existe) de instrumentos relacionados que estén vinculados al mismo índice o a índices similares.