作为主动基金的替代选择,指数基金在全球金融市场发挥着越来越重要的作用。特别是过去 20 年, 95% 的主动管理型美国大盘基金表现落后于标普 500 指数®。随着指数化投资的发展,许多被动型投资者从减少管理费、以及避免因主动管理导致的跑输中获益。

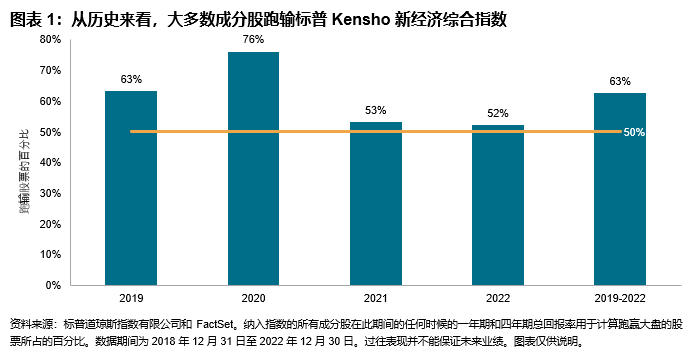

主动基金在全球股市的表现可一定程度归咎于股票市场的正偏态、投资管理的专业程度和成本等因素。不过,在更狭义或更具体的市场(包括所谓的“主题”基金)中,决定主动型基金相对表现的因素并不为人熟知。本文中,我们采用标普 Kensho 新经济综合指数作为分析框架,证明类似的原则也适用于主题投资领域,并提出一些针对这个领域的独特挑战。图表 1展示了在主题投资领域主动选股所面临的挑战。标普 Kensho 新经济综合指数63%的成分股在过去四年中表现不及该指数。

主题投资的发展

市场参与者对“主题”投资的定义可能各不相同,但根据任何合理的分类,这一类别在过去十年中都呈指数级增长。由于创新技术的出现、对社会变革的关注度增加,以及资源和气候问题的恶化,相关主题也在不断扩展。

可以说,上世纪 90 年代末推出的行业板块 ETF 是指数型主题基金的起点。它们将敞口聚焦在某个经济领域,与更受欢迎的跟踪标普 500 指数等基准的宽基产品形成鲜明对比。但由于新技术(如互联网和电商)的发展跨越了传统行业分类,单一主题也扩展到不同行业的公司。例如,最近油车变电车转型拓展了汽车行业的价值链,纳入了软件和半导体设备行业的公司,同时包括传统的汽车和零部件制造商。另一个例子来自自动化的兴起:专注于下一代工厂的指数现在可能不仅包括工业部门的成分股,还包括信息技术和通信服务部门的成分股。新数据源的激增,以及人工智能和机器学习技术的应用,进一步催生了公司层面的新业务线分类和产品/主题收入敞口。

根据晨星公司的数据,主题基金的数量增长显著。2021 年全球新推出了 589 只主题基金,是 2020 年创纪录的两倍多。与此同时,在截至 2021 年 12 月的两年里,全球主题基金(其中大部分为主动管理型)管理的资产几乎增长了两倍,达到 8,060 亿美元。在范围更窄(但增长迅速)的 ETF 和其他上市工具 (ETP) 类别中,截至 2022 年 7 月,总资产已增至 2,410 亿美元。