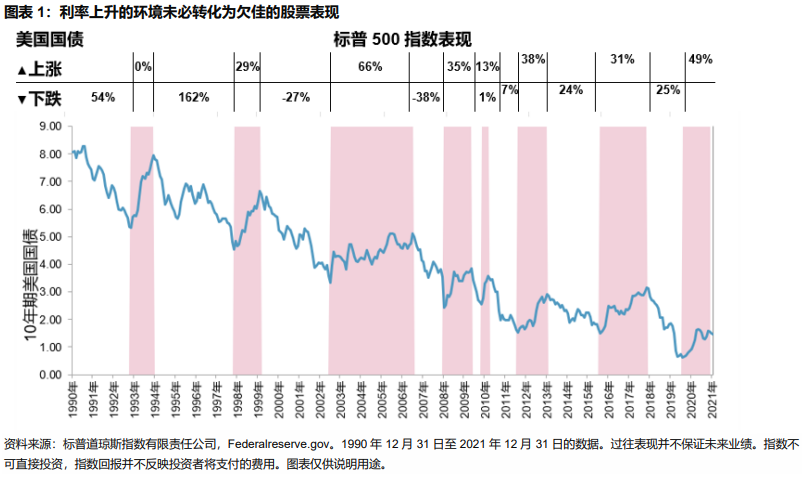

联邦公开市场委员会于 2022 年 3 月 16 日投票决定将联邦基金利率提高 25 个基点。这一举动早有预兆,毫不令 人惊讶,但这并不意味着我们不会听到利率上升将如何影响股票回报的担忧。金融理论告诉我们,在其他条件相 同的情况下,利率上升不利于股票表现,因为借款成本上升和较高的贴现率往往会转化为较差的未来表现。在过 往多数时候,实证证据都符合该理论。但在最近的数据中,我们注意到,“其他条件”可能并不总是相同的。 粗略来看,利率上升未必预示着股票表现不佳,至少在 1991 年至 2021 年期间如此。10 年期美国国债收益率上 升的情况出现过 8 次。标普 500 指数每次都未有下跌;股票有 2 次持平,标普 500 指数有 6 次上涨,在某些情 况下,上涨幅度相当之大。

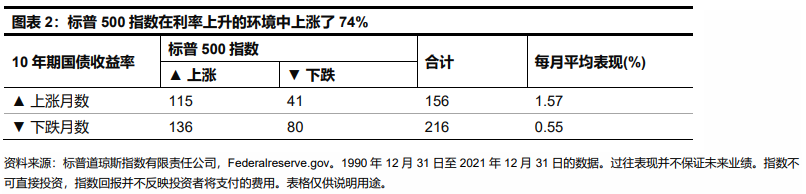

从图表 1 可以看出,10 年期美国国债收益率上升的月份有 156 个(下跌的月份有 216 个)。在 10 年期美国国 债收益率上升的月份中,标普 500 指数在 115 个月份 (74%) 上涨,在 41 个月份下跌;在利率上升时,标普 500 指数上涨的频率几乎是下跌的 3 倍。平均而言,标普 500 指数在利率上升的每个月都上涨 1.57%,而在利率下 降的月份仅上涨 0.55%。

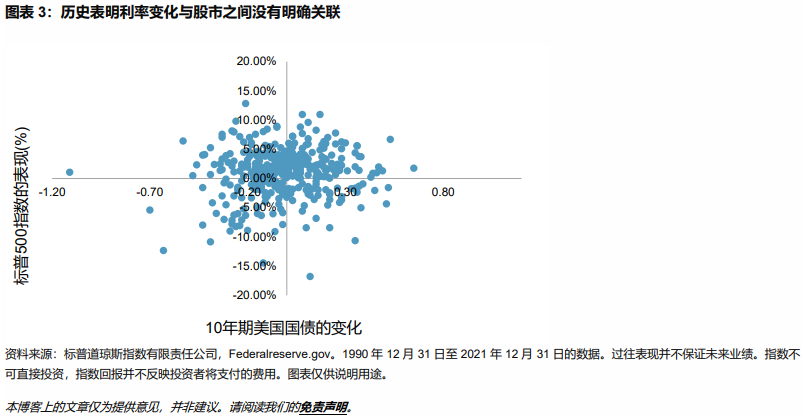

我们也可以通过图表 3 的散点图来观察这些月份。在这里,我们将 1990 年至 2021 年期间 10 年期美国国债收益 率的变化与标普 500 指数的表现进行对比。每一点代表每月的观察结果,我们并未看到明显的关系。圆点不言自 明,或者说并非如此。历史并未提供证据表明利率变化与股市变化之间有明确的关联。