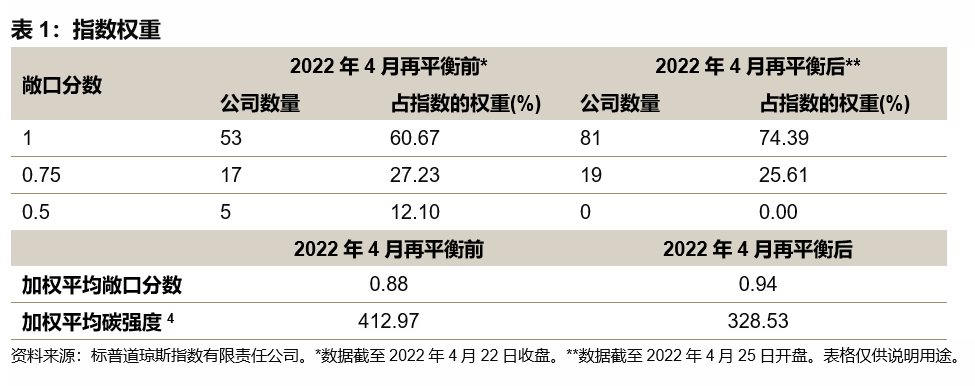

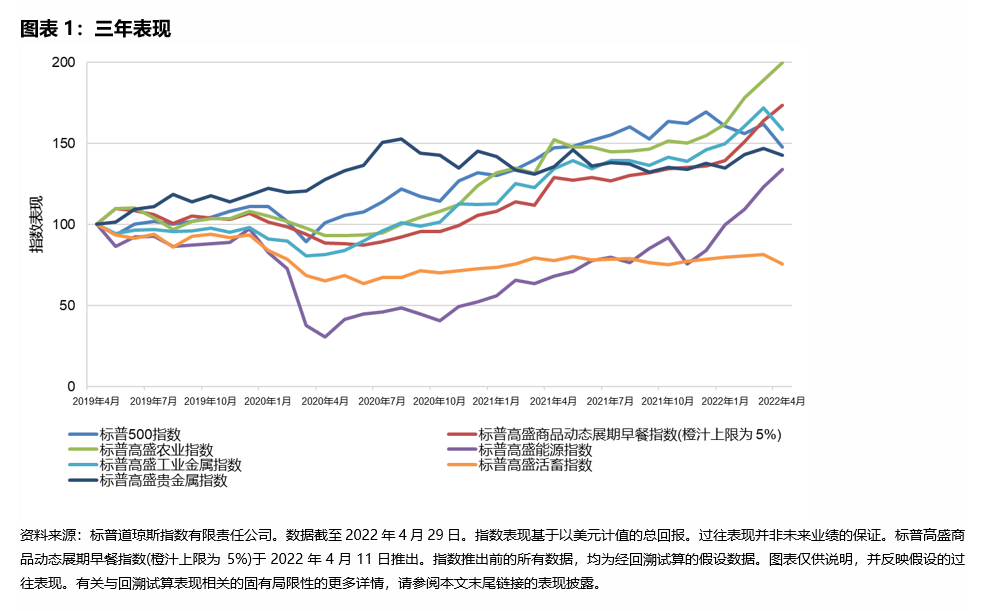

除了经常不吃早餐的间歇性断食者或生酮饮食者外,对于许多人来说,早餐是一天中最重要的一餐。现在,我们为最具流动性的常见早餐商品公开推出一项可靠的表现衡量基准。标普高盛商品动态展期早餐指数(橙汁上限为 5%) 是全球生产加权指数,提供另一种主题分类方式研究投资组合内的商品配置。该指数纳入了基于流动性的橙汁(OJ)配置,因为橙汁好比阳光 – 是早餐不可或缺的搭配。指数的三年年化总回报率为20.15%,其表现优于各类股票、其他资产类别,甚至较市场标准大宗商品基准 — 标普高盛商品指数的年化回报率高出5%。如果早餐商品是一个单独的商品类别,那么它将是过去三年中表现第二好的类别(见图表1)。

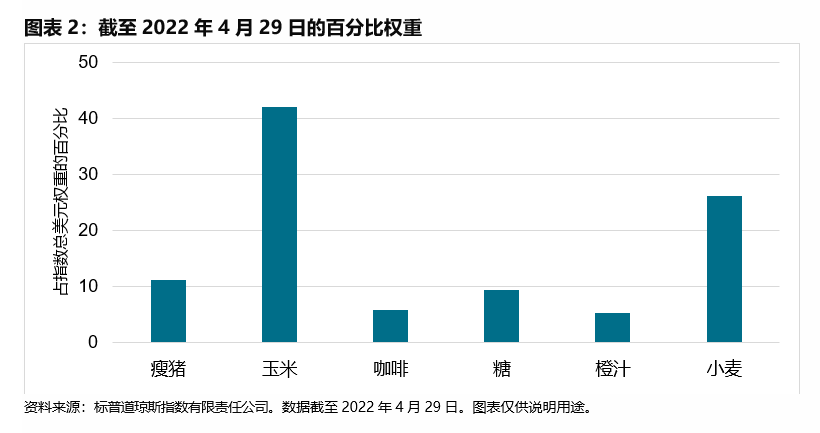

该指数中的农业权重约占90%,无疑是早餐商品表现的主要驱动力。此外,指数亦没有漏下培根,瘦猪目前的权重约为10%。玉米和小麦作为迄今为止全球生产和消耗最多(每年的玉米和小麦总产量约为20亿吨)的两种早餐商品,构成了该指数的主要部分。其他商品的比重则要小得多,这反映在截至4月底的当前百分比权重中(见图表2)。

央行官员对食品通胀问题的日益关注,凸显了农产品在社会和环境方面对全球经济的重要性。这一新指数提供了投资于通胀及地缘政治等主题的良机。乌克兰与俄罗斯两国的冲突破坏全球粮食与能源供应,影响幅度前所未有。全球小麦供应趋紧就是一个最佳例证。乌克兰被视作欧洲的粮仓,全球约三分之一的小麦出口均来自乌克兰/俄罗斯地区。随着俄乌冲突的持续,在过去几个月中,黑海地区的小麦出口一直处于紧张状态。全球小麦价格暴涨,而由于小麦在早餐指数中的权重偏高,该商品一度是该指数稳健表现的重要驱动力。为应对地缘政治紧张局势和持续存在的供应链瓶颈,食品保护主义大有卷土重来之势。例如,全球最大的糖出口国印度计划限制出口以防止国内糖价飙升,这可能令全球糖供应带来额外压力。

最后,标普高盛商品动态展期早餐指数(橙汁上限为 5%)采用灵活的月度期货动态展期策略,旨在减轻展期至正价差的负面影响,并有望遏制商品市场的波动风险。这一新的主题指数以全球为重点,致力为公众提供基于商品的可复制、可投资基准。