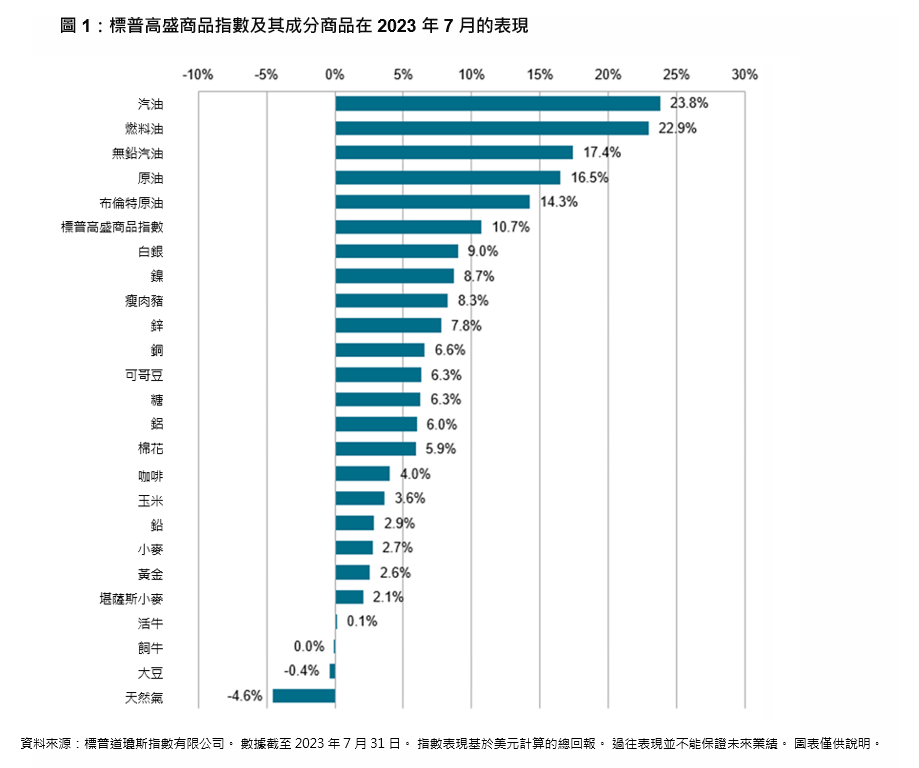

作為衡量大宗商品整體表現的基準,標普高盛商品指數在酷暑中邁入下半年,在 7 月石油類大宗商品全面漲超 14% 推動下,大漲 11%。由於通脹降溫以及美聯儲的加息週期可能臨近結束,經濟衰退擔憂得以減弱,當月,標普高盛商品指數中剩餘的四個行業板塊也因此上漲。在大量資金湧入大宗商品 ETF 及個別大宗商品空頭回補的助力下,一些主要大宗商品期貨市場或已築底。

能源板塊徹底扭轉了上半年的頹勢,帶動所有大宗商品在 2023 年均實現正收益。 “歐佩克+”決定減產,且無負面經濟數據傳出,提振了化石燃料類大宗商品在 7 月的表現。全球仍然依賴舊的方式來推動經濟增長,儘管各國都在進行能源轉型,但對石油的需求仍很強勁,這從各國(尤其是亞洲)強勁的進口需求中可見一斑。 標普高盛汽油指數和標普高盛燃料油指數7月表現最為突出,分別上漲 23.8% 和 22.9%。

由於交易量最大的五種金屬在 7 月全面上漲,標普高盛工業金屬指數上漲 6.5%。 過去幾個月來,大宗商品交易顧問 (CTA) 在此領域持有大量空頭頭寸,但 7 月的空頭回補導致多種關鍵金屬從低位強勁反彈,這些金屬的本年迄今表現是大宗商品市場中最差的。

另一些利好來自貴金屬板塊。 由於市場參與者預計美聯儲將很快結束加息週期,美元未來將會走軟,標普高盛黃金指數年初至今上漲8.1%。 近來,全球各國央行以多年未見的速度增加黃金儲備,這通常預示著金價將會上漲。 標普高盛白銀指數在 7 月上漲 9.0%,全年實現正收益。 這種情況非常典型,因為白銀往往會緊隨黃金的上漲步伐,不過存在滯後性。

標普高盛農業指數上漲 3.0%,而由於對近期作物收成的擔憂較為突出,標普高盛小麥指數和標普高盛玉米指數漲幅最大。 標普全球最近的一篇文章強調,中國或已達到糧食需求的峰值。 中國是全球最大的穀物消費國,但世界銀行最近預測,在經過幾十年的強勁增長后,未來 25 年中國人口將減少 8,000 萬。 這是否會導致需求減少,或者新的需求領域(例如更環保的生物燃料)是否會刺激新的全球消費,以彌補中國糧食需求逐漸下降的趨勢?