この記事は、Risk.net に掲載された記事を転載したものです。

2021 年の国連気候変動枠組条約第 26 回締約国会議(COP26)は 11 月に閉幕しました。約 200 ヵ国の代表が一堂に会したこの会議では、地球温暖化を 1.5℃以内に抑える道筋を定めることが重要なテーマでしたが、各国から十分な削減目標を引き出すことができたのでしょうか?

COP26 では「グラスゴー気候協定」が採択され、地球の平均気温上昇を 1.5℃以内に抑える努力を追求することが明記されました。合意事項には、2030 年の排出量削減目標を強化することや、これらの目標を毎年見直すこと、石炭火力発電を段階的に削減することなどが盛り込まれました。

しかし、COP26 終了後には、依然として多くの課題が残されていることが明らかになりました。COP26 のアロク・シャーマ議長は次のように述べました:「これまでの気候変動に対する取り組みや行動では、パリ協定で定め られた目標を達成するには不十分であり、我々はそのことを十分に承知しています。」

懸念される問題

一部の汚染物質排出国は、明確なコミットメントや優先順位を示すことができませんでした。例えば、中国は世界最大の二酸化炭素排出国であり、ロシアは世界第 5 位の二酸化炭素排出国ですが、両国の首脳は COP26 を欠席しました。ただし、中国は米国と共同宣言を発表し、2020 年代の気候変動対策を強化する方針を示しました。

過去に誓約が守られなかったこともありました。2009 年のコペンハーゲン会議では、2020 年までに年間 1,000 億ドルの気候変動対策資金を発展途上国に提供することが合意されましたが、この誓約は達成されませんでした。COP26 の最初の週に発表された誓約は大きなニュースとなりましたが、この誓約の実現性を問う声が相次ぎました。また、2050 年までに温室効果ガス排出量実質ゼロを達成することが重要な焦点となりましたが、協議では各国の足並みの乱れが目立ちました。インドは 2070 年までに温室効果ガス排出量実質ゼロを達成すると誓約しました。これは確かに重要な一歩と言えますが、2070 年までに温室効果ガス排出量を実質ゼロにしたとしても、1.5℃目標を達成することはできないと考えられます。

排出量実質ゼロ社会の実現に向けて

COP26 では、多くの誓約やコミットメントがなされ、経済規模の小さな国についても様々な合意が締結されました。主要国の著名政治家や重要な誓約が脚光を浴びた一方で、この会議は小さな国の訴えを聞くための重要なフォーラムでもあります。小さな国は温室効果ガスをほとんど排出していませんが、主要国と同様に、気候変動の悪影響に直面しています。

COP26 では、各国の代表団が一堂に会するとともに、幅広いコミュニティが気候変動に関するロビー活動を行いました。例えば、フェアトレード財団は、気候変動の被害を受けている農民の代表団が参加することを支持しました。地元の運動団体は政治家が気候変動に対応するように要求しました。

気候変動は人類が直面する大きな課題であり、COP26 などの国際会議が開催されたことで、この問題に対する関心がさらに高まっています。気候変動問題は現在、メディアでも大きく取り上げられているため、多くの人々の理解が深まっています。また、気候変動対策として様々なアイデアが支持を集めており、これらを行動に移していく必要があります。

多くの企業は、ESG を推進する責任を認識しており、気候変動に関するリスクと機会について理解を示すとともに、2050 年までに温室効果ガス排出量実質ゼロを達成する決意を表明しています。COP26 の開催期間中、「グラスゴー・ファイナンシャル・アライアンス・フォー・ネットゼロ(GFANZ)」を通じて注目すべき発表があり、温室効果ガス排出量実質ゼロ社会の実現に向けて、500 社近い金融機関が温暖化対策にコミットしたことが明らかになりました(これらの金融機関の運用資産総額は合計 130 兆ドルを超えると言われている)。

当社の指数への影響

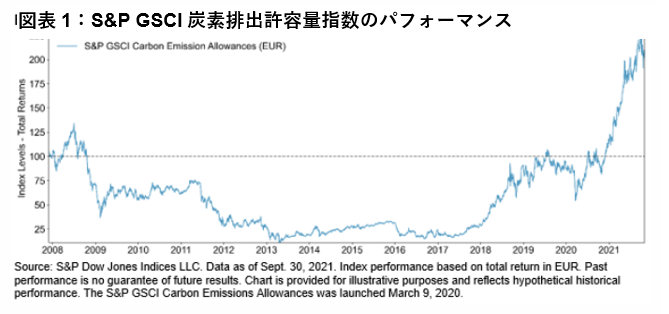

当社は気候ベンチマークのプロバイダーとして、全ての国連気候変動枠組条約締約国会議での動きや、投資家要件の変化を注視しています。アセットオーナーや資産運用会社は気候変動を考慮したポートフォリオを構築することに取り組んでおり、ネット・ゼロ準拠指数に対する関心が高まっています。

S&P PACT指数(S&P パリ協定準拠指数及び気候変動指数)は 1.5℃シナリオに適合するように銘柄が選択・加重されており、この指数では地域別指数も算出されています(直近では S&P 英国ネット・ゼロ 2050 パリ協定準拠ESG 指数が追加された)。

S&P ダウ・ジョーンズ・インデックス(S&P DJI)は、指数のメソドロジーに関して透明性を提供することに努めており、S&P PACT 指数が持続可能性目標をどのように達成しているかについて定期的に情報開示を行っています。

COP26 が実際に成功したかどうかは時間が経たなければ分かりませんが、S&P DJI は 1.5℃シナリオに沿ったルー ルに基づいた指数を引き続き開発し、温室効果ガス排出量実質ゼロを目指している投資家を支援していく方針で す。