摘要

指数效应指推定当股票被调入调出指数时所带来的超额回报。尽管对该范畴的研究已持续多年,鉴于近年来被动投资蓬勃发展,且有观点认为股票回报可能会受追踪指数的投资者在应对指数成分变动时的买卖压力影响,指数效应越发受到关注。

本文分析标普500指数自1995年初至2021年6月期间调入调出成分股的情况。我们之所以聚焦标普500指数,是因为它是最为全球广泛采用的指数。 于2020年底,与该美国大盘股指数挂钩或将之作为基准的资产高达13.5万亿美元。因此,若被动投资的发展确实诱发了指数效应,人们或会预期该效应将出现于标普500指数调入调出成分股的过程中。

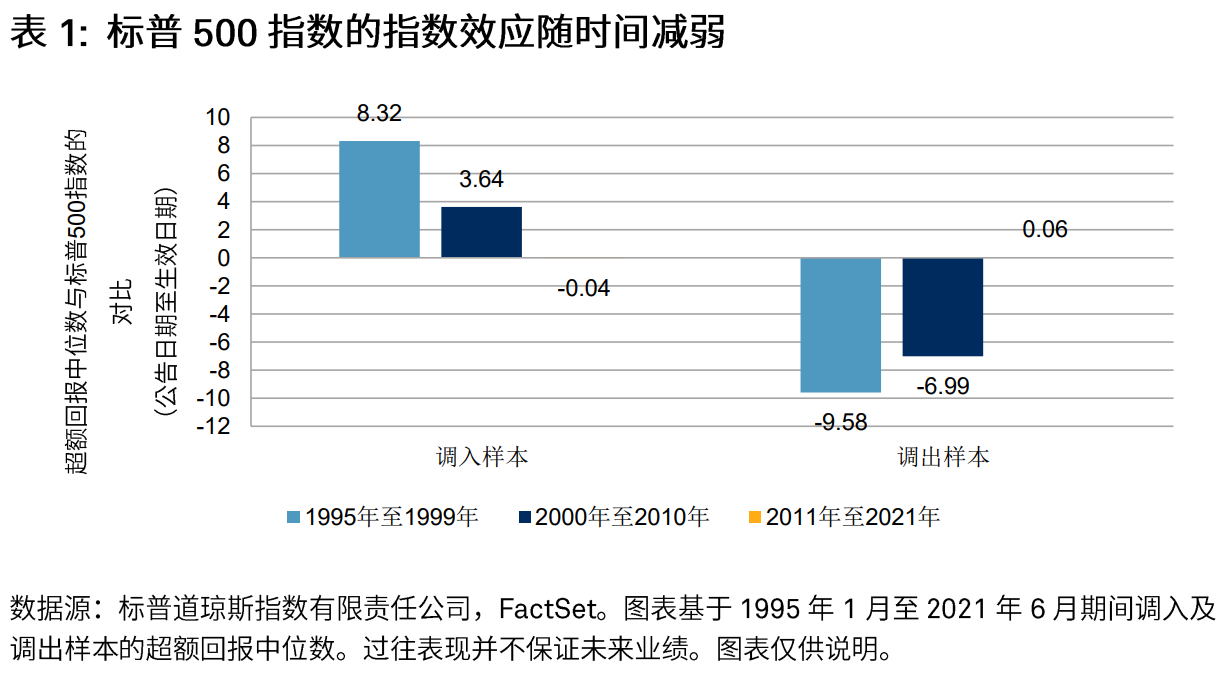

总体而言,我们的分析结果印证了现有文献中的普遍共识:标普500指数的指数效应似乎有结构性地减弱(见表1)。分析也表明股票流动性改善或许能够解释指数效应为何会日渐减弱。

引言

被动投资在过去五十年取得长足发展:自2008年以来,流入指数挂钩产品的资金总额超过流入主动型基金的资金总额,且交易所买卖基金(ETF)行业的规模已从2007年底的8,070亿美元增至2020年的近8万亿美元。与此同时,一系列无端指责也开始频频出现,在Google新闻搜索“被动投资的危害”时,出现的结果甚至多于“二手烟的危害”。