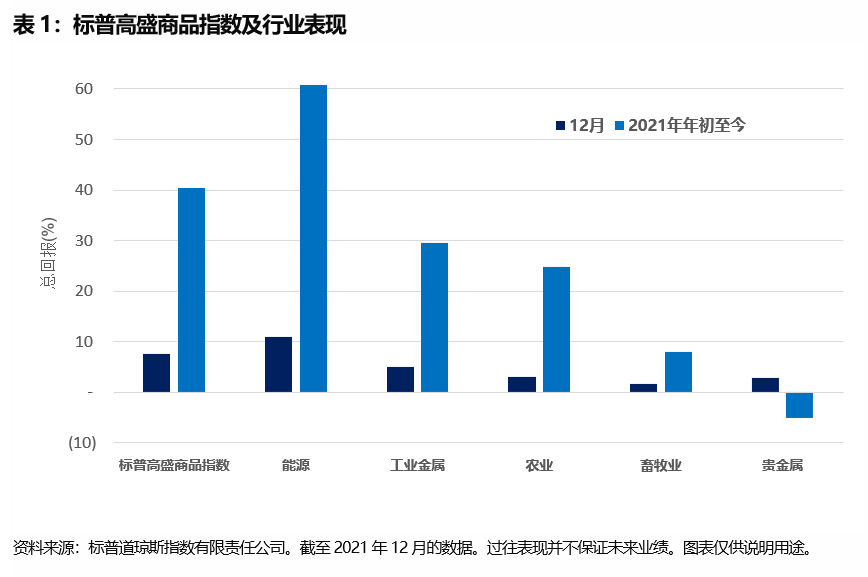

在通胀居高不下且持续增长的环境下,作为对通胀敏感的大宗商品的市场基准,标普高盛商品指数2021年取得碾压性表现,涨幅40.35%,超过其他同类的商品指数和资产类别。由于能源价格反弹,对新型冠状病毒变种奥密克戎的担忧被扫除,全球需求仍然高企,大宗商品在12月表现强劲,当月上涨7.59%。供应链瓶颈正缓慢缓解,但全球货运成本继续上升,促使大宗商品价格上涨。

标普高盛能源指数在标普高盛商品指数中所占权重最高,对12月和整个2021年的强劲表现作出大部分的贡献。所有以石油为基础的商品在12月取得两位数的增长,全年至少上涨58%。在全球需求强劲和石油产量因气候问题而减少的共同作用下,汽油实现1999年以来最强劲的年度表现。另一方面,标普高盛天然气指数继续下跌,12月再度下跌17.57%,原因是天气变暖减少了对北半球建筑主要取暖方式之一的需求。

标普高盛工业金属指数12月上涨5.02%,全年表现强劲。标普高盛铝指数2021年涨幅最大,达38.43%。理由与能源相关大宗商品类似,铝的开采和生产(通常是碳密集型)被削减,而需求仍然强劲,尤其是电动汽车。这种绿色转型带来的摩擦使得其全年价格表现超过其他工业金属。标普高盛锌指数的表现紧跟其后,2021年上涨28.03%,12月涨幅十分强劲。预计铝和锌的供应中断将持续,交易所仓库库存已经很低,尤其是将会有更多金属库存离开伦敦金属交易所。

2021年标普高盛农业指数上涨24.70%。因全年出现与天气相关的供应中断,需求较2020年强势回升,流动性最强的玉米、大豆和小麦商品全年呈现正增长。在价格上涨刺激下,种植作物增加,但需求方面继续被证明起到正面催化作用。标普高盛可可指数是2021年唯一录得负值表现的成分指数,为-6.27%。另一种类似软商品咖啡的表现反而超出所有其他农业商品。标普高盛咖啡指数2021年上涨63.71%,表现超越原油。这是咖啡自2010年以来的最佳年度表现,2010年北美发布了几项重大研究,大肆宣扬一杯咖啡具有抗癌和提高运动表现的益处。

在瘦猪的带动下,标普高盛活畜指数2021年上涨7.9%。活牛和饲养牛价格保持平稳,但标普高盛瘦猪指数全年上涨25.06%。全年猪肉需求强劲,随着培根价格走高,快餐价格也大幅上涨,再度表明通胀无处不在。在目前广泛的高通胀之下,培根、鸡蛋和奶酪三明治的成本可能继续上升。

由于利率走高,市场波动性下降,对安全避风港的需求减少,标普高盛贵金属指数2021年下跌5.13%。随着加密货币日益突出,黄金历来强大的通胀对冲能力和避险地位2021年受到最大的挑战,这也反映在价格中。