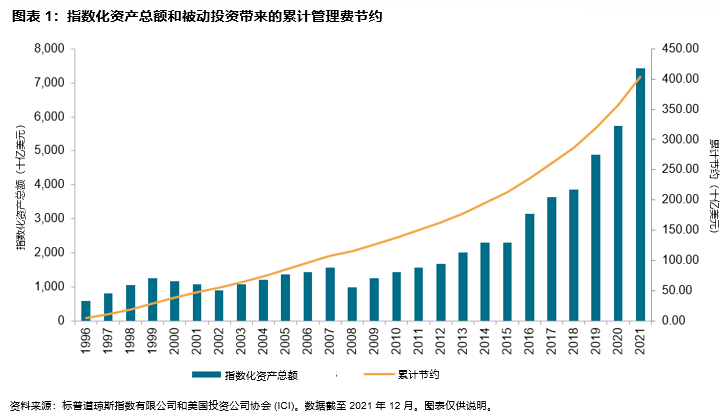

指数化投资的好处之一是其成本低于主动管理。随着指数化投资的增长,投资者通过节省管理费和避免主动型管理导致的跑输而获得巨大收益。我们可以通过将主动型和指数型股票共同基金的平均费用率之间的差额乘以标普 500® 指数、标普 400®指数和标普 600®指数的指数化资产的总价值来估算每年节省的费用。当我们汇总这些年度计算的结果时,我们观察到过去 26 年累计节省的管理费高达 4,030 亿美元(参见图表 1)。

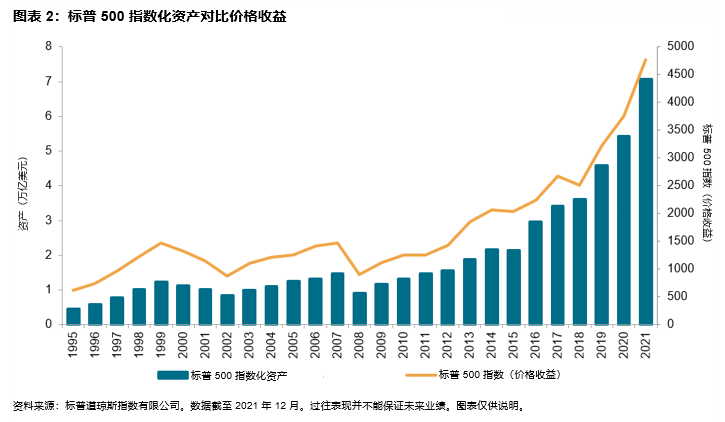

当然,4,030 亿美元的估计值低估了指数行业的全部成本节约,因为它只包括标普道琼斯指数(而不是全部)的指数。我们最近的指数化资产年度调查显示,自 2020 年以来,追踪标普 500 指数的资产激增 30%,截至 2021 年 12 月达到 7.1 万亿美元。图表 2 显示,自 1995 年以来,这一增幅(复合年增长率为 11.1%f)超过了由于市场上涨(复合年增长率为 8.2%)带来的资产增长,表明流入指数的资金大增。

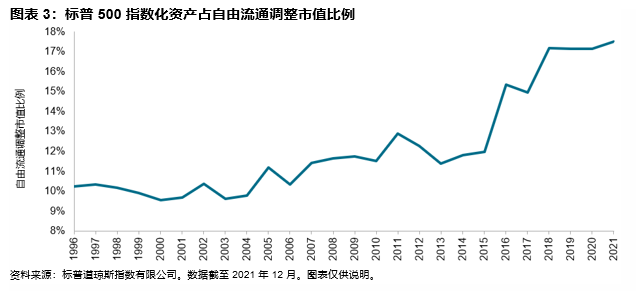

为了解被动管理市场规模,图表 3 将历史上的标普 500 指数资产除以标普 500 指数的自由流通调整市值。

自 2018 年以来,这一比例一直稳定在 17% 左右,表明未来被动管理的增长潜力可期。