美國隔夜利率是聯邦公開市場委員會(FOMC)改變通脹和就業走向的兩個主要槓桿之一,另一個是量化寬鬆。 目前,市場預計美聯儲將在短期內調整這兩個槓桿:加息並開始縮減其龐大的債券投資組合。

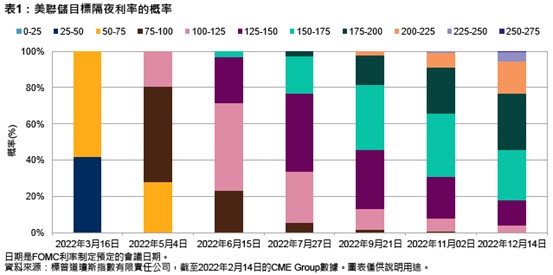

市場對短期利率未來路徑的預期反映在芝加哥商品交易所交易的上市期貨及期權的價格中,且該交易所提供了便捷的工具,方便我們衡量各種未來利率水準的隱含可能性。 最近幾周,利率期貨大幅波動,反映出利率升幅遠高於此前預期——截至2月中旬,預計在2022年最後一次FOMC會議時隔夜利率達到或超過1.25%的概率約為80%。

理論上來說,在其他條件相同的情況下,更高的利率會使股票投資失去吸引力,因為會降低企業現金流的現值,而更高的利率會導致借貸成本增加,從而侵蝕企業收益。 實際情況與理論一致,貨幣緊縮的前景已引發美國股市下跌,標普500®指數今年創下自2009年以來最差的1月份表現。 但歷史提醒我們,加息未必表示牛市結束。

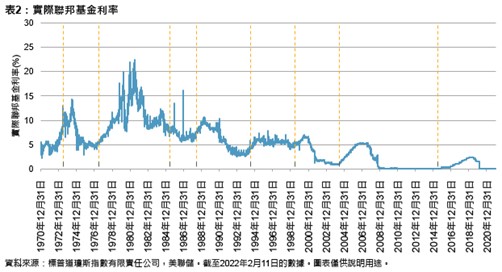

在我們深入探討之前,有必要做出一些限定:過去50年FOMC的貨幣政策框架發生了重大變化,在不久之前,目標隔夜利率還未像今天這樣成為美聯儲工具箱中的核心工具。 事實上,直到1979年10月,美聯儲甚至未正式披露其目標隔夜利率,即使開始披露後,貨幣供應仍然是執行貨幣政策的主要工具。 聯邦基金利率的首要地位在1982年才被確立,而目前的框架(包括在每次FOMC會議後發表聲明,並在幾周後發佈會議紀要)自1994年才開始實施。 從歷史上看,基準隔夜利率的日間波動性更大,如表2所示。