This article was originally published at Indexology® Blog on August 2, 2023. https://www.indexologyblog.com/2023/08/02/dividends-and-option-premiums-a-dual-income-story/

은퇴가 임박한 투자자, 안정적인 소득원을 찾는 투자자 등 다양한 시장 참여자가 인컴 창출을 모색할 수 있습니다. 인컴 중심 전략은 성장 창출에 초점을 맞춘 전략과는 다른 접근 방식이 필요합니다. 전통적인 인컴으로는 배당지급 주식과 이자지급 채권이 있습니다. 지난 18개월 동안 지속적인 인플레이션, 금리 상승, 전반적인 시장 불확실성이 경제 환경을 형성했고, 이 모든 것이 전통적인 전략 성과에 부정적인 영향을 미쳤습니다.

위험을 분산하고 추가 수익을 올리기 위해 시장 참여자는 커버드콜 전략과 같은 비전통적인 인컴 창출원을 찾을 수 있습니다. Dow Jones U.S. Dividend 100 3% Premium Covered Call 지수와 Dow Jones U.S. Dividend 100 7% Premium Covered Call 지수는 고배당 주식에 대한 매수 포지션과 표준 S&P 500® 월간 콜 옵션에 대한 매도 포지션 성과를 측정하도록 설계되었습니다.

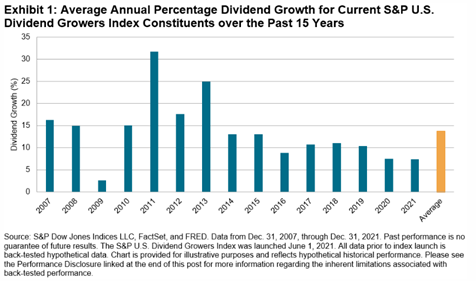

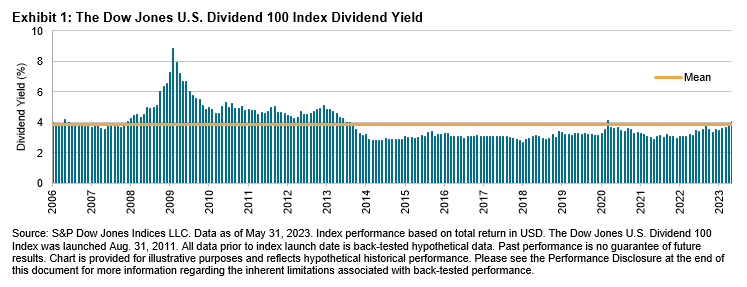

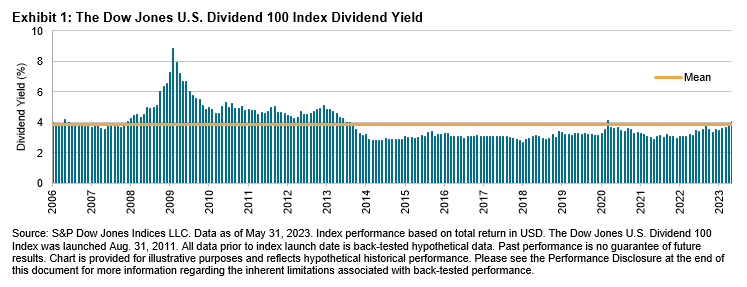

Dow Jones U.S. Dividend 100 Covered Call 지수에 사용되는 기초 주가지수는 미국 고배당 주식 성과를 측정하는 Dow Jones U.S. Dividend 지수입니다. 2006년 이후 Dow Jones U.S. Dividend 100 지수는 평균 3.88% 배당수익률을 기록했하며(도표 1 참조), S&P 500 Dividend Aristocrats® 지수(2.58%)와 S&P 500 지수(1.95%)를 크게 앞서는 성과를 냈습니다.

커버드콜 전략에는 주식 매수 포지션에 대한 콜 옵션 매도가 포함됩니다. 자산의 시장 가격이 옵션 행사가격을 초과하면 합리적인 옵션 매수자는 계약을 행사하여 옵션 매도자로 하여금 자산을 매도하거나 현금으로 정산하게 합니다. 이 전략의 주요 잠재적 이점은 콜 매도로 발생하는 현금 흐름(옵션 프리미엄)과 프리미엄이 제공할 수 있는 제한적인 하방 보호입니다. 배당과 마찬가지로 옵션 프리미엄을 통해 유입되는 현금 흐름은 시장 하락 영향을 완화할 수 있습니다. 커버콜의 가장 큰 단점은 주식 포지션의 상승 잠재력이 제한적이라는 점입니다. 커버드콜 전략은 변동성이 큰 시장 상황에서 특히 적합합니다. 옵션 프리미엄은 변동성이 커질수록 증가하는 경향이 있으므로 더 많은 수익을 창출하고 하방 보호를 강화할 수 있습니다.

Dow Jones U.S. Dividend 100 3% Premium Covered Call 지수와 Dow Jones U.S. Dividend 100 7% Premium Covered Call 지수가 특별한 이유는 전통적인 배당지급 인컴 전략과 비전통적인 커버드콜 접근 방식을 결합했다는 점입니다. 두 지수 모두 2006년 이후 평균 3.88% 배당수익률을 기록한 기초지수인 Dow Jones U.S. Dividend 100 지수와 동일한 배당수익률을 반영합니다. 또한 각 지수는 프리미엄 수익률로 각각 3%와 7%를 목표로 합니다.

역사적으로 이들 지수는 커버리지 비율을 조정하여 목표수익률을 성공적으로 달성했습니다(도표 3 및 4 참조). 커버리지 비율은 콜 매도 포지션의 명목 가치를 주식 매수 포지션 명목 금액 일부로 정의합니다. 예를 들어 커버리지 비율 100%는 주식 매수 포지션의 전체 가치에 대해 콜이 발행되었음을 의미하고, 커버리지 비율 25%는 콜 가치가 주식 포지션의 4분의 1을 차지함을 의미합니다. 커버리지 비율의 동적 특성은 지수에 (커버드 매도 포지션에 따른) 하방 보호뿐만 아니라 (주식 매수 포지션에 따른) 주가 상승 노출을 제공합니다.

두 가지 소득원을 찾는 시장 참여자 경우에는 커버드콜 오버레이를 추가하면 순수 배당지급 주가지수에서 얻을 수 있는 것 이상의 추가 소득을 얻을 수 있습니다. 목표수익률 3% 또는 7% 옵션을 통해 이상적인 상승 잠재력을 선택할 수 있습니다.