자국 편중 경향을 완화하기 위해 미국 주식을 편입하는 아시아 투자자에게는 잠재적인 분산투자 이점이 있습니다. S&P Global BMI 지수로 측정하면 글로벌 주식시장의 거의 60%를 차지하는 미국 주식은 아시아 이외의 지역에서 더 큰 기회를 제공하며, 시장 간 경제 구조와 사이클이 다르고 섹터 노출도가 다르기 때문에 잠재적인 분산투자도 가능합니다. 미국 대형주 중 최고의 단일 벤치마크로 널리 알려진 S&P 500® 지수는 약 5조 7,000억 달러 자산이 이 지수를 추종1하고 있으며 강력한 거래 생태계를 보유하고 있습니다. 시장참여자들은 미국 주식을 효율적으로 거래하기 위해 S&P 500 지수 연계 상품 사용을 고려할 수 있습니다.

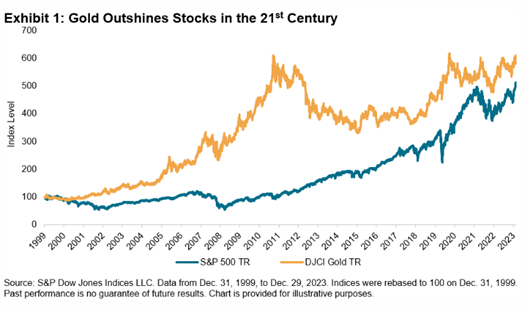

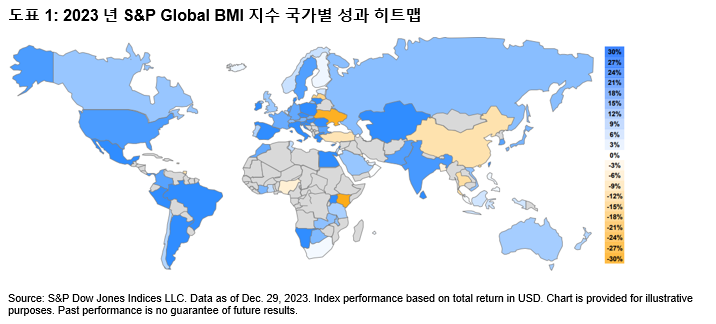

2023년은 아시아 투자자에게 미국 주식 노출이 미치는 영향을 보여줍니다. 예상보다 느린 중국 경제 회복과 부동산 시장 침체 지속, 미중 긴장이 시장 심리와 성과에 부담을 주면서 중국과 홍콩은 S&P BMI 시장 지수가 각각 10%, 15% 하락하며 상대적으로 저조한 성과를 보였습니다(도표 1 참조). 하지만 경제가 더 탄탄한 다른 지역에서는 주식시장이 회복세를 보였습니다. 인플레이션 완화와 금리인하 가능성이 4분기에 급격한 시장 랠리로 이어졌고, S&P Global BMI는 USD 기준으로 견조한 총 22% 수익률로 한 해를 마감했습니다. 미국은 2023년에 S&P 500 지수가 총 26% 수익률을 기록하면서 2022년 18% 손실을 상쇄하는 등 눈에 띄는 성과를 보였습니다.

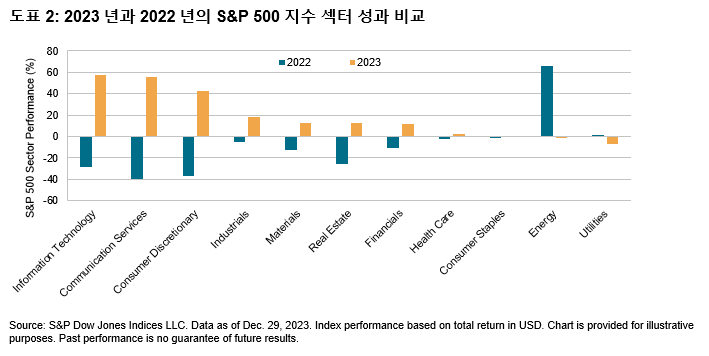

섹터 수준에서도 반전이 나타났습니다. 2022년에 28% 하락했던 정보기술 섹터는 2023년에 58% 상승으로 가장 좋은 성과를 거두면서 2023년 S&P 500 지수 수익률에 50% 이상 기여했습니다. 2022년에 각각 40%와 37%의 큰 손실을 기록했던 통신서비스와 임의소비재 섹터도 각각 56%, 42%로 큰 상승 폭을 기록했습니다. 유틸리티 및 에너지 섹터는 2022년에 플러스 수익률을 기록했었지만 적자로 마감한 유이한 섹터였습니다(도표 2 참조).