【2024年版】世界の自動車生産台数の予測と中国の動きを徹底解説

2025年自動車生産市場の展望 無料ダウンロード

本記事の内容に加えて、日本国内の生産台数もメーカー別に記載しています。市場調査をミッションにしている方は是非下記フォームからダウンロードください。

「世界の自動車生産台数と今後の予測が知りたい」「中国の自動車生産台数の最新情報がほしい」と悩む方は多いでしょう。

市場全体で見ると現在は需給バランスの調整局面であり、電気自動車分野では欧米を中心に下方修正が続くと予想されます。

本記事では世界の自動車生産台数を軸に、BEV市場や中国の動向などを徹底解説します。

また主要市場における日系メーカーのシェア予測も解説しているため、ぜひ最後までご覧ください。

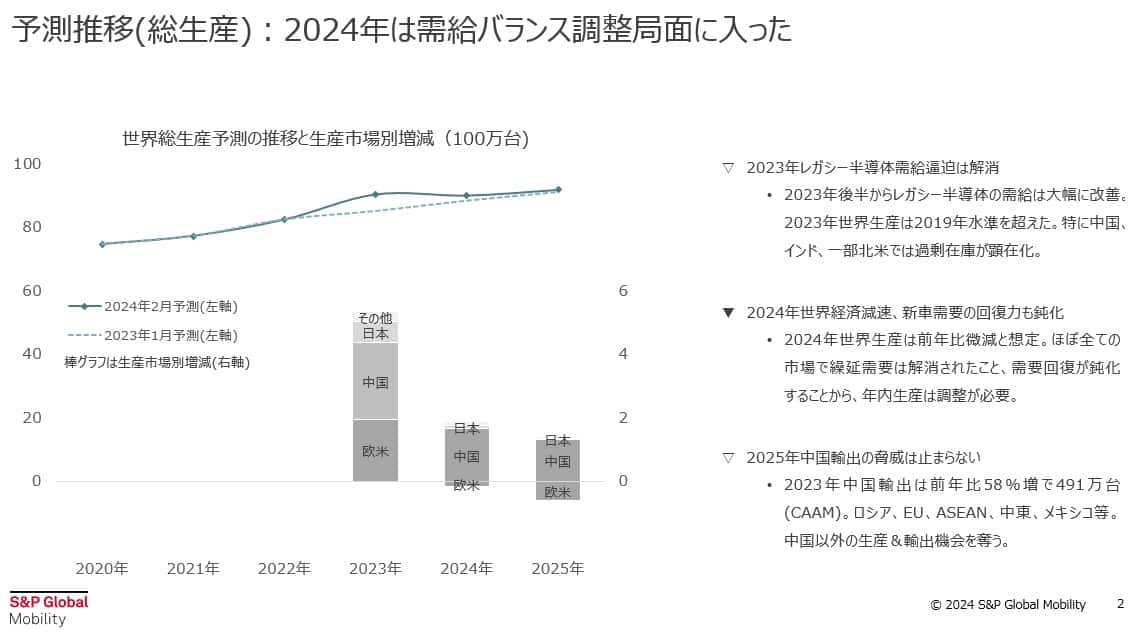

この章では、世界の自動車生産台数(総生産)の現状と今後の予測について解説します。

2023年レガシー半導体需給逼迫は解消

レガシー半導体需給に関しては、2023年1月時点の予測(破線)に比べて、2024年2月の予測(実線)で大幅に上方修正しています。

これまでは2023年の半導体の需給逼迫のリスクを最大限に織り込んでいたものの、結果として、車載向けのレガシーの半導体問題が大きく改善したことが要因です。

需給逼迫の問題が解消したとする根拠は、2023年の生産実績が、2019年(コロナ禍や需給逼迫の影響が出る前)の生産水準である、9000万台を超えていることに由来しています。

実際に昨年末の段階では既に中国やインド、一部北米で過剰在庫の状況となりました。

以上を踏まえて今後の市場を見ると、供給制約が解消し、市場が正常化しているため需要がどのように動くかがポイントです。

2024年世界経済の減速、新車需要の回復力も鈍化

一方、現在の世界市場では世界経済が去年よりも減速しており、新車の需要回復力も去年と比較すると鈍化すると予想されます。

2023年のグローバル新車需要は前年比で8%回復したものの、2024年は前年比で3%の回復のみであると考えています。

加えて、全ての市場で繰延需要がほぼ解消された点を考慮すると、年内における世界の生産市場は調整局面に突入していると考えるのが妥当です。

2024年以降については、世界経済が安定することで再び回復局面に向かうと予想しています。

2025年中国輸出の脅威は止まらない

生産の回復ペースが鈍化する中、2023年の中国の輸出は前年比58%増となる491万台の増加でした。

主たる輸出先としては、ロシア、EU、ASEAN、中東、メキシコ等があり、勢いは来年以降も継続する見込みです。

2024年の自動車市場が生産調整局面に入っている中で中国の輸出が増加すると、他の生産市場にとってはマイナスの影響となります。

日本における輸出の観点からみると、中東への自動車輸出は中国の輸出とバッティングするため、日本からの輸出がリスクになる可能性があります。

したがって、2024年以降の生産を考えるうえでは、中国勢の輸出増加がほかの生産市場にどの程度影響を与えるかを定量的に評価することが重要です。

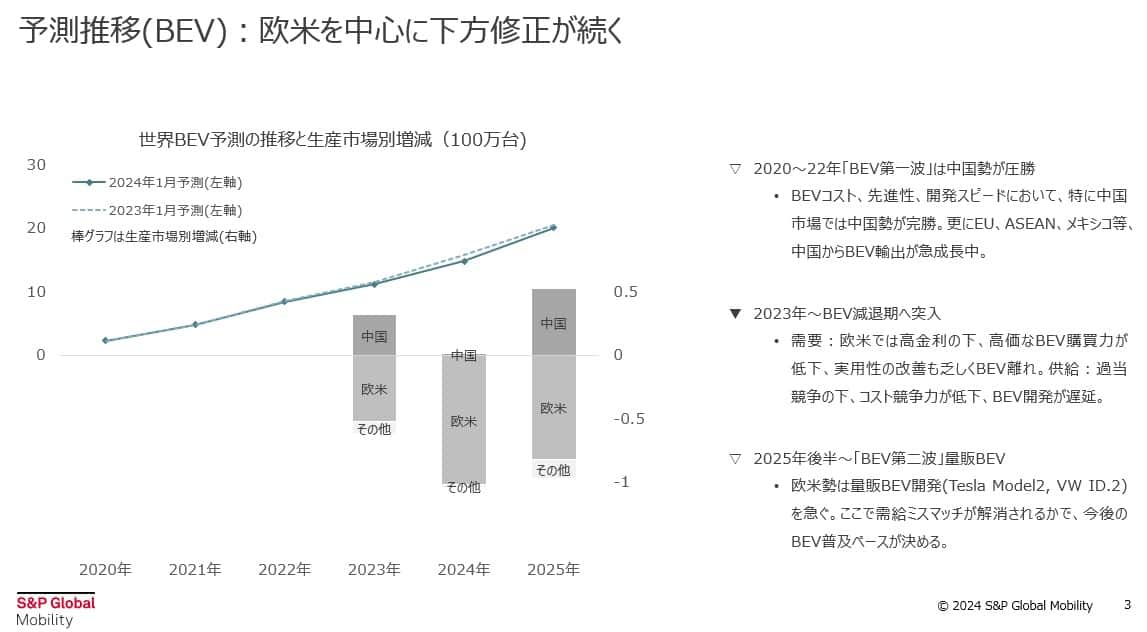

世界の自動車生産台数の予測推移(BEV)

この章では、BEV(バッテリー式電気自動車)の世界情勢について、中国や欧米がどのように関わっているかを解説します。

世界のBEV生産予測については、2023年と比較して下方修正しております。

内訳としては、中国が上方修正である一方、欧米は下方修正と二極化しており、今後も同様の状態が続く見込みです。

次の見出しから、上記予測の理由を述べていきます。

2020〜2022年「BEV第一波」は中国勢が圧勝

2015年のディーゼルゲートやパリ協定が発端となり、欧米や中国を中心に電気自動車の開発が進められてきました。

その後、2020〜2022年にBEVが市場に投入された時期をBEV生産の第一波として説明します。

BEV第一波の最大の特徴は、中国が圧勝した点です。特に、中国国内の市場ではコスト、先進性、開発速度のいずれでも他国に勝っていました。

加えて中国からメキシコ、ASEAN、EUなどへのBEV輸出も強く、中国の輸出力は今後も継続すると考えられています。

2023年〜はBEV減退期へ突入

BEVは大きく注目されたものの、2023年からはBEVの減退期へ突入しています。

ここでは考えられる理由を、需要と供給の側面から解説します。

【需要面からの理由】

- 欧米での継続的な高金利

- ウクライナのリスクの長期化

- 必要性の改善が見られない

また消費者の耐久消費財への購買意欲が減少している点に加え、BEVの平均価格が6万ドルと高価である点も、BEVが消費されない流れを作り出しています。

【供給面からの理由】

- 中国での過当競争

- コスト競争力の低下

- BEV開発の遅延

供給面では中国の過当競争により値引きが意味を成さず、さらに生産コストが抑制できないためにBEV生産を遅らせざるを得ないという状況です。

このように需要と供給の両面からBEV離れが発生し、2023年以降はBEV減退期であるといえます。

2025年後半〜「BEV第二波」量産BEV

2025年後半からは、BEV生産の第二波によって中長期的な流れが決定し、第二波は成功すると予想されます。

根拠としては中国に対抗するため、欧米勢がBEVの量販化を急いでいる点にあります。

実際、TeslaのModel2やVWのID2などの開発が進められ、2025年後半〜2026年に市場に登場する見込みです。

一方、実用性の改善や利益の確保が大きな課題であり、状況として予断は許されません。

問題解決は非常に高いハードルですが、第二波における欧米の量販BEVで需給のミスマッチが解消されるか否かで、今後のBEVの普及ベースが決まると考えられます。

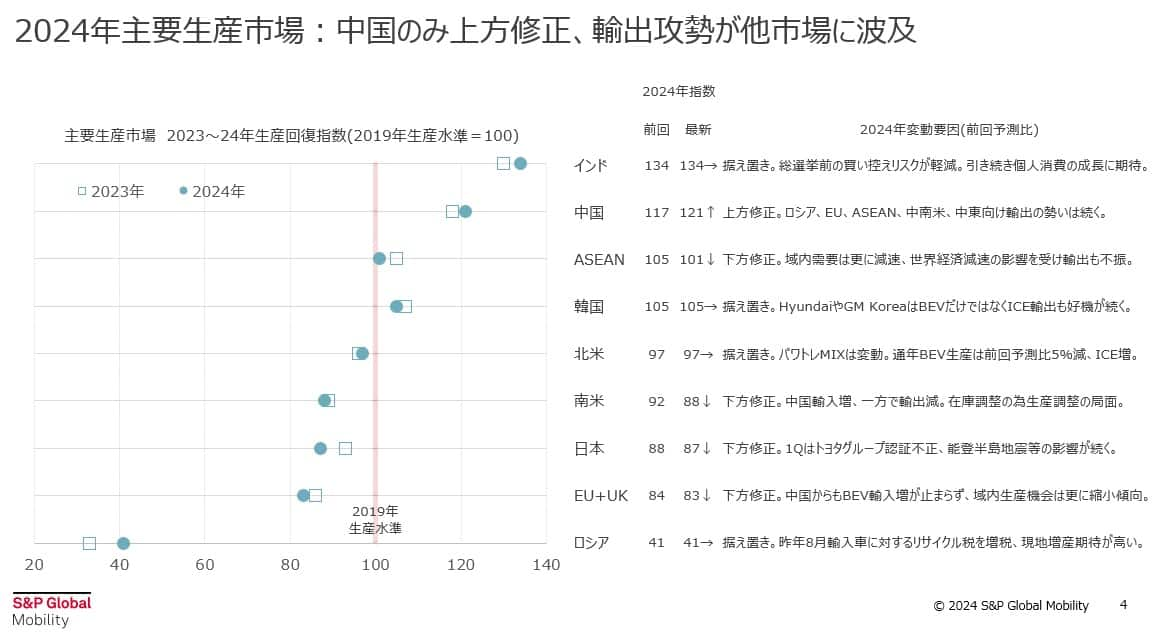

中国における自動車生産台数と、各国の今後の動き

この章では、2024年における各国の生産市場と生産指数について解説します。

各国の生産市場の生産水準は、2019年の値を100として計算しています。

2019年を基準値とした理由は、コロナ禍発生前で半導体の需給逼迫がなく、最も生産水準が安定していたためです。

自動車市場は生産調整期に突入しているものの、インドと中国では去年を上回ると予想されています。

次の見出しでは、中国をはじめとした各国の状況と予想される動きを紹介します。

唯一の上方修正:中国の自動車生産台数の予測

2024年の主要市場の動向において、上方修正されているのは中国のみです。

国内における需要は不安定ですが、輸出部門では短期的なチャンスが見込まれます。具体的には、ロシアやEU、ASEAN、中南米、中東向けの輸出の勢いが大きい点が強みです。

今後も輸出主導の戦略により、自動車市場における成長が期待されます。

中国を除いた主要エリアの自動車生産台数予測

ここでは、中国を除いた主要エリアでの自動車生産台数の予測を紹介します。

ASEAN、インド

まずASEAN域内の需要は下がると予想されます。

タイの家計債務問題、インドネシアの問題において解決の目処が立っていない点が要因です。特にタイの需要は、社会構造の観点から長期的な低迷に陥ると考えられます。

輸出面も同様に、世界経済の減速化の高まりの影響でタイからの輸出先(市場)を見つけるのは困難です。

国内需要と輸出の両方で低迷が予想されるため、ASEANの市場はマイナスになると考えています。

インドの市場では、現状維持が予想されています。

2024年は総選挙があり、選挙前の政策が不安定になるタイミングでは買い控えのリスクがあるものの、個人消費が安定しているため内需主導で市場の増大が期待できます。

北米

パワトレMIXが大きく変動していることから、北米の生産市場は横ばいになると予想しています。

具体的には2024年における通年のBEV生産予測について、前回の予測比で5%低下させ、代わりに内燃機関を約5%上昇させました。

背景として、下記の要因があります。

- アメリカのBEVの普及ペースの鈍化

- GMフォードのBEV開発の遅延

日系メーカーの視点では、北米への輸出も含め今年は大きなチャンスであるといえます。

一方、年末に行われる大統領選で保守政権が成立した場合、世界経済の停滞リスクが懸念されます。

2017年の政権発足以降、米中貿易摩擦が深刻化し、コロナ前にもかかわらず2年間連続で世界の生産市場がマイナス成長しました。

そのため弊社としては、内燃機関の上昇によるプラスの影響よりも、世界市場へのマイナス影響を危惧しています。

ヨーロッパ

ヨーロッパにおいても、2024年は去年と比較して下方修正されています。

要因の1つは、ウクライナのリスクが長期化しており、個人消費が回復していないという需要の問題です。

供給面からは、中国からのBEV輸入が加速しており、欧州域内での生産機会が奪われている問題があります。

現在の情勢から見ると少なくとも今年中の解消は厳しいと予想されており、生産スピードの鈍化は避けられない状況です。

S&P Global Mobility イベントカレンダー

ソリューションウェビナーシリーズ、有識者イベントなど、様々なイベントの詳細はこちらからご覧いただけます。

SPGlobal.com/AutoCalendar_Japan

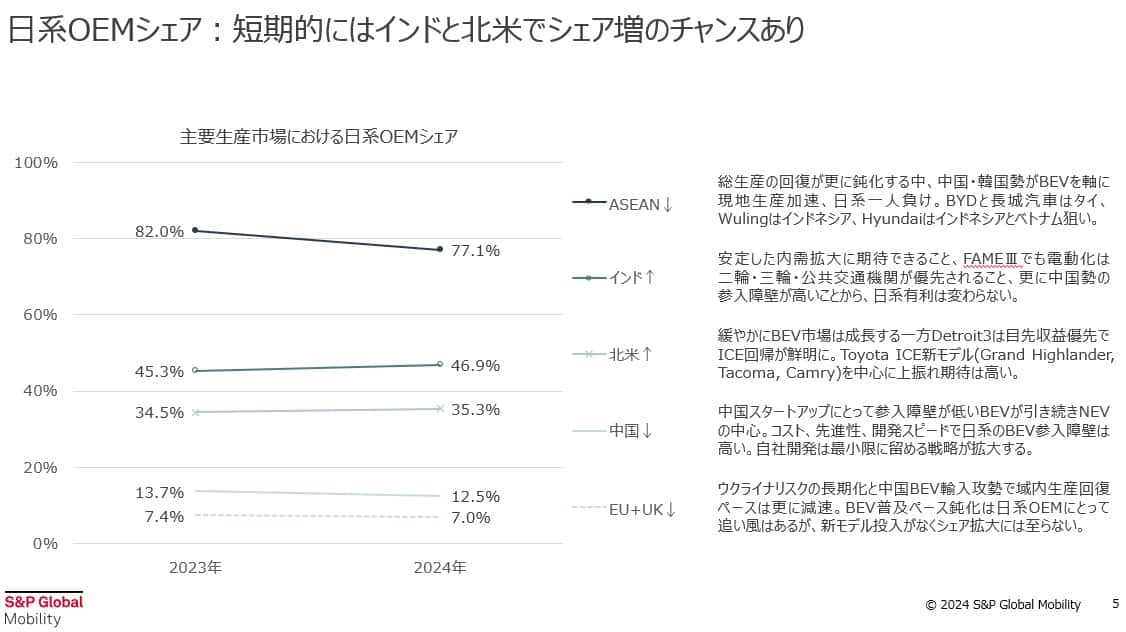

世界の自動車生産市場における日系OEMのシェア予測

ここでは世界の主要市場における日系メーカーの実績と、2024年の予測について解説します。

中国におけるシェア予測と今後の動き

日系メーカーの中国におけるシェアは、さらに低下すると予想しています。

中国のBEVは独特の市場であり、下記の特徴があります。

- 価格が3万ドル付近で低コストである

- 先進性を重視している

- 開発スピードが速い

上記の理由によって、中国のスタートアップにとってBEVは参入障壁が低く、NEVの中でもBEVを中心として成長している点がポイントです。

一方、日系メーカーの中国への参入障壁は依然として高く、中国での自社開発については、いかにコストを最小限に抑えるかが重要です。

しかし中国の電気自動車が海外展開できるかについては疑問であるため、日系メーカーは、中国のBEV市場にどれだけ開発コストをかけるべきか、慎重に見定める必要があります。

ASEANにおけるシェア予測と今後の動き

ASEANでも、今後のシェアは低下すると予想されます。

主な理由は、総生産の回復速度のさらなる鈍化に加えて、中国や韓国が電気自動車を軸に現地生産を加速しているためです。

タイの市場を例に挙げます。

ピックアップ市場とそれ以外の2種類にわけたとき、ピックアップ市場は中国メーカーが少なく、日系メーカーのシェアに変化はほとんどありません。

しかし、市場が大きいコンパクトセグメントでは、中国のBEVが大きく攻勢をかけています。

さらに、中国とASEANは自由貿易協定(FTA)を結んでおり無税で中国のBYDが流入するうえ、2024年はタイでの現地生産を開始するため、価格面で中国勢が有利な状況です。

その結果、特に若い消費者の間で、新たな選択肢として登場した中国のBEVを購入するという流れができました。

対抗策として日本も小型BEVを投入する方法がありますが、現状、新興市場向けの小型かつ安価なBEV開発の優先度は最も低いと考えています。

そのため、ASEAN、特にコンパクト市場での日系メーカーシェア挽回の可能性は低下する見込みです。

インドにおけるシェア予測と今後の動き

インドでの日系メーカーのシェアは、今後拡大すると予想されます。

主な要因は下記の通りです。

- 内需が安定的に拡大できる

- 4輪BEVの普及ペースが遅い

- 中国勢の参入可能性が低い

今年の4月から予定されているFAME IIIでは、二輪、三輪、公共交通機関が優先される見込みであるため、4輪BEVの普及までには間があると考えています。

また、現在のインドと中国の関係性から中国の大型の投資は難しく、ASEANのように中国が攻勢をかける可能性は低いとみられます。

そのため引き続き、インドにおいては日系メーカーが全体的に有利な状況です。

北米、EU、UKにおけるシェア予測と今後の動き

北米においてはゆるやかにBEVが成長すると予想していますが、Detroit3が目先の利益やキャッシュフローを優先しており、内燃機関への回帰化が鮮明です。

さらに年末の大統領選による変動リスクを考えると、特にトヨタを中心とした内燃機関の新モデルが北米市場で得られるチャンスは大きいといえます。

またEU、UKの域内生産回復ペースはさらに鈍化すると予想しています。ウクライナリスクの長期化や、中国BEVの輸入攻勢が主な原因です。

欧州でのBEVの普及ペースの鈍化は日系OEMには追い風ですが、現時点で日系メーカーやEU、イギリス圏内において新車購入にフォーカスした戦略ではありません。

そのため現在の戦略のままでは、シェア拡大の状況ではないと考えています。

まとめ:世界の自動車市場は需給バランス調整局面に突入

この記事では、世界の自動車市場をテーマに、2024年時点での中国などの各国の自動車生産台数の状況や今後の動き、シェア予測までを解説しました。

大きな流れとして、世界の自動車市場は需要と供給のバランス調整の時期に突入しています。

一方、BEV市場では欧米を中心に下方修正が続いており、中国のみが上方修正されているという状況です。

またBEV市場における日系OEMのシェアは、内需が安定しているインド、BEVの普及ペースが鈍化している北米でチャンスが高まっています。

しかし各国で今後も動きは変わってくるため、今後も慎重な予測が必要です。

本記事のダウンロードはこちら