Customer Logins

Obtain the data you need to make the most informed decisions by accessing our extensive portfolio of information, analytics, and expertise. Sign in to the product or service center of your choice.

Customer Logins전망 및 분석

10월 중국 신차 도매 판매, 전년 동기 대비 8.8% 증가, 수출은 전년 동기 대비 23% 증가

2025년 11월 17일

Abby Chun Tu, 수석 리서치 애널리스트

Source: Getty Images

CAAM(China Association of Automobile Manufacturers)의 최신 자료에 의거하여, 10월 중국의 신규 차량 도매 물량은 전년 동기 대비 8.8% 증가한 332만 2천 대에 달했습니다. 9월과 비교하여 10월의 신규 차량 도매 판매는 3% 증가하였습니다. 연간 누계(YTD; 1월부터 10월) 기준으로 수출을 포함한 중국 신규 차량 도매 물량은 전년 동기 대비 12.4% 증가한 2,768만 7천 대를 기록했습니다. 10월 국내 차량 판매는 전년 동기 대비 5.8% 확장된 265만 7천 대였습니다. 이 총량 중 내연기관(ICE) 차량 판매는 전년 동기 대비 0.9% 감소한 119만 7천 대였습니다. 연간 누계 기준으로 국내 차량 판매는 전년 동기 대비 11.7% 증가한 2,207만 2천 대였으며, 이 가운데 내연기관(ICE) 차량 도매 물량은 전년 동기 대비 0.6% 증가한 1,114만 3천 대를 기록했습니다.

차량 유형별로 세부 수치를 분석한 결과, 승용차가 10월 시장 확장의 주요 동력으로 유지되었습니다. 승용차 판매는 전년 대비 7.5% 성장하여 296만 1천 대를 기록했으며, 이로써 연간 누계(YTD) 물량은 전년 대비 12.9% 증가한 2,421만 대에 이르렀습니다. 중국 브랜드는 10월에 72.5%의 시장 점유율을 확보하며, 전년 대비 2.4%p 상승했습니다. 연간 누계 기준으로 중국 브랜드의 승용차 시장 점유율은 69.4%에 도달했으며, 이는 작년 동기 대비 4.8%p 증가한 수치입니다. 독일 브랜드는 2025년 첫 10개월 동안 12.3%의 시장 점유율을 유지했으며, 일본 자동차 제조업체들이 9.6%로 그 뒤를 따랐습니다.

차량 수출과 관련하여, 10월 선적 물량은 전년 동기 대비 22.9% 증가한 66만 6천 대에 이르렀습니다. 2025년 첫 10개월 동안 차량 수출은 전년 동기 대비 15.7% 증가한 561만 6천 대를 달성했습니다. 파워트레인 유형별로 구분하면, 10월 내연기관차(ICE) 수출은 전년 동기 대비 0.9% 감소한 40만 9천 대였으나, 신에너지차(NEV) 수출은 전년 동기 대비 100% 급등한 25만 6천 대였습니다. 연간 누계(YTD) 기준으로 내연기관차(ICE) 수출은 전년 동기 대비 5.1% 감소한 360만 대였으며, 신에너지차(NEV) 수출은 90.4% 증가한 201만 4천 대를 기록했습니다.

견조한 수출과 확고한 내수 수요에 힘입어 중국의 신에너지차(NEV) 판매량은 10월에 신기록을 경신했습니다. 배터리 전기차(BEV)에 대한 강력한 수요를 바탕으로 배터리 전기차(BEV)와 플러그인 하이브리드 전기차(PHEV)를 포함하는 신에너지차(NEV)의 도매 판매 물량은 지난달 전년 동기 대비 20% 증가한 171만 5천 대를 기록했습니다. 해당 월의 배터리 전기차(BEV) 도매 물량은 전년 동기 대비 31.7% 증가한 110만 9천 대를 기록한 반면, 플러그인 하이브리드 전기차(PHEV) 도매 물량은 전년 동기 대비 3.0% 증가한 60만 5천 대로 확장되었습니다. 2025년 첫 10개월 동안 신에너지차(NEV)의 도매 판매 물량은 전년 동기 대비 32.7% 증가한 1,294만 3천 대였습니다. 이 총계 중 배터리 전기차(BEV) 판매는 전년 동기 대비 42.9% 증가한 833만 대였으며, 플러그인 하이브리드 전기차(PHEV) 판매는 전년 동기 대비 17.8% 증가한 461만 대에 도달했습니다.

10월 신에너지차(NEV) 수출은 전년 동기 대비 두 배 증가하여 25만 6천 대를 기록했습니다. 이 총량 중 배터리 전기차(BEV) 수출은 전년 동기 대비 59.6% 증가한 16만 6천 대에 달했으며, 플러그인 하이브리드 전기차(PHEV) 수출은 전년 동기 대비 270% 급증한 9만 대였습니다. 2025년 첫 10개월 동안 중국의 신에너지차(NEV) 수출은 전년 동기 대비 90.4% 증가한 201만 4천 대를 기록했습니다. 이 기간 동안 배터리 전기차(BEV) 수출은 전년 동기 대비 55% 증가한 129만 6천 대였으며, 플러그인 하이브리드 전기차(PHEV) 수출은 전년 동기 대비 220% 급증한 71만 8천 대였습니다.

전망 및 시사점

소매 판매가 둔화되는 가운데 10월 중국 승용차 도매 판매 물량은 증가했습니다. 승용차 도매 판매는 견조한 수출 실적과 4분기 내내 재고를 지속적으로 확보하려는 딜러들의 노력에 의해 강화되었습니다. 승용 신에너지차(NEV) 판매는 2025년 말에 종료될 예정인 현행 구매세 면제 정책의 혜택을 얻기 위해 소비자들이 서두르면서 4분기에도 강세를 유지할 것으로 전망됩니다. 중국의 자동차 보상 판매(trade-in) 보조금 프로그램 또한 올해 국내 승용차 판매를 증진하는 데 중요한 역할을 수행했습니다. 상무부(Ministry of Commerce)에 따르면, 10월 22일 기준으로 중국 내에서 올해 자동차 보상 판매 보조금 신청 건수는 총 1천만 건을 초과했습니다. 상무부 데이터는 또한 올해 시작된 이후 전체 자동차 보상 판매 중 신에너지차(NEV)가 57% 이상을 차지했음을 보여 줍니다. 이 보고 시점까지 자동차 보상 판매 보조금 프로그램의 2026년 연장 여부는 여전히 불분명합니다.

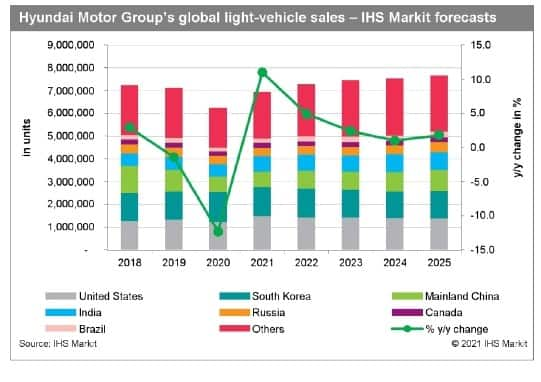

10월 신에너지차(NEVs) 수출은 2024년 동월 대비 두 배가 되는 기록적인 물량을 유지했습니다. 플러그인 하이브리드 차량(PHEV)의 선적 물량은 2025년 첫 10개월간 전년 동기 대비 220% 이상 급증하여 71만 대를 초과했습니다. 이러한 급증은 중국 자동차 제조사들이 글로벌 완성차 제조사의 내연기관차(ICE) 및 완전 하이브리드 모델과 경쟁하기 위해 유럽, 남미, 중동 시장에서 플러그인 하이브리드 차량(PHEV) 공급을 확대하는 전략을 반영합니다. 2025년 한 해 동안 S&P Global Mobility는 중국 승용차 판매량이 전년 동기 대비 7.3% 증가한 2,463만 대에 이를 것으로 예상합니다. 이러한 연간 성장률은 신에너지차(NEV) 완전 면세 프로그램의 종료로 인해 2026년에는 0.1%로 둔화될 것으로 전망됩니다.

BYD, 2026년 해외 판매 최대 160만 대 목표

2025년 11월 12일

Abby Chun Tu, 수석 리서치 애널리스트

로이터 통신이 Citi를 인용하여 보도한 바에 따르면, BYD는 2026년에 해외에서 최대 160만 대의 차량을 판매하는 것을 목표로 하고 있습니다. 해당 중국 자동차 제조사는 11월 11일에 Citi와의 회의에서 2026년 해외 판매 목표를 전달한 것으로 알려졌습니다. BYD는 2025년에 중국 외 지역에서 90~100만 대의 차량을 판매하는 것을 목표로 하고 있습니다. 2025년 첫 10개월 동안 누적 수출량은 전년 대비 140% 증가한 78만 9천 대에 도달했습니다. 10월 한 달 동안의 선적량은 83,904대였습니다.

시사점: BYD의 수출은 2025년 첫 10개월간 전체 판매의 21%를 차지했습니다. 해외 사업은 중국 내 경쟁을 회피하고 강력한 글로벌 입지를 구축하려는 BYD의 노력 속에서 향후 몇 년간 사업 확장의 중요한 요소가 될 것입니다. 지난 2년간 BYD는 유럽, 남미, 동남아시아에 판매망을 구축하고 새로운 생산 능력을 확보하는 데 상당한 자원을 투자했습니다. 이러한 노력은 이들 지역에서의 판매 증진을 위한 기반을 다질 것입니다. 중국 내에서 BYD는 보급형 차량 부문에서 지리(Geely) 및 리프모터(Leapmotor)와 같은 현지 경쟁업체들의 더 심한 도전에 직면하고 있습니다. 첫 3분기 동안 지리 브랜드의 판매는 전년 대비 59% 증가한 162만 3천 대를 기록했습니다. 이와 비교하여 BYD 브랜드의 판매 성장률은 전년 대비 14.4%로 상대적으로 더딘 속도를 보였습니다. 서브 브랜드 덴자(Denza)와 팡청바오(Fang Cheng Bao)의 프리미엄 제품 라인의 성장이 BYD 브랜드 판매 둔화의 영향을 상쇄하는 데 기여했습니다. CAAM 데이터에 따르면 팡청바오는 2024년 동기 30,423대와 비교하여 2025년 첫 3분기에 115,312대의 차량을 판매했습니다. 팡청바오의 Bao 5 및 Bao 8과 같은 스포츠 유틸리티 차량(SUV)은 2025년 4분기에 아랍에미리트와 호주 시장에 출시된 후 2026년에 더 많은 해외 시장으로 진출할 예정입니다.

프로톤, 10월 판매량 15,575대 기록

2025년 11월 10일

Isha Sharma, 리서치 애널리스트

프로톤 홀딩스 Bhd(Proton Holdings Bhd)는 10월에 총 15,575대의 차량을 판매하여 2025년 중 가장 높은 월간 판매량을 기록했습니다. 회사 보도자료에 따르면, 이로 인해 연간 누계 판매량은 129,872대에 달했습니다. Saga 모델은 지난달 8,373대가 판매되며 2013년 7월 이후 최고치를 기록하며 꾸준한 실적을 보였습니다. 현재 해당 모델의 연간 누계 판매량은 59,107대입니다. 신형 X50(2025년 7월 출시)은 출시 3개월 만에 10,000대 이상이 인도되었고, 이는 연간 누계 23,847대 판매에 기여하며 전년 대비 24.7% 증가한 수치입니다. 더불어, X70 및 S70과 같은 기타 내연기관차(ICE) 모델의 판매는 10월에 회복세를 보였으며, 특히 X70은 전년 대비 56.3% 증가했습니다. 한편, e.MAS 7은 지난달 758대가 판매되며 전기차(EV) 시장에서 선두를 유지했고, 말레이시아 최고의 전기차 모델로서의 입지를 확고히 했습니다. 프로톤 에다르(Proton Edar)의 Zhang Qiang 부사장은 “회사는 단종되는 Proton Saga에 고객들이 보내주신 뜨거운 환송에 감사하며, 곧 출시될 신형 모델에 대한 높은 관심을 의미 있게 받아들이고 있습니다. 또한 Proton e.MAS 5의 인도를 개시할 것을 기대하며, 이를 통해 Proton e.MAS가 말레이시아의 선두 전기차 브랜드로 자리매김하기를 희망합니다”라고 밝혔습니다.

시사점: 10월 판매 성장세와 함께 전체 산업 판매량(TIV) 역시 77,377대로 추정되며 32.3%의 중요한 반등을 보였고, 이는 말레이시아 자동차 산업이 2025년에 2년 연속 80만 대 판매를 돌파할 수 있는 위치에 있음을 나타냅니다. 프로톤은 최근 탄중 말림에서 진행된 독점 미디어 프리뷰를 통해 완전히 새로운 Saga MC3 세단의 세부 정보를 공개했습니다. S&P Global Mobility의 자료에 따르면, 올해 프로톤의 말레이시아 내 판매는 전년 대비 3% 감소한 143,193대로 전망됩니다.

한국 완성차 업체들의 4월 글로벌 판매, 전년 대비 2.5% 증가

2025년 5월 12일 - 오토인텔리전스 | 헤드라인 분석 - 대한민국

제너럴 모터스, 르노, 현대자동차 | 무역(수입/수출), 기업, 판매, 경량 차량, 중대형 상용차, 내연기관(ICE), 전동화

Jamal Amir, 수석 리서치 애널리스트

Getty Images

S&P Global Mobility의 관점

시사점 4월 한국 완성차 업체들의 글로벌 판매 증가세는 현대차와 기아 브랜드가 국내외 시장에서 양호한 실적을 거둔 데다, 르노코리아가 국내 시장에서 견조한 성과를 낸 데에 기인합니다.

전망 2025년 한국 자동차 시장은 소폭의 회복세가 예상되지만, 정치적·경제적 불확실성이 복잡하게 얽힌 환경을 헤쳐 나가야 합니다.

현대자동차, 기아, 한국GM, 르노코리아, KG모빌리티 등 한국의 5대 완성차 업체들이 4월 글로벌 차량 판매 실적을 발표하였습니다. 연합뉴스 보도와 각사 발표를 바탕으로 S&P Global Mobility가 집계한 자료에 따르면, 이들 5개 완성차 업체의 4월 글로벌 차량 총판매량은 전년 동기 대비 2.5% 증가한 688,778대를 기록하였습니다. 이 중 국내 판매는 전년 대비 8.1% 증가한 128,639대를 기록했으며, 해외 판매는 전년 대비 1.3% 증가한 559,820대로 집계되었습니다. 이 수치에는 기아의 특수목적차(SPV) 판매는 포함되지 않았습니다.

한국 완성차 시장의 선두주자인 현대자동차는 지난달 전체 판매량의 절반 이상을 차지하며, 전년 동기 대비 2.0% 증가한 353,338대를 판매하였다고 보고하였습니다. 국내 시장에서는 전년 대비 5.9% 증가한 67,510대를 기록하였으며, 이 중 SUV는 총 25,728대, 제네시스 럭셔리 브랜드는 11,504대가 판매되었습니다. 해외 시장에서는 4월 한 달간 285,828대를 판매하여 전년 대비 1.1% 증가한 것으로 나타났습니다. 지역 시장의 변화하는 역학에 대응하기 위해, 현대차는 운영의 유연성과 기민함을 강화하겠다는 의지를 강조하였습니다. 현대차는 시장 수요에 보다 잘 부응하기 위해 현지 생산 역량을 확대하고, 판매 전략을 최적화할 계획입니다. 아울러, 수익성 중심의 경영 전략을 강화하는 데에도 주력하고 있다고 밝혔습니다.

기아는 지난달 특수목적차(SPV)를 포함한 글로벌 판매량이 전년 동기 대비 5.0% 증가한 274,437대를 기록했다고 발표하였습니다. 이 중 SPV 판매는 319대로, 전년 대비 29.3% 감소하였습니다. SUV 모델이 기아의 판매를 주도했으며, 스포티지는 전 세계적으로 47,737대가 판매되어 가장 높은 실적을 기록하였습니다. 셀토스와 쏘렌토는 각각 25,543대, 23,855대가 판매되어 그 뒤를 이었습니다. 기아의 국내 판매는 4월 한 달간 전년 대비 7.4% 증가한 51,005대를 기록하였습니다. 국내에서 가장 많이 팔린 모델은 쏘렌토 SUV로 8,796대가 판매되었으며, 그 뒤를 이어 카니발 MPV가 7,592대, 스포티지 SUV가 6,703대를 기록하였습니다. 해외 판매는 전년 대비 4.6% 증가한 223,113대로 집계되었습니다. 해외 시장에서는 스포티지가 41,034대로 판매 선두를 지켰고, 셀토스는 20,442대, K3 세단(일부 시장에서는 후속 모델 K4 컴팩트 세단 포함)은 16,666대가 판매되었습니다. 기아는 EV4와 태즈먼 등 신차를 기반으로 판매 모멘텀을 유지하고자 하며, 고객 중심의 전략과 전략적 투자를 통해 판매 성장을 도모하고 글로벌 시장에서의 입지를 더욱 강화하여 급변하는 자동차 산업 환경 속에서도 경쟁력을 유지하려 하고 있습니다.

GM 코리아의 지난달 글로벌 판매는 41,644대로 전년 대비 6.3% 감소하였습니다. 제너럴 모터스(GM)의 자회사인 이 완성차 업체의 국내 판매는 전년 대비 42.3% 감소한 1,326대를 기록하였으며, 해외 판매는 전년 대비 4.3% 감소한 40,318대로 집계되었습니다.

르노코리아의 4월 글로벌 판매는 전년 대비 1.4% 감소한 10,427대를 기록하였습니다. 이 완성차 업체의 지난달 국내 판매는 전년 대비 195.1% 급증한 5,252대를 기록한 반면, 수출은 전년 대비 41.1% 급감한 5,175대로 집계되었습니다. 르노코리아는 “중형 SUV 그랜드 콜레오스와 쿠페형 SUV 아르카나(구 XM3)의 강력한 판매가 지난달 국내 실적을 견인했다”고 밝혔습니다.

KG모빌리티는 4월 글로벌 차량 판매가 전년 대비 4.0% 감소한 8,932대를 기록했다고 밝혔습니다. 이 중 국내 판매는 전년 대비 3.2% 감소한 3,546대였으며, 해외 판매는 전년 대비 4.5% 감소한 5,386대로 집계되었습니다.

전망 및 시사점

4월 한국 완성차 업체들의 글로벌 판매 증가세는 현대차와 기아 브랜드가 국내외 시장에서 양호한 실적을 거둔 데 더해, 르노코리아가 국내 시장에서 견조한 성과를 보인 데에 기인합니다.

1월에 감소세를 보였던 한국 신차 시장은 올해 들어 전반적으로 양호한 흐름을 이어가고 있습니다. 지난달 국내 신차 시장의 성장은 현대차, 기아, 르노코리아의 신차 출시와 기존 인기 모델의 꾸준한 수요에 힘입은 양호한 판매 실적에 기인합니다.

S&P Global Mobility의 전망에 따르면, 2025년 한국 신차 시장은 2024년의 침체를 딛고 전년 대비 0.7%의 소폭 회복세를 보이며 경량 차량 총판매량이 약 160만 대에 이를 것으로 예상됩니다. 한국 정부는 미국의 자동차 관세로부터 자동차 산업을 보호하고 수출 감소에 대비한 내수 진작을 위해 신속한 지원 패키지를 발표하였습니다. 정부는 수출 감소가 기업 실적에 미치는 영향을 완화하기 위해 할인된 전기차(EV) 판매에 대한 보조금 확대와 신차 구매 시 개별소비세 감면 조치를 확대하기로 결정하였습니다.

이러한 지원 조치에도 불구하고, 한국의 전반적인 경제 성장 모멘텀은 여전히 불균형한 양상을 보이고 있습니다. 불리한 기저 효과와 대외 불확실성 증대와 같은 요인이 경제에 부담을 주고 있습니다. 정치적 환경 또한 혼란스러운 상황이며, 2024년 12월 대통령의 갑작스러운 계엄령 선포와 그에 이은 탄핵 표결이 이를 단적으로 보여줍니다. 이러한 정치적 불안정성은 경제적 변동성을 유발하고, 정부의 재량지출을 위축시키며, 소비자 심리를 약화시킬 가능성이 있습니다.

그러나 역사적 흐름을 보면, 정치적 혼란의 영향은 단기적인 데 그치는 경우가 많습니다. 2025년에는 경제 성장세가 둔화될 것으로 예상되지만, 2026년부터는 점진적으로 회복세를 되찾을 것으로 전망됩니다. 인공지능(AI) 기술에 대한 수요가 수출을 뒷받침할 수는 있겠으나, 미국의 무역 정책과 전 세계적인 보호무역주의에 대한 우려는 여전히 중대한 도전 과제로 남아 있습니다. 이러한 대외 요인들은 글로벌 수요 둔화와 맞물려 한국 경제의 회복세를 제약할 가능성이 큽니다.

결론적으로, 2025년 한국 자동차 시장은 소폭의 회복세가 예상되지만, 정치적·경제적 불확실성이 복합적으로 얽힌 환경을 헤쳐 나가야 합니다. 정부의 선제적 대응 조치는 업계 지원에 있어 중요한 역할을 할 것이지만, 대외적인 압력은 시장의 향후 흐름을 결정짓는 핵심 변수로 남을 것입니다. 당사의 경량 차량 판매 데이터에는 승용차와 소형 상용차가 포함됩니다.

현대자동차그룹의 4월 글로벌 판매량, 전년 대비 3.3% 증가

2025년 5월 5일 - 오토인텔리전스 | 헤드라인 분석 – 대한민국

현대자동차 | 기업, 판매, 경승용차, 중대형 상용차, 기업 일반

Jamal Amir, 수석 리서치 애널리스트

Getty Images

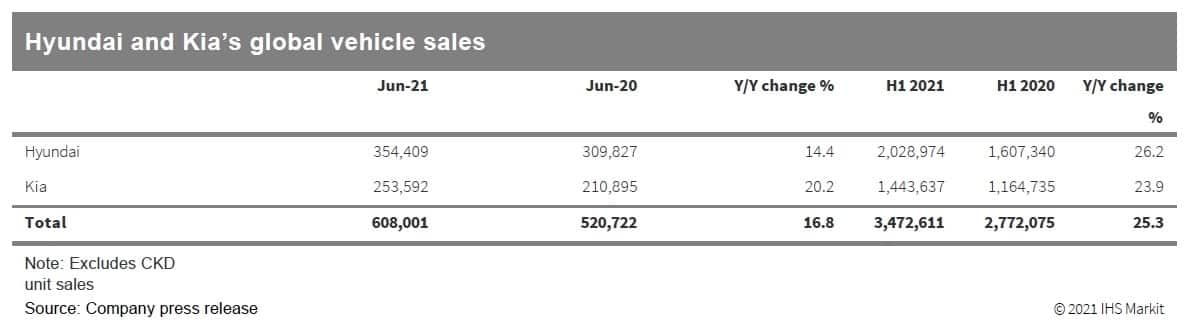

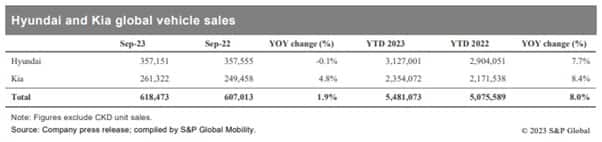

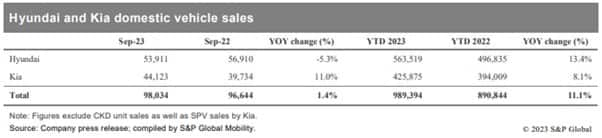

실적에는 양사의 국내외 판매량과 기아의 특수목적차량(SPV) 판매량이 포함됩니다. S&P Global Mobility가 양사가 별도로 발표한 자료를 종합한 바에 따르면, 두 회사는 지난달 전 세계에서 총 627,775대를 판매했으며, 이는 전년 동월 대비 3.3% 증가한 수치입니다. 제조사별로 보면, 현대차는 지난달 전년 동월 대비 2.0% 증가한 353,338대를 판매했으며, 기아는 SPV를 포함한 글로벌 판매량이 274,437대로 전년 대비 5.0% 증가했습니다. 이 중 SPV 판매량은 319대로, 전년 대비 29.3% 감소했습니다. SUV가 기아의 판매를 주도했으며, 스포티지가 전 세계에서 47,737대 팔려 가장 많이 판매됐습니다. 이어 셀토스와 쏘렌토가 각각 25,543대, 23,855대 판매되며 뒤를 이었습니다.

참고1: 2023년 사업 실적 분류 방식 변경에 따라, 기아의 SPV 판매 실적은 별도로 집계됩니다.

참고2: 현대차의 판매 실적은 소매 판매 기준이며, 기아의 판매 실적은 도매 기준입니다.

출처: 회사 보도자료; S&P Global Mobility 편집. © 2025 S&P Global.

현대차와 기아의 합산 해외 판매는 지난달 전년 동월 대비 2.6% 증가한 508,941대를 기록했습니다. 제조사별로는, 현대차의 해외 판매가 1.1% 증가한 285,828대를 기록했으며, 기아의 해외 판매는 4.6% 증가한 223,113대를 기록했습니다. 모델별로는 스포티지가 해외 시장에서 41,034대로 가장 많이 판매되며 브랜드 실적을 견인했습니다. 이어 셀토스가 20,442대, K3 세단(일부 시장에서는 후속 모델인 K4 컴팩트 세단 포함)이 16,666대를 기록했습니다.

올해 1월부터 4월까지 누적 기준(YTD)으로 현대차의 글로벌 판매는 전년 동기 대비 0.1% 증가한 약 135만 대를 기록했습니다. 이 중 국내 판매는 233,870대로 4.5% 증가했으며, 해외 판매는 약 112만 대로 전년 대비 0.8% 감소했습니다. 같은 기간 기아의 글로벌 판매는 전년 대비 2.5% 증가한 약 105만 대를 기록했으며, 이 중 국내 판매(SPV 제외)는 185,417대로 0.2% 증가했고, 해외 판매(SPV 제외)는 860,519대로 3.0% 증가했습니다.

1월부터 4월까지 현대차와 기아의 글로벌 합산 판매는 약 240만 대로, 전년 동기 대비 1.1% 증가했습니다. 이는 국내 시장(SPV 제외)에서 전년 대비 2.6% 증가한 419,287대, 해외 시장(SPV 제외)에서 0.8% 증가한 약 198만 대로 나뉩니다. 같은 기간 기아의 글로벌 SPV 판매는 전년 대비 4.3% 감소한 1,149대를 기록했습니다.

전망 및 시사점

3월에 소폭 감소세를 보였던 현대자동차그룹의 글로벌 판매는 4월 들어 국내 시장의 견조한 성장과 해외 시장의 개선에 힘입어 다시 증가세로 전환됐습니다. 두 시장 모두에서의 성장은 SUV에 대한 강한 수요와 신차 출시가 견인한 결과입니다.

지역 시장의 역동적인 변화에 대응하여, 현대자동차는 운영의 유연성과 기민함을 강화하겠다는 의지를 강조하였습니다. 현대차는 시장 수요에 보다 효과적으로 부합하기 위해 현지 생산 역량을 강화하고 판매 전략을 정교화할 계획입니다. 아울러, 수익성 중심의 경영 운영을 더욱 공고히 하는 데 집중하고 있습니다. 자동차 산업이 지속적으로 진화함에 따라, 시장 변동성과 소비자 선호에 선제적으로 대응하려는 현대차의 접근 방식은 매우 중요할 것입니다. 현대차는 다양한 제품 라인업과 강력한 제조 역량이라는 강점을 활용하여 시장 입지를 유지하고 향후 성장을 도모할 계획입니다. 한편, 기아는 EV4와 태즈먼 등 신차를 바탕으로 판매 모멘텀을 유지하려 하고 있습니다. 기아는 고객 중심의 전략과 전략적 투자를 통해 판매 성장을 자극하고 글로벌 리더십을 강화하여 급변하는 자동차 시장에서 경쟁력을 지속적으로 확보할 방침입니다.

최근 현대자동차그룹은 2025년부터 2028년까지 미국에 210억 달러를 투자하겠다는 계획을 발표하였습니다. 이번 투자는 생산 역량 확대, 미래 기술 개발, 에너지 인프라 개선 등을 목표로 하고 있습니다. 이 같은 결정은 도널드 트럼프 대통령 행정부에서 수립되고 있는 보호무역 정책과 궤를 같이합니다. 해당 정책에는 미국 내 제조업을 활성화하고 수입을 줄이기 위한 추가 수입관세가 포함되어 있습니다. 현대차그룹은 이번 새로운 투자 약속의 일환으로, 현대, 기아, 제네시스 브랜드를 포함한 연간 미국 내 생산 능력을 120만 대로 확대하기 위해 90억 달러를 투입할 계획입니다(참조: 미국: 2025년 3월 25일: 현대자동차그룹 미국 내 210억 달러 투자 계획 발표).

2025년 현대차와 기아는 전 세계 합산 판매 목표를 전년 대비 2.2% 증가한 약 739만 대로 설정하였습니다. 이 중 현대차(제네시스 포함)는 지역별 최적화된 제품 포트폴리오와 차량 공급 관리를 통해 전년 대비 0.8% 증가한 417만 대 판매를 목표로 하고 있습니다. 이 목표는 국내 시장에서 전년 대비 0.7% 증가한 71만 대, 해외 시장에서 전년 대비 0.8% 증가한 346만 대로 나뉩니다. 기아는 올해 전 세계적으로 322만 대(전년 대비 4.1% 증가) 판매를 목표로 하고 있으며, 이 중 국내 시장은 약 55만 2천 대(전년 대비 1.8% 증가), 해외 시장은 266만 대(전년 대비 4.6% 증가)로 예상하고 있습니다.

S&P Global Mobility는 현대자동차그룹의 글로벌 경량 차량 판매량(현대, 기아, 제네시스, 러시아 전용 브랜드 솔라리스, 베트남 전용 브랜드 THACO 포함)이 2025년 약 666만 대에 이를 것으로 전망하고 있으며, 이는 2024년의 679만 대 대비 1.8% 감소한 수치입니다. 현대 브랜드의 판매는 올해 전 세계적으로 약 362만 대로 전년 대비 2.5% 감소할 것으로 예상되며, 기아는 전년 대비 0.7% 감소한 약 281만 대 판매가 전망됩니다. 제네시스는 약 21만 6천 대로 전년 대비 4.8% 감소할 것으로 보입니다. 솔라리스 브랜드는 전년 대비 9.4% 감소한 약 1만 3천 대, THACO 브랜드는 전년 대비 14.8% 감소한 약 6,700대 수준으로 판매가 줄어들 것으로 예측됩니다.

당사의 경량 차량 판매 전망에는 승용차와 소형 상용차만 포함됩니다.

현대자동차, 2024년 순이익 전년 대비 7.8% 증가, 2025년 전망

발표 2025년 1월 23일 - AutoIntelligence | 헤드라인 분석 - 한국

현대자동차| 시장 분석, 재무

Isha Sharma, 리서치 애널리스트

Source: Getty Images

이 보도는 현대자동차의 2024년 4분기 및 연간 실적에 대해서만 다루고 있으며, 계열사인 기아의 재무 실적은 별도의 기사에서 다룰 예정입니다.

2024년 4분기 실적

현대자동차는 2024년 4분기 동안 46조 6,240억 원의 매출을 기록하여 전년 동기 대비 11.9%의 성장세를 보였습니다. 매출원가는 37조 5,370억 원으로 전년 대비 8.8% 증가한 9조 860억 원의 매출총이익을 기록했습니다. 하지만 영업이익은 전년 대비 17.2% 감소한 2조 8,222억 원, 영업이익률은 6.1%로 감소했습니다. 세전 소득도 전년 대비 4.3% 감소한 3조 1,190억 원을 기록했습니다. 순이익은 전년 대비 12.3% 증가한 2조 4,740억 원이었습니다.

도매 출하의 경우, 현대자동차는 4분기 동안 전년 동기 대비 2.2% 감소한 약 106만 대를 기록했습니다. 국내 공장 생산 분은 전년 대비 4.6% 감소한 약 18만 9,405대, 해외 공장 생산 분은 전년 대비 1.6% 감소한 약 87만 6,834대를 기록했습니다. 북미 공장 출하 차량의 판매 대수는 전년 대비 4.4% 대폭 증가한 29만 4,000대, 유럽 공장 출하 차량의 판매 대수는 전년 대비 3.8% 감소한 16만 3,000대를 기록했습니다. 인도 공장에서의 출하 대수는 전년 대비 0.7% 감소한 14만 7,000대를 기록했고, 중국 생산 공장의 판매 대수는 전년 대비 65.8% 감소한 2만 4,000대였습니다. 남미 공장 출하 차량의 판매 대수는 전년 대비 6.8% 증가한 9만 1,000대를 기록했습니다. 러시아의 생산량은 전년 대비 62.6% 증가한 1만 9,000대였으며, 기타 해외 공장의 출하 대수는 전년 대비 10.0% 증가한 14만 6,000대를 기록했습니다.

또한, 상용차를 포함한 현대자동차의 전기차의 글로벌 판매량은 전년 대비 21.0% 증가한 20만 9,641대를 기록했습니다. 이러한 성장은 주로 북미 시장의 판매 증가에 힘입은 것으로, EV가 5만 3,035대, 하이브리드 전기차(HEV)가 14만 5,732대를 차지했습니다.

2024년 연간

현대자동차는 2024년 한 해 동안 총 매출 175조 2,310억 원을 기록해 2023년 162조 6,640억 원에 비해 7.7%의 견고한 성장세를 기록했습니다. 현대자동차의 매출원가는 전년 대비 8.0% 증가한 139조 4,820억 원으로, 이로 인해 2023년 대비 6.8% 증가한 35조 7,490억 원의 매출총이익을 기록했습니다. 매출총이익률은 2023년 20.6%에서 2024년 20.4%로 소폭 감소했습니다. 하지만 판매, 일반 및 관리(SG&A) 비용은 전년 대비 17.2% 증가하여 총 21조 5,100억 원으로 매출 비중이 2023년 11.3%에서 2024년 12.3%로 증가했습니다. 그 결과, 영업이익은 전년 대비 5.9% 감소한 14조 2,400억 원으로 감소했고, 영업이익률은 전년도의 9.3%에서 8.1%로 감소했습니다. 이러한 어려움에도 불구하고, 현대자동차의 세전 이익은 전년 대비 0.9% 소폭 증가한 17조 7,810억 원에 달했지만, 이익률은 10.8%에서 10.1%로 감소했습니다. 올해 총 세부담액은 4조 2,320억 원으로, 2023년의 4조 6,270억 원에 비해 감소했습니다. 그 결과, 현대자동차의 순이익은 2023년 12조 2,720억 원에서 7.8% 증가한 13조 2,300억 원으로 증가했으며, 순이익률은 7.5%로 안정적으로 유지되었습니다. 또한, 감가상각비(D&A)는 2023년 5조 2,160억 원에서 감소한 4조 5,970억 원이었습니다. 또한 현대자동차의 이자비용, 세금, 감가상각비, 무형자산상각비 차감 전 이익(EBITDA)은 전년도의 20조 2,860억 원에서 감소한 18조 8,360억 원으로 발표되어, 2024년 전체 재무 실적에 비용 및 판매관리비 증가가 영향을 미친 것으로 분석되었습니다.

도매 출하의 경우, 현대자동차는 2024년 동안 전년 동기 대비 1.8% 감소한 약 414만 대를 기록했습니다. 국내 공장 생산 분은 전년 대비 7.5% 감소한 약 70만 5,000대를 기록했습니다. 북미 공장 출하 차량의 판매 대수는 전년 대비 9.9% 증가한 약 119만 대, 유럽 공장 출하 차량의 판매 대수는 전년 대비 4.2% 감소한 60만 9,000대를 기록했습니다. 인도 공장의 출하 대수는 전년 대비 0.5% 증가한 60만 8,000대, 중국 생산 공장 출하 차량의 판매 대수는 전년 대비 47.6% 감소한 12만 8,000대였습니다. 남미 공장 출하 차량의 판매 대수는 전년 대비 3.5% 증가한 31만 5,000대를 기록했습니다. 2024년 러시아 생산 공장 출하 차량의 판매 대수는 전년 대비 6.3% 증가한 5만 4,000대를 기록한 반면, 기타 해외 공장 출하 차량의 판매 대수는 전년 대비 0.2% 증가한 53만 2,000대를 기록했습니다.

2024년 한 해 동안 현대자동차는 전 세계적으로 총 75만 7,191대의 전기차를 판매했으며, 이는 전년 대비 8.9% 증가한 수치입니다. 이 중 21만 8,500대는 EV, 49만 6,780대는 하이브리드 모델이었습니다.

2025년 재무 가이던스

현대자동차는 주요 시장의 성장 둔화, EV 수요의 일시적 정체, 거시경제 변동성 확대 등 경영 환경의 어려움이 지속될 것으로 예상하고 있습니다. 이러한 어려움을 헤쳐나가기 위해, 현대자동차는 체계적인 내부 대응 전략을 개발하는 동시에 경영 위험을 사전에 파악하고 완화하는 데 적극적으로 임할 계획입니다. 현대자동차는 개선된 위험 관리, 비용 효율성, 판매 효과, 혁신, 그리고 내부 및 외부와의 원활한 커뮤니케이션을 통해 경쟁력을 강화하는 것을 목표로 하고 있습니다.

현대자동차는 2025년 연간 도매 판매 목표 417만 대, 연결 매출 성장률 목표 3.0%~4.0%, 영업이익률 목표 7.0%~8.0% 등의 야심 찬 목표를 세웠습니다. 현대자동차는 스마트 차량으로의 전환을 촉진하고 미국에서 강력한 EV 공급망을 구축하기 위해 R&D(6조 7,000억 원), 시설 투자(8조 6,000억 원), 전략적 추진 과제(1조 6,000억 원) 등 총 16조 9,000억 원의 상당한 투자를 계획하고 있습니다.

전망 및 시사점

현대자동차의 2024년 4분기 매출액은 전년 대비 11.9% 증가한 46조 6천억 원으로 대폭 증가했습니다. 이러한 성장은 평균 판매 가격(ASP) 개선과 하이브리드 및 프리미엄 제네시스 브랜드 등 고부가가치 차량으로의 전환에 따른 것으로 분석됩니다. 전체 재무 실적은 북미 시장에서의 판매 확대와 하이브리드 라인업 강화 및 스포츠유틸리티차량(SUV) 하이브리드 성장에 힘입어 친환경 차량 판매가 21.0% 증가하며 큰 폭으로 개선되었습니다. 하지만 판매 보증 준비금과 연계된 환율의 부정적인 영향과 시장 상황 변동 등 대외 불확실성에 대응하기 위한 인센티브 증가로 영업이익률은 6.1%로 하락하며 타격을 입었습니다. 이러한 수익성 변동성은 현대자동차가 특히 비용 관리와 변화하는 소비자 행동에 대한 대응과 관련하여 직면하고 있는 어려움을 보여 줍니다.

판매량 증가에도 불구하고, 현대자동차의 2024년 누적 실적은 보다 미묘한 재무 상황을 보여줍니다. 현대자동차는 2024년 동안 약 414만 대를 판매했으며, 이는 전체 출하 대수가 소폭 감소한 것을 의미합니다. 국내 판매는 경제 문제와 공급 중단으로 인한 소비자 심리 약화로 타격을 입었고, 해외 판매도 중국과 유럽 등 주요 시장에서 어려움을 겪었습니다. 판매 비용 비율은 80.5%로 증가했으며, 이는 인센티브와 판매 관리 비용 증가로 인한 압박이 반영된 것으로, 판매 비용은 매출의 13.4%를 차지했습니다. 그 결과 영업 이익은 14조 2천억 원으로 전년 대비 감소했으며, 이는 현대자동차의 매출이 증가했지만 비용 증가와 외부 압박으로 인해 수익성이 압박을 받았음을 시사합니다. 현대자동차는 지난해 총 75만 7,191대의 친환경 차량을 판매하는 등 친환경 차량에 대한 투자를 아끼지 않고 있으며, 최근의 재정적 어려움 속에서도 지속가능성에 전략적으로 집중하고 있습니다.

2024년 인도 승용차 판매량 전년 대비 4.2% 증가 – SIAM 데이터

2025년 1월 23일 - AutoIntelligence | 헤드라인 분석 - 인도

무역(수입/수출), 생산, 판매, 경차, 중형 상용차

Jamal Amir, 수석 리서치 애널리스트

Source: Getty Images

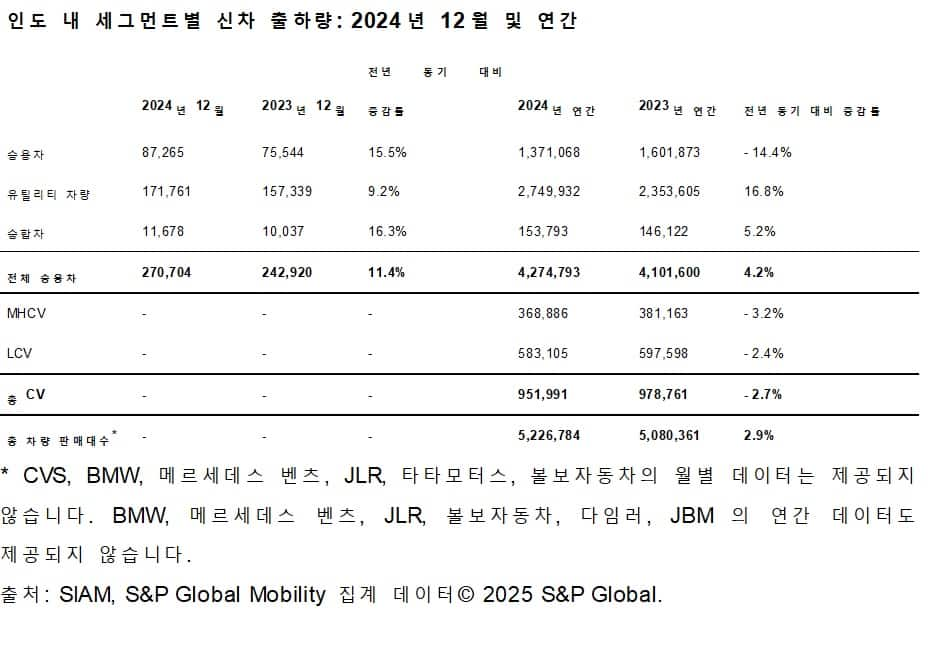

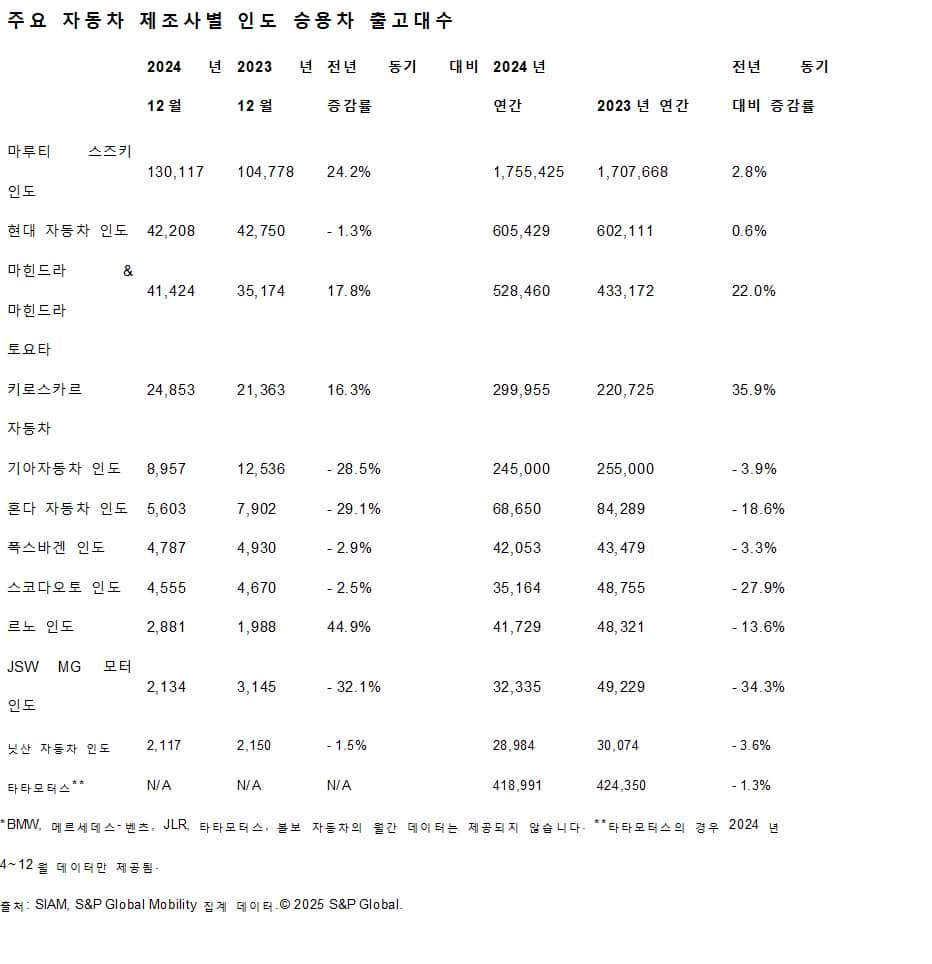

SIAM은 최신 자동차 도매 데이터를 발표하면서 2024년 12월 인도 내 딜러사에 인도된 승용차 총량이 전년 대비 11.4% 증가한 27만 704대를 기록했다고 발표했습니다. 승용차에는 승용차, 유틸리티 차량(UV), 승합차가 포함되며, 이 수치는 자동차 제조사가 소매 판매가 아닌 딜러사에 출고한 차량대수를 나타냅니다. 부문별로 살펴보면, 승용차 출하 대수는 전년 대비 15.5% 증가한 8만 7,265대를 기록했고, UV 출하 대수는 전년 대비 9.2% 증가한 17만 1,761대를 기록했으며, 밴 출하 대수는 전년 대비 16.3% 증가한 1만 1,678대였습니다.

2024 전체 회계연도 기간 동안 승용차와 상용차(CV)를 포함한 인도 국내 딜러사 대상 총 신차 출고대수는 전년 대비 2.9% 증가한 약 523만 대를 기록했습니다.

SIAM에 따르면, 2024년 한 해 동안 인도 자동차 제조사들이 딜러사에 출고한 총 승용차 대수는 전년 대비 4.2% 증가한 427만 대를 기록했습니다. 부문별로 살펴보면 지난 회계연도 동안 승용차 출고대수는 전년 대비 14.4% 감소한 약 137만 대를 기록한 반면, UV 출고대수는 전년 대비 16.8% 대폭 증가한 약 275만 대였고 승합차는 15만 3,793대(전년 대비 5.2% 증가)를 출하했습니다.

한편, CV 출고대수는 지난해 95만 1,991대로 전년 대비 2.7% 감소했습니다. 출고대수는 전년 대비 2.4% 감소한 58만 3,105대를 기록한 경상용차(LCV)가 주도했습니다. 중대형 상용차(MHCV)의 판매대수는 전년 대비 3.2% 감소한 36만 8,886대를 기록했습니다. 2024년 12월의 CV 판매대수는 아직 공개되지 않았습니다.

최신 SIAM 자료에는 BMW, 메르세데스 벤츠, JLR, 타타모터스, 볼보자동차의 월별 데이터가 포함되어 있지 않습니다. 또한, BMW, 메르세데스 벤츠, JLR, 볼보자동차, 다임러, JBM의 연간 데이터도 포함되어 있지 않습니다.

자동차 제조사별 인도 국내 승용차 출하량

마루티 스즈키는 2024년 12월에도 승용차 시장에서 상당한 차이로 선두를 유지했습니다. 한 달 동안 인도 국내 딜러사에 대한 출고대수는 전년 대비 24.2% 대폭 증가한 13만 117대를 기록했습니다. 미니, 소형, 중형 승용차를 포함한 승용차 부문의 출하량은 알토, S-프레소, 발레노, 셀레리오, 지레, 이그니스, 스위프트, 왜건 R, 시아즈 등 12월 한 달 동안 전년 대비 28.7% 증가한 6만 2,788대를 기록했습니다. 마루티 스즈키의 UV 모델인 브레자, 에르티가, 프론스, 그랜드 비타라, 인빅토, 짐니, XL6의 판매량은 전년 대비 21.1% 증가한 5만 5,651대를 기록했으며, 이코 승합차의 판매량은 전년 대비 16.4% 증가한 1만 1,678대를 기록했습니다. 마루티 스즈키가 12월에 20개월 만에 처음으로 소형차 판매가 증가했다는 사실은 흥미롭습니다. 마루티 스즈키가 발표한 자료에 따르면, 미니와 소형 세그먼트를 포함한 소형차 판매 대수는 지난달 전년 대비 29.0% 증가한 6만 2,324대를 기록했습니다. 2024 전체 회계연도 기간 동안 마루티 스즈키의 인도 국내 딜러사 출고대수는 전년 대비 2.8% 증가한 약 176만 대를 기록했습니다.트

현대 자동차 인도(HMIL)는 지난달 인도 국내 딜러사에 전년 대비 1.3% 증가한 4만 2,208대를 출고했습니다. 2024년 한 해 동안, 현대 자동차 인도의 국내 판매량은 전년 대비 0.6% 소폭 증가한 60만 5,429대로, 역대 최고 인도 국내 판매량을 기록했습니다. "HMIL은 2024년에도 업계 전반에 걸쳐 강한 역풍에도 불구하고 판매 모멘텀을 유지할 수 있었습니다. 3년 연속 국내 판매량 사상 최고치를 달성한 것은 현대자동차가 신뢰할 수 있는 스마트 모빌리티 솔루션 공급자로서 사용자들의 선택을 받았다는 것을 의미합니다. 2024년에 혁신적인 Hy-CNG Duo 기술을 도입한 것은 구매자들에게 좋은 반응을 얻었으며, 2024년 한 해 동안 HMIL의 인도 국내 판매에서 CNG(압축 천연 가스)가 차지하는 비중이 2023년의 10.4%에서 13.1%로 증가했습니다. 현대 크레타는 연간 인도 국내 판매량 18만 6,919대를 기록하며 사상 최고치를 달성함으로써 SUV(스포츠 유틸리티 차량) 분야의 리더로서 현대자동차의 입지를 강화하고, 2024 회계연도에 국내 SUV 부문에서 67.6%라는 사상 최고치를 달성하는 데 기여했습니다"라고 현대자동차의 상근 이사 겸 COO 타룬 가르(Tarun Garg)가 말했습니다. 추가적인 판매량 확대를 위해 HMIL은 최근 크레타 SUV의 전기차 모델인 크레타 일렉트릭을 출시했습니다.

마힌드라 & 마힌드라(M&M)는 지난달 4만 1,424대의 UV를 출하했으며, 이는 전년 대비 17.8% 증가한 수치입니다. 반면, 승용차와 밴은 한 대도 판매되지 않았습니다(2023년 12월에는 3대 판매). M&M 자동차 사업부 사장 비제이 나크라(Veejay Nakra)는 "12월 한 달 동안 4만 1,424대의 SUV를 판매하여 18% 성장했고, 총 차량 판매량은 6만 9,768대로 16% 성장했습니다. 우리는 인도 자동차 회사 중 유일하게 다우존스 지속가능성지수(DJSI) 자동차 부문 세계 선도 기업 지위를 획득하면서 한 해를 최고로 마무리했습니다. DJSI 순위는 ESG(환경, 사회, 지배구조) 성과에 대한 가장 권위 있는 글로벌 벤치마크 중 하나이며, 다양한 산업 분야의 13,000개 이상의 기업을 대상으로 합니다. 우리는 모든 글로벌 자동차 OEM(원자재 제조사) 중 1위를 차지했습니다"라고 말했습니다. 2024년 한 해 동안 마힌드라 & 마힌드라의 인도 국내 승용차 출하량은 전년 대비 22.0% 증가한 52만 8,460대를 기록했습니다.

도요타 키를로스카르 자동차(TKM)가 전년 대비 16.3% 증가한 2만 4,853대의 인도 국내 도매 판매대수를 기록하며 그 뒤를 이었습니다. 2024년 전체 회계연도로는 전년 대비 35.9% 증가한 29만 9,955대를 판매했습니다. TKM의 영업, 서비스, 중고차 사업부 부사장 사바리 마노하르(Sabari Manohar)는 "2024년은 전년 대비 40%라는 놀라운 성장(수출 포함)을 달성하며 기록적인 성과를 거둔 한 해를 마감하게 되어 매우 자랑스럽게 생각합니다. SUV와 MPV(다목적 차량) 부문은 지난해 같은 기간에 비해 20% 성장하는 등 주요 기여를 했습니다. 또한, 지속가능성, 신뢰성 지수의 가치 제안, 안전성 개선, 더 우수한 재판매 가치를 제공하는 차량으로의 소비자 선호도가 점차 이동하는 것을 관찰하고 있으며, 이는 당사의 판매를 촉진하고 있습니다. 이 이정표는 토요타 브랜드에 대한 사용자들의 신뢰와 믿음, 딜러 파트너사들의 확고한 의지, 그리고 우리 팀원들의 끊임없는 노력을 반영합니다"라고 말했습니다.

기아는 지난달 인도 내 딜러사에 8,957대를 출고했으며, 이는 전년 대비 28.5% 감소한 수치입니다. 한편, 2024년 한 해 동안 출고량은 전년 대비 3.9% 감소한 24만 5,000대를 기록했습니다.

혼다 자동차 인도(HCIL)의 지난달 인도 국내 승용차 판매대수는 전년 대비 29.1% 감소한 5,603대를 기록했습니다. 2024 전체 회계연도 동안 HCIL의 인도 국내 승용차 판매대수는 전년 대비 18.6% 감소한 6만 8,650대를 기록했습니다. HCIL의 마케팅 및 영업 담당 부사장 쿠날 벨(Kunal Behl)은 "2024년은 업계에 있어 다양한 측면에서 좋지 않은 한 해였습니다. 국내 자동차 시장이 새로운 수요 창출에 어려움을 겪는 동안, HCIL은 2024 회계연도에 역대 최고 수출 실적을 기록했으며, 이는 주로 중형 SUV인 혼다 엘리베이트의 수출이 주도한 것입니다. 이 차량은 HCIL의 전체 매출의 20%라는 놀라운 성장에 기여했으며, 인도가 혼다의 글로벌 핵심 제조 허브로서의 입지를 확립하는 데 기여했습니다. 지난달 인도에서 3세대 신형 어메이즈를 출시한 결과, 인도에서 매우 긍정적인 응답을 얻었으며, 인도에서의 판매량은 2025년에 가속화될 것으로 예상됩니다. 새로 출시된 모델과 인도 시장에 대한 강력한 의지를 바탕으로 2025년에도 번영을 누릴 수 있기를 기대합니다"라고 말했습니다.

SIAM의 데이터에는 타타모터스의 월별 판매 수치가 포함되어 있지 않지만, 타타모터스가 2024-25 회계연도(FY)의 첫 3분기 동안 41만 8,991대의 승용차를 판매하여 전년 대비 1.3% 감소했다고 밝혔습니다. 타타모터스의 보도자료에 따르면, 전기차(EV)를 포함한 2024년 12월 인도 국내 승용차 판매대수는 전년 대비 1.8% 증가한 4만 4,230대를 기록했습니다.

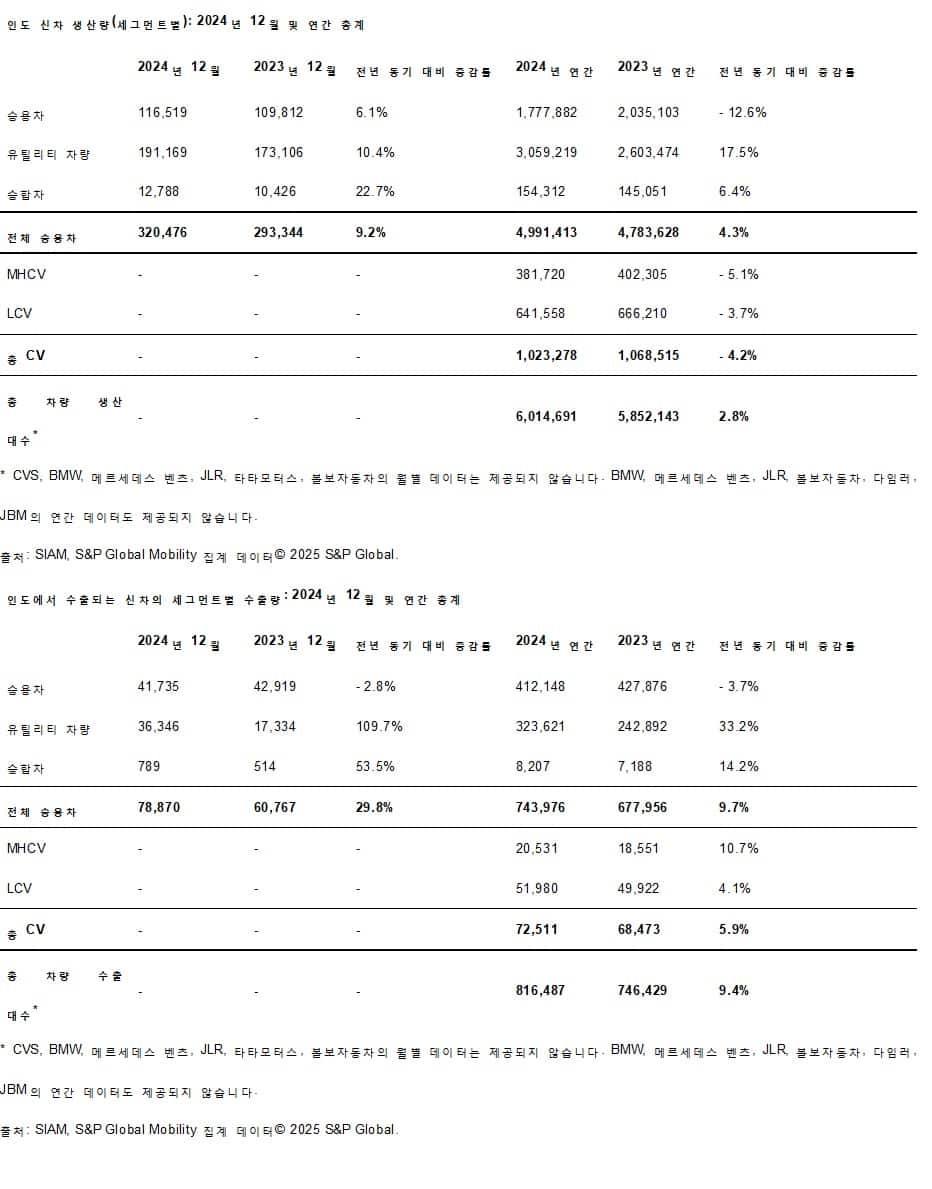

차량 생산량 및 수출

SIAM이 발표한 데이터에 따르면, 2024년 12월 인도 승용차 생산량은 전년 대비 9.2% 증가한 32만 476대를 기록했습니다. 한편, 지난달 인도의 승용차 수출은 전년 대비 29.8% 증가한 7만 8,870대를 기록했습니다.

2024년 한 해 동안 인도에서 생산된 승용차와 상용차를 포함한 총 신차 생산량은 전년 대비 2.8% 증가한 약 601만 대를 기록했습니다. 이는 승용차 생산량 약 499만 대(전년 대비 4.3% 증가)와 약 102만 대의 상용차 생산량(전년 대비 4.2% 감소)으로 분류됩니다. 작년 인도의 총 자동차 수출대수는 전년 대비 9.4% 증가한 81만 6,487대를 기록했습니다. 이 중 승용차 수출은 전년 대비 9.7% 증가한 74만 3,976대였고, 상용차 수출 대수는 전년 대비 5.9% 증가한 7만 2,511대였습니다.

전망 및 시사점

정치적 안정, 견조한 경제 상황, 신모델 출시, 판매 촉진, 부품 공급 문제 완화 등의 요인으로 2024년 상반기 동안 좋은 성장세를 보인 인도의 주요 승용차 제조사들은 주로 높은 재고 수준과 대부분의 지역에서 극심한 기상 조건으로 인해 하반기를 더딘 출발세로 시작했습니다. 10월에는 축제 시즌과 매력적인 세일 행사로 인해 인도 신차 시장이 어느 정도 활기를 띠었고, 11월에도 신차 출시, 결혼 시즌, 할인 행사 등의 영향으로 이러한 수요 모멘텀이 지속되었습니다. 12월은 축제 시즌의 호조로 자동차 제조사들이 대리점에 재고를 보충한 덕분에 인도 승용차 시장이 3개월 연속 성장한 달이었습니다. 지난달에는 많은 차량에 대한 대폭적인 할인이 판매를 더욱 촉진했습니다. 그러나 대폭적인 할인은 수요에 대한 압박을 의미하기도 합니다.

2024년 시장의 성장 속도는 2023년보다 더뎠으며, 이는 국가민주연합(NDA: National Democratic Alliance)이 3선 연임에 성공한 이후 정치적 안정이 이루어졌음에도 불구하고 발생한 것입니다. 칩/배터리 부품 부족은 일부 자동차 제조사의 최고 사양 모델 판매에 계속해서 영향을 미칠 것입니다. 두 자릿수를 넘어선 가격 인하와 대폭적인 할인은 앞으로의 성장 둔화를 예고하고 있습니다. 또한, 인도중앙은행(RBI)은 6.5%로 인상된 후 환매조건부채권(repo) 금리를 인하하지 않았습니다. 금융 금리의 상승과 총소유비용의 증가는 2025년의 성장에 걸림돌이 될 것입니다. 추가적으로 최근의 지정학적 상황은 지속적으로 공급망에 혼란을 유발할 수 있으며, 이는 업계에 가장 큰 위험 요소가 될 것입니다. 현재 발생하고 있는 다양한 글로벌 갈등은 환율, 유가, 금리 등 주요 지표에 지속적으로 영향을 미치고 있습니다. 이러한 상황으로 인도의 국내 OEM 및 공급업체들은 현지화 강화 압박도 받고 있습니다.

이러한 모든 요소를 고려할 때, S&P Global Mobility는 2025년 인도에서 신차 판매를 촉진할 요인으로 신차 모델 출시, 교체 수요, 가격 전쟁, 매력적인 판매 프로모션을 선정했습니다. 당사의 데이터에 따르면, 2025년 경차 판매량은 전년 대비 3.3% 증가한 약 508만 대에 달할 것으로 예상되며, 이는 전년 대비 4.4% 증가한 2024년 판매량인 약 492만 대보다 증가한 수치입니다. 경차 판매량 예측 데이터에는 승용차와 LCV가 포함됩니다.

2024년 한국 자동차 수출, 전년 대비 2.7% 감소

2025년 1월 20일 - AutoIntelligence | 헤드라인 분석 - 한국

무역(수입/수출), 생산

Isha Sharma, 리서치 애널리스트

한국 산업통상자원부(MOTIE)는 2024년 대한민국 자동차 수출액이 미화 708억 달러를 기록하며 2년 연속 미화 700억 달러를 돌파했다고 발표했습니다. 이 수치는 2023년 달성한 709억 달러의 기록보다 소폭 감소(전년 대비 0.1% 감소)한 수치이지만, 전기차에 대한 전 세계적 관심 감소에도 불구하고, 특히 하이브리드 자동차 수출이 전년 대비 45.8% 증가하여 총 미화 113억 달러를 기록한 친환경 자동차의 견조한 실적이 반영된 것입니다. 수출은 북미 지역으로의 수출이 8.3% 증가하여 총 미화 400억 달러를 기록한 데 힘입어 긍정적인 영향을 받았으며, 유럽연합으로의 수출은 25.4% 감소한 미화 80억 달러를 기록했습니다. 중국을 포함한 아시아 시장으로의 수출은 3.3% 증가한 미화 58억 7천만 달러를 기록했다고 연합뉴스가 보도했습니다. 차량 수출은 총 278만 2,639대로 전년 대비 0.6% 증가했습니다. 2024년 12월 한 달 동안 자동차 수출은 전년 대비 5.3% 감소한 미화 60억 달러를 기록했습니다. 그럼에도 불구하고 2024년 12월 수출 차량 수는 25만 1,847대로 증가하여 지속적인 상승 추세를 보이고 있습니다. 생산대수와 관련하여, 한국의 자동차 총 생산량은 2024년 전년 대비 2.7% 감소한 412만 8,000대를 기록했으며, 그중 67%(278만 2,639대)가 해외에서 판매되었습니다.

현대자동차, 2세대 팰리세이드 하이브리드 출시할 것으로 보여 - 보도

2024년 11월 20일 - AutoIntelligence | 헤드라인 분석 - 미국

현대 자동차 | 생산, 경차, 제품, 내연 기관(ICE), 전동화

Stephanie Brinley - 차장

2025년 중반으로 예상되는 미국 내 판매 출시를 앞두고 2세대 현대 팰리세이드 중형 크로스오버 스포츠유틸리티차량(SUV)의 미국 내 테스트 중 촬영된 사진이 공개되었습니다. 팰리세이드는 계속 한국에서 생산될 예정이며, 2세대 모델의 생산은 2025년 초 개시될 것으로 예상됩니다. 이 차량은 아직 공식적으로 공개되지 않았습니다. 사진에서 차량에는 위장막이 씌어 있어 테스트 중에는 확인하기 어렵지만, 3열 모델의 경우 2024년형 싼타페와 비슷한 디자인이 적용될 것임을 확인할 수 있습니다(미국: 2023년 11월 17일:AutoMobility LA 2023: 현대, 스바루, 기아, 주요 크로스오버 유틸리티 차량 업데이트 참조). 오토모티브 뉴스는 2세대 팰리세이드의 테스트가 "비공개로 진행됐다"고 보도하며, 새로운 플랫폼으로 전환되는 차세대 모델에 전기차 모델이 추가될 것이라는 추측을 낳고 있습니다.

시사점: 현세대 팰리세이드를 통해 현대자동차는 강력한 시장 성과를 달성했으며, 적절한 중형 3열 유틸리티 차량으로 신규 구매자에게 접근성을 열어 주었습니다. 팰리세이드의 업데이트 모델은 싼타페와 디자인을 공유할 것으로 보이며, 곧 출시될 3열 배터리 전기차(EV) 아이오닉 9와 차별화될 것으로 보입니다. 이를 통해 현대자동차는 전기차에 내연기관 차량 및 하이브리드 차량과는 차별화된 디자인을 적용할 것입니다. 차세대 팰리세이드는 현재 모델보다 조금 더 커질 것으로 예상되며, 휠베이스가 길어져 3열 공간이 개선될 것으로 보입니다. 또한, 터보차저 2.4리터 4기통 엔진과 하이브리드 옵션으로 변경될 것으로 예상되며, 1세대 모델의 V6 엔진은 효율성이 떨어지기 때문에 파워트레인 측면에서 펠리세이트의 성능이 개선될 것으로 보입니다.

미국 대통령 당선자, 연방 자율주행차 프레임워크 목표 - 보도

2024년 11월 19일 - AutoIntelligence | 헤드라인 분석 - 미국

테슬라 | 정책 및 규제, 생산, 연구 및 개발, 경차, 제품, 기술, 카헤일링/차량 공유, 자율주행차

Stephanie Brinley- 차장

도널드 트럼프 미국 대통령 당선인의 정권 인수팀은 자율주행차에 대한 연방 프레임워크 계획을 수립하고 있습니다. 블룸버그 보도에 따르면, 이 팀의 팀원이 이 문제에 대해 언급했지만, 공식적인 성명은 아직 발표되지 않았습니다. 현재 연방 자동차 안전 기준(FMVSS)에 따른 규정으로 인해 운전대나 풋 페달이 없는 차량을 대규모로 제작 및 판매하려는 자동차 제조사는 어려움을 겪고 있습니다. 대통령 당선인 팀은 프레임워크 개발을 담당할 정책 리더를 찾고 있다고 밝혔습니다. 현재는 미국 교통부의 미국 도로교통안전국(NHTSA)이 차량 안전 규칙을 담당하고 있으며, 이는 프레임워크의 구축을 위해 상대적으로 쉬운 경로가 될 수 있습니다. 그러나 또 다른 경로는 의회를 통해 프레임워크가 진행되는 것입니다. 블룸버그는 관계자 두 명과 진행한 인터뷰를 인용하여 초당적인 입법안이 논의되고 있지만, 아직 초기 단계라고 보도했습니다.

시사점: 현재 NHTSA 규정에 따라 제조사는 면제를 받을 경우 연간 2,500대의 자율주행차를 배치할 수 있습니다. 이 수치를 10만 대까지 늘리려는 시도는 여러 차례 있었지만, 실패했습니다. 2,500대 제한이 적용되어 면제 승인을 받는 데 어려움을 겪고 있는 제너럴 모터스(GM)는 크루즈 오리진 자율주행 셔틀 프로그램을 중단하고 스티어링 휠과 페달이 장착된 전기차(EV)의 활용에 집중할 예정입니다(미국: 2024년 7월 24일:GM의 크루즈 사업부, 오리진 셔틀 프로젝트 중단 참조). 언론 보도에 따르면, 조 바이든 대통령 행정부에서 면제 대상을 최대 10만 대까지 확대하려는 법안이 하원을 통과했지만, 상원에서 좌절된 것으로 알려졌습니다. 제안된 법안이 의제를 통과하지 못한 이유 중 하나는 일부 제조사가 소비자의 소송이나 집단 소송을 방지할 수 있는 문구가 추가되기를 원했기 때문입니다(미국: 2023년 7월 14일:미국 도로교통안전국, 자율주행차에 대한 새로운 규제 경로 제안). 테슬라의 CEO 일론 머스크(Elon Musk)는 트럼프 대통령 당선인의 고문으로 활약하고 있으며, 테슬라는 사이버캡 로봇택시를 통해 이러한 규정의 혜택을 받을 수 있을 것으로 보입니다(미국: 2024년 10월 11일:자세한 정보가 거의 공개되지 않았던 테슬라가 야침 차게 선보인 사이버캡 공개 행사 참조). 그러나 강력한 자율주행차 개발 프로그램을 운영 중인 다른 자동차 제조사들도 있어, 그러한 업체의 경우 새로운 규정이 도입되면 비교적 빠르게 뛰어들 가능성이 높습니다. 또한 스티어링 휠과 풋 페달의 미장착이 가능한지 여부에 대한 규정을 변경하면 이러한 장비의 차량 내 장착을 기반으로 하는 다른 안전 표준에도 영향을 미칠 수 있습니다.

10월 베트남 신차 판매량 전년 대비 53% 증가 - VAMA 데이터

2024년 11월 13일 - AutoIntelligence | 헤드라인 분석 – 베트남

시장 분석, 판매

Isha Sharma, 리서치 애널리스트

Getty Images

S&P Global Mobility 전망

베트남자동차협회(VAMA)가 발표한 데이터에 따르면, 10월 베트남의 신차 판매량은 전년 대비 52.8% 증가한 3만 8,761대를 기록했습니다. 이 수치는 약 20곳 VAMA 회원사의 소매 판매량과 비 VAMA 회원사의 완전조립(CBU) 수입 차량이 포함되지만 버스 차대 유닛은 제외된 수치입니다. 특수 목적 차량(SPV)은 이미 목적에 적합한 승용차 또는 상용차(CV)를 의미하므로 전체 차량 시장으로 합산되었습니다. 지난달 베트남의 승용차 판매량은 전년 대비 54.1% 증가한 3만 245대였으며, CV 판매량은 전년 대비 48% 증가한 8,290대였습니다. SPV 판매량은 10월에 전년 대비 60.3% 급증한 226대를 기록했습니다. 올해 누적 총판매량은 전년 대비 12.3% 증가한 26만 4,344대를 기록했습니다. 이 기간 전체 승용차 판매량은 전년 대비 12.7% 증가한 19만 8,490대, 상용차 판매량은 전년 대비 11.3% 증가한 6만 3,856대, SPV 판매량은 전년 대비 9.8% 증가한 2,000대였습니다.

10월 VAMA 회원사들의 판매 대수는 승용차 판매 2만 6,453대(전년 대비 45% 증가), CV 판매 7,130대(전년 대비 38% 증가) 등 전년 대비 50% 증가한 3만 5,114대를 기록했습니다. CV 범주에 해당하는 트럭 부문 판매 대수는 전년 대비 33% 증가한 6,208대, 버스 부문 판매 대수는 전년 대비 84% 증가한 922대였습니다. SPV 판매 대수는 111대로 전년 대비 91% 증가했습니다. 하이브리드 차량 판매 대수는 한 달 동안 총 1,420대를 기록했습니다. 마쯔다, 기아, 푸조 모델과 CV를 조립 생산하는 타코 자동차(THACO)는 지난달 1만 705대(전년 대비 10% 증가)를 판매했으며, 판매를 세분화하면 기아차 판매 대수 4,271대(전년 대비 6% 증가), 마쯔다 판매 대수 3,933대(전년과 동일), 푸조 판매 대수 401대(전년 대비 71% 증가)였습니다. 프리미엄 브랜드 BMW와 미니의 합산 판매 대수는 전년 대비 21% 증가한 240대를 기록했습니다. 타코의 CV 판매량에는 트럭(1,650대, 전년 대비 41% 증가)과 버스(210대, 전년 대비 35% 증가)가 포함되었습니다. VAMA 회원사 중 10월 한 달간 토요타가 8,736대(전년 대비 116% 증가)를 판매해 가장 높은 순위를 차지했고, 포드가 5,052대(전년 대비 65% 증가), 미쓰비시가 4,401대(전년 대비 79% 증가)로 그 뒤를 이었습니다. 기아차가 4위, 마쯔다가 그 뒤 순위를 차지했습니다.

베트남 VAMA 회원사들의 연간 누적 판매량은 전년 대비 7% 증가한 22만 8,968대로, 승용차 판매량은 전년 대비 4% 증가한 16만 9,363대, CV 판매량은 전년 대비 4% 증가한 5만 1,727대를 기록했습니다. 이 기간 동안 CV 범주에 해당하는 트럭 하위 세그먼트의 판매량은 전년 대비 보합세인 4만 5,261대를 기록했으며, 버스 판매량은 전년 대비 32% 증가한 6,566대였습니다. 동기간 SPV 판매 대수는 전년 대비 12% 감소한 806대였습니다. 하이브리드 차량의 연간 누적 판매 대수는 총 7,072대를 기록했습니다. 타코는 연간 누적으로 7만 1,251대(전년 대비 7% 감소)를 판매했으며, 기아차는 2만 7,219대(전년 대비 15% 감소), 마쯔다는 2만 5,207대(전년 대비 9% 감소), 푸조는 2,533대(전년 대비 22% 증가)를 각각 판매했습니다. 이 기간 동안 프리미엄 브랜드 BMW와 미니의 합산 판매 대수는 전년 동기 대비 5% 감소한 1,574대를 기록했습니다. 타코의 CV 판매량에는 트럭(12,844대, 전년 대비 4% 증가)과 버스(1,874대, 전년 대비 58% 증가)가 포함되었습니다. 연간 누적으로, VAMA 회원사 중 토요타가 4만 9,239대(전년 대비 16% 증가)를 판매해 가장 높은 순위를 차지했고, 포드가 3만 3,090대(전년 대비 12% 증가), 미쓰비시가 3만 2,334대(전년 대비 34% 증가)로 그 뒤를 이었습니다. 기아차와 마쯔다가 그다음 순위를 차지했습니다.

전망 및 시사점

10월 베트남 신차 시장은 경기 호조에 힘입어 7개월 연속 성장세를 기록했습니다. S&P Global Market Intelligence에 따르면, 2024년 3분기 베트남의 GDP는 전년 동기 대비 7.4% 성장하여 2년 만에 가장 높은 분기 성장률을 기록했습니다. 이러한 견고한 경제 성과는 태풍 야기(Yagi)가 발생하기 전 2개월 동안의 견고한 활동에 힘입은 것으로 보입니다. 성장의 구성은 이 분기 동안 일정하게 유지되었으며, 전년 동기 대비 증가율과 전체 GDP 기여도 측면에서 제조업과 서비스가 주도했습니다. 그러나 9월 7일 발생한 태풍 야기는 베트남 북부 지역에 대규모 홍수를 유발했으며, 특히 하이퐁과 꽝닌성 등 주요 제조업 지역에 영향을 미쳤습니다. 또한 지난달의 차량 판매 증가는 베트남 국내 제조 및 조립 차량에 대한 등록비 50% 인하에 힘입어 현지 시장에서 자동차 소비가 대폭 증가한 것으로 풀이됩니다. 8월 29일 발표된 정부 법령 109/2024/ND-CP에 따른 이 정책은 9월 1일부터 시행되어 11월 30일까지 유지되며, 이 정책의 목표는 소비자들이 현지 조립 차량을 선택하도록 장려하는 것입니다. 베트남 정부는 국내 자동차 산업을 지원하기 위한 경기 부양책으로 수수료 인하 정책을 시행했으며, 4년 연속 자동차 등록 수수료가 50% 인하된 것은 이번이 처음입니다(베트남: 2024년 9월 9일: 참조).

VAMA가 발표한 수치에는 아우디, 현대자동차, 재규어, 랜드로버, 메르세데스-벤츠, 스바루, 빈패스트, 폭스바겐(VW), 볼보 등 브랜드의 판매량은 포함되지 않아 베트남 자동차 시장 상황을 충분하게 반영하지 않습니다. TC 그룹의 회사 발표에 따르면, 현대자동차는 10월 한 달 동안 베트남에서 7,639대를 판매하여 지난달 8,736대를 판매한 토요타에 이어 베트남에서 두 번째로 높은 판매량을 기록한 자동차 브랜드로 등극했습니다. 마찬가지로 연간 누적 판매량에서도 현대자동차는 4만 8,546대를 판매하여 4만 9,239대를 판매한 토요타를 바짝 뒤쫓고 있습니다.

S&P Global Mobility의 최신 예측에서 베트남의 2024년 판매량 전망치는 하향 조정되었습니다. 그러나 민간 소비 확대와 관광객 증가에 따른 경제 성장률 개선과 제조업 부문의 회복세로 올해 시장은 반등할 것으로 예상됩니다. 승용차와 LCV를 포함한 베트남의 2024년 경차 판매량은 전년 대비 2.5% 성장해 약 37만 7,544대에 달할 것으로 예상됩니다. S&P Global Mobility의 동남아시아국가연합(ASEAN) 경차 판매 예측 분석가 마유리 차이유타나폰(Mayuree Chaiyuthanaporn)은 이러한 예상 성장의 특성을 몇 가지 주요 요인에서 찾을 수 있다고 설명합니다. 전 세계 전자제품 사이클의 턴어라운드가 예상되고 내수가 점진적으로 증가하면서 제조업 생산과 수출이 증가할 것으로 예상됩니다. 관광업은 우호적인 비자 정책의 혜택으로 지역 비즈니스와 고용이 개선될 것으로 보입니다. 또한 지속적인 저금리로 소비자와 기업의 신용 신청이 간소화되어 경제 활동을 촉진할 것입니다. 단기적으로는, 2022년에 발표된 두 가지 주요 혜택, 즉 2025년 3월 1일까지 등록비 0%, 2027년 3월 1일까지 휘발유 및 디젤 차량 등록비 50%, 5년간 BEV에 대한 20% 특별 소비세율이 적용되어 배터리 전기차(BEV)가 소비자들의 관심을 끌 것으로 보입니다. 또한 환경 문제, 연비, 도시 오염이 건강에 미치는 영향에 대한 소비자의 인식이 증가하면서 특히 인구 밀도가 높은 도시에서 전기차의 성장이 촉진될 것으로 보입니다. 빈패스트는 현지 생산과 정부 지원으로 더욱 저렴하고 매력적인 전기차를 선보이며 베트남에서 전기차 판매를 주도할 것으로 예상됩니다. 중장기적으로는 중산층 증가, 소득 증가, 낮은 보유율, 외국인 직접투자(FDI) 증가에 따른 경제 안정성 등의 요인이 시장 성장을 견인할 것입니다. 베트남의 제조업 부문은 중국의 연안 지역에 비해 상대적으로 낮은 임금 비용의 혜택이 유지될 것으로 예상됩니다. 지난 10년간 중국의 제조업 임금이 급등하면서 베트남은 비용 효율적인 생산을 위한 매력적인 대체지로 떠오르고 있습니다.

당사는 베트남의 상황을 지속적으로 모니터링하고 있으며, 상황이 발전함에 따라 Automotive Intelligence 및 기타 제품 플랫폼을 통해 예측에 대한 추가적인 최신 소식을 제공할 예정입니다. 당사의 경차 판매 데이터에는 VAMA 회원사와 비회원사 모두의 판매량이 포함됩니다.

10월 한국 신차 판매량, 전년 동기 대비 5.2% 증가

2024년 11월 12일 - AutoIntelligence | 헤드라인 분석 - 한국

무역(수입/수출), 판매, 경차, 중형 상용차, 내연 기관(ICE), 전동화

Isha Sharma, 리서치 애널리스트

Getty Images

S&P Global Mobility 전망

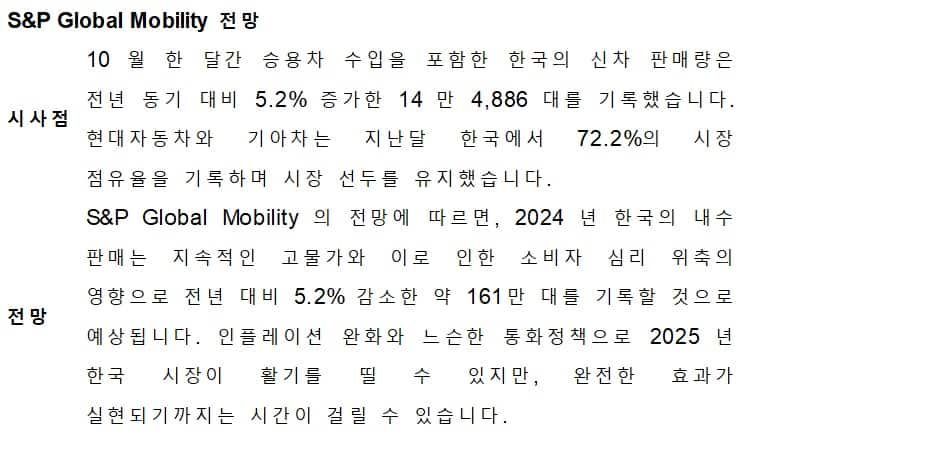

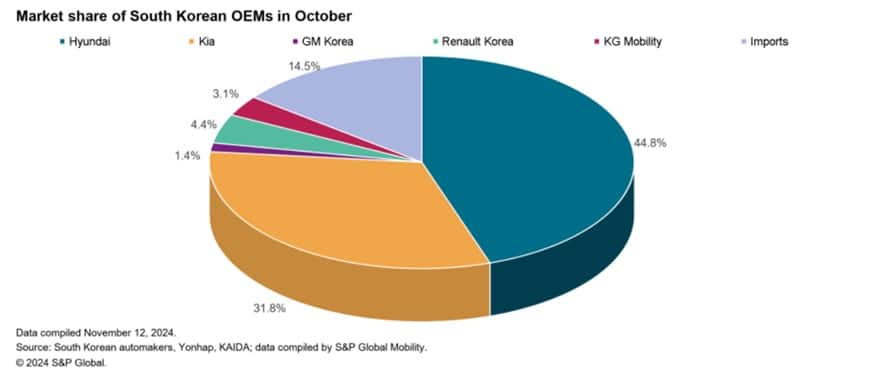

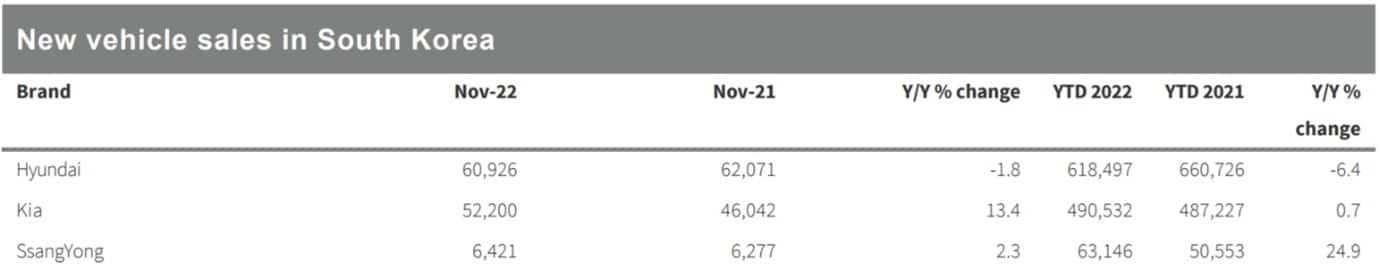

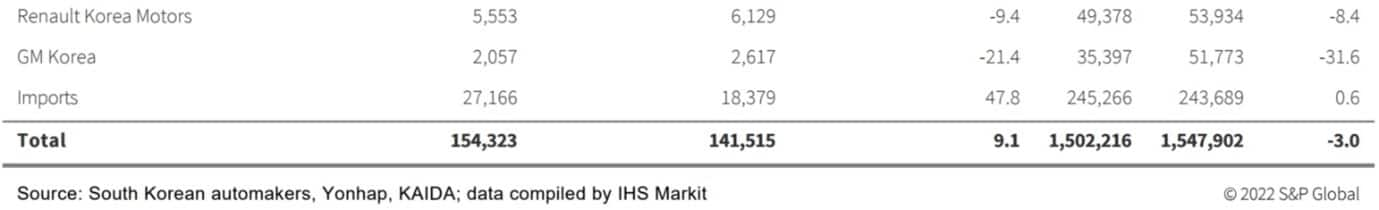

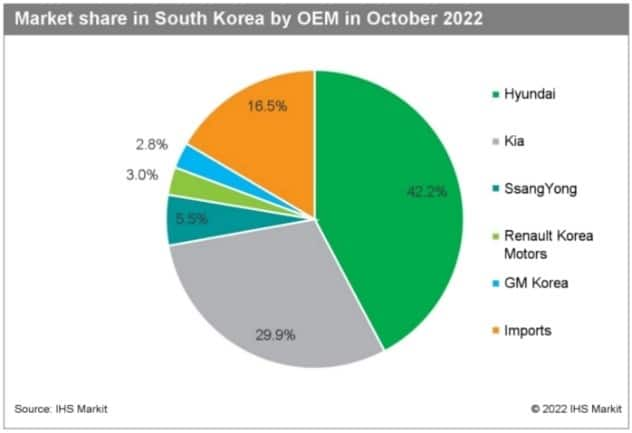

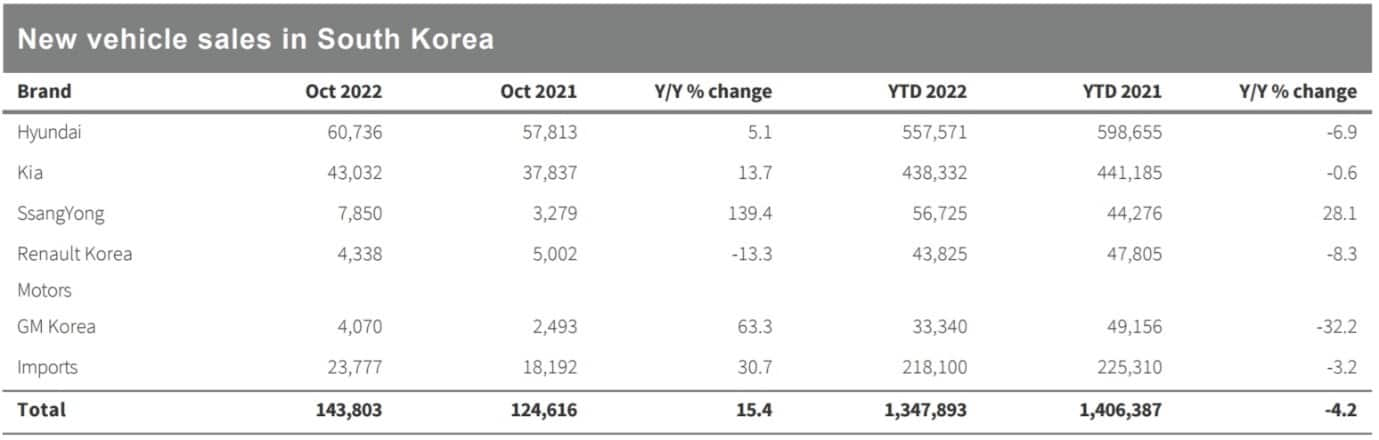

연합뉴스와 한국수입자동차협회(KAIDA)의 발표를 토대로 S&P Global Mobility가 집계한 자료에 따르면, 지난 10월 승용차 수입을 포함한 국내 신차 판매는 2023년 동월 13만 7,739대에서 5.2% 증가한 14만 4,886대를 기록했습니다. 기아차는 사업 보고 분류 변경으로 인해 2023년 1월부터 특수목적차량(SPV)을 별도로 발표하기 시작했기 때문에 이 판매량에는 기아차가 판매하는 특수목적차량(SPV)이 포함되지 않았습니다. 또한, KAIDA는 테슬라는 회원사가 아니지만 2024년부터 테슬라의 수입 물량을 포함하기 시작했습니다. 2024년 10월까지 국내 총 신차 판매량은 전년 대비 6.3% 감소한 133만 대를 기록했습니다.

현대자동차와 기아차는 지난달 한국에서 72.2%의 점유율로 시장 선두를 유지했습니다. 현대자동차의 지난달 판매량은 전년 동월 대비 0.9% 증가한 6만 4,912대를 기록했으며, 올해 누적(1월~10월) 판매량은 전년 동기 대비 7.5% 감소한 58만 517대를 기록했습니다. 10월 국내 판매량은 그랜저 7,433대, 쏘나타 5,047대, 아반떼 5,992대 등 세단이 1만 9,338대 판매되었습니다. 현대자동차는 또한 싼타페 7,294대, 투싼 6,365대, 코나 2,329대, 캐스퍼 3,620대 등 2만 2,812대의 레저용 차량(RV)을 판매했습니다. 10월 국내 시장에서는 포터와 스타리아가 각각 5,782대, 3,747대 판매됐으며, 중대형 버스와 트럭은 2,490대가 판매되었습니다. 럭셔리 브랜드 제네시스는 G80 3,951대, GV80 2,028대, GV70 3,950대 등 총 1만 6,555대의 판매량을 기록했습니다. 현대자동차는 최근 다양한 연식 변경 모델을 한국 시장에 출시했습니다(한국: 2024년 9월 4일: 현대자동차, 국내 3종의 차량에 합리적인 가격의 새로운 전기차 트림 출시 참조).

현대 계열사인 기아차의 지난달 판매량은 전년 동월 대비 7.1% 증가한 4만 6,025대를 기록했습니다. 기아는 스포티지가 7,962대의 판매량으로 국내 시장에서 승용차 판매를 주도했다고 언급했습니다. 이어 스포츠유틸리티차량(SUV) 셀토스가 6,822대, 다목적차량(MPV) 카니발이 5,645대 판매되며 뒤를 이었습니다. 차종별로는 K8 4,977대, 레이 3,278대, K5 3,030대 등 지난달 국내에서 1만 2,876대의 승용차를 판매했습니다. 기아차는 지난달 셀토스 6,822대, 카니발 5,645대, 스포티지 5,531대 등 총 2만 9,842대의 RV를 판매했습니다. 상용차(버스 포함)는 봉고Ⅲ가 3,183대 판매되는 등 총 3,307대가 판매되었습니다. 기아는 최근 몇 종의 업데이트 모델을 출시했습니다(한국: 2024년 10월 14일: 기아, 개선된 카니발 미니밴 한국 시장에 출시 및 한국: 2024년 10월 29일: 기아 최초의 픽업트럭 타스만 전 세계에 공개 참조). 기아의 올해 누적 국내 판매량은 전년 대비 5.0% 감소한 44만 5,925대를 기록했습니다.

르노코리아의 10월 내수 판매량은 지난해 동월 1,451대에서 6,395대로 4배 이상 증가했습니다. 르노는 지난달 국내 판매량 중 하이브리드 모델이 85% 이상을 차지했으며, 특히 신형 중형 SUV 그랜드 콜레오스의 하이브리드 모델이 가장 많이 팔렸다고 밝혔습니다. 최근 르노코리아는 판매세의 촉진을 위해 르노코리아모터스에서 르노코리아로 사명을 변경하고, 태풍 모양의 로고에서 그룹의 공식 다이아몬드 로고로 변경하는 등 브랜드 전략을 개편하고 있습니다. 또한 르노코리아는 부산 공장에 대한 대규모 투자도 계획 중에 있습니다(한국: 2024년 4월 3일: 르노코리아, 판매 부진 타개 방안으로 브랜드 전략 개편 및 한국: 2024년 3월 19일: 르노코리아, 하이브리드 및 전기차 생산을 위해 부산 공장 업그레이드에 최대 11억 달러 투자 참조). 르노코리아는 올해 누적으로 국내 시장에서 전년 대비 37.0% 증가한 2만 5,437대를 판매했습니다.

KG모빌리티의 지난달 내수 판매는 전년 동월 대비 18.4% 증가한 4,505대, 올해 누적 판매는 전년 동월 대비 24.8% 감소한 4만 1,197대를 기록했습니다. 이는 최근 출시한 액티언 SUV의 판매 호조에 힘입은 결과입니다. KG모빌리티는 최근 몇 달간 액티언 SUV를 비롯해 코란도 투리스모, 코란도 EV(전기차) 택시, 코란도 투리스모 LPG(액화석유가스) 택시 등 택시 전용 모델 3종과 올뉴 코란도 EVX 밴, 코란도 EV 상품성 개선 모델 등 다양한 모델을 국내에 출시했습니다.

한국 지엠의 지난달 국내 판매량은 전년 동월 대비 55.8% 감소한 1,974대, 올해 누적 판매량은 전년 대비 36.8% 감소한 2만 1,202대를 기록했습니다.

한국수입자동차협회가 발표한 자료에 따르면, 10월 국내 수입 승용차 판매는 전년 동월 대비 1.7% 증가한 2만 1,075대로, 한 달간 국내 신차 판매량 중 14.5%의 점유율을 차지한 것으로 나타났습니다. 지난달 메르세데스-벤츠는 전년 동월 대비 2.8% 감소한 6,427대를 판매하여 가장 많이 팔린 해외 자동차 브랜드였습니다. 2위는 전년 동월 대비 2.1% 증가한 6,113대를 판매한 BMW, 3위는 전년 동월 대비 33.2% 증가한 1,283대를 판매한 렉서스가 그 뒤를 이었습니다. 그 뒤를 이어 테슬라와 볼보 자동차가 각각 1,263대, 1,161대(전년 동월 대비 8% 감소)의 판매량을 기록했습니다. 올해 누적으로 국내 수입 승용차 판매량은 전년 대비 0.3% 증가한 21만 4,431대를 기록했습니다. BMW는 전년 대비 3% 감소한 6만 585대를 판매하여 올해 들어 가장 많이 팔린 외국 브랜드로 등극했으며, 메르세데스-벤츠가 전년 대비 10.7% 감소한 5만 4,475대, 테슬라가 2만 4,880대로 그 뒤를 잇고 있습니다.

전망 및 시사점

지난달 국내 차량 판매는 2개월 연속 개선되었지만, 전년 동월 대비로는 6.3% 감소하며 여전히 감소세를 보이고 있습니다. 그전에는 9개월 연속 감소세를 보였습니다. 수요 부진, 설 연휴로 인한 영업 일수 감소, 전기차 보조금 발표 지연, CBA 협상에 따른 손실 등의 요인이 올해 들어 현재까지 한국 내 차량 판매에 타격을 입혔습니다. 업계 선두를 달리고 있는 현대자동차는 지난달 국내 시장에서 아산공장 전기차 시설의 건설과 울산 3공장의 라인 정비 작업으로 인해 그랜저, 아반떼 등 일부 차종의 생산이 중단되면서 연간 누적 판매량이 감소했다고 밝혔습니다. 현대자동차는 경영 불확실성에 대응하기 위해 수요 대응 및 지역별 시장 변화에 유연하게 대응할 수 있도록 생산과 판매를 강화하고 있다고 밝혔습니다. 최근 열린 'CEO 투자자 데이'에서는 초소형 전기차 '인스터'와 아이오닉 모델을 비롯한 하이브리드 및 전기차 제품군 다변화를 통해 수익성을 높일 계획이라고 밝혔습니다. 또한 현대자동차는 지역 및 제품 믹스를 지속적으로 개선하고, 생산을 최적화하며, SUV와 고급 차종을 늘려 제품 믹스를 강화할 계획입니다(한국: 2024년 8월 24일: 현대자동차, 2033년까지 900억 달러 투자 예정인 새로운 야심 찬 'Hyundai Way' 전략 공개 참조). 한편, 기아차는 상품성을 개선한 K8과 스포티지 모델을 출시해 판매세를 이어갈 예정입니다.

10월 한국 수입차 판매는 독일 고급 차량에 대한 수요 강세에 힘입어 성장세를 보였습니다. 2024년 1~10월 전체 수입차 판매량은 0.3% 증가한 총 21만 4,431대를 기록했습니다. 신화통신은 지난달 유럽 모델이 1만 7,100대를 판매해 전체 수입 차량 판매의 80.5%를 차지하며 한국 수입차 시장을 장악했다고 보도했습니다.

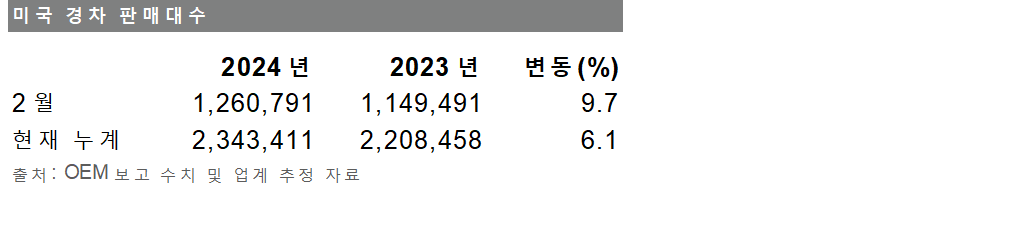

S&P Global Mobility의 전망에 따르면, 한국의 경제 성장은 여전히 고르지 않은 기저 효과와 대외 불확실성 증가의 영향을 받고 있습니다. 그러나 인플레이션 완화와 느슨한 통화정책이 어느 정도 지지력을 제공할 것으로 예상됩니다. 2023년 국내 신차 판매량은 공급망 여건 개선에 힘입어 전년 대비 2.7% 증가한 170만 대를 기록할 것으로 예상됩니다. 어려운 금융 상황과 전자제품을 중심으로 한 전 세계 수요 약세에도 불구하고 상반기 판매 호조가 이러한 성장세를 견인했습니다. 2024년 국내 판매는 지속적인 고인플레이션과 이로 인한 소비자 심리 위축의 영향으로 전년 대비 5.2% 감소한 약 161만 대를 기록할 것으로 예상됩니다. 인플레이션 완화와 완화적인 통화 정책으로 2025년에는 시장이 활기를 띨 수 있을 것으로 예상되지만, 완전한 효과가 실현되기까지는 시간이 걸릴 수 있습니다.

마쯔다, 2025년 미국 판매 전망 하향 조정 - 보도

2024년 10월 28일 - AutoIntelligence | 헤드라인 분석 미국

Stephanie Brinley, 차장

마쯔다는 2025년 미국에서 45만 대 이상의 판매량을 예상한다고 밝혔으며, 이는 이전 목표인 50만 대에서 하향 조정된 수치입니다. 오토모티브 뉴스는 마쯔다 북미 사업부의 CEO 톰 도넬리(Tom Donnelly)가 2024년 미국에서 기록적인 판매를 달성할 것으로 예상하지만 2025년 판매 전망은 하향 조정할 것이라고 말했다고 보도했습니다. 도넬리는 2024년에는 40만 대 이상, 2025년에는 45만 대 이상을 판매하여 미국 내 마쯔다의 판매 상승세가 지속될 것으로 예상한다고 언급했습니다. 마쯔다의 판매 개선은 "Move and Be Moved"라는 새로운 광고 캠페인과 CX-50의 하이브리드 파워트레인 추가(미국: 2024년 7월 10일:마쯔다, 미국에서 2025년식 CX-50에 토요타 하이브리드 시스템 옵션 추가 참조)에 따른 것으로 예상됩니다. 마쯔다는 CX-50 하이브리드가 미국 소형 크로스오버 유틸리티 차량(CUV) 전체 판매량의 40%를 차지할 것으로 예상합니다. 도넬리는 또한 마쯔다가 특정 트림과 파워트레인 등의 수요와 일치하도록 생산량을 조정했으며, 이러한 생산량을 가장 빠른 회복세를 보이고 있는 미국 시장에 배치했다고 말했습니다. 마쯔다는 또한 마쯔다 파이낸셜 서비스와의 긴밀한 협력을 통해 리스 프로그램과 이자 인센티브에 신속하게 대응하고 있습니다.

시사점: 마쯔다는 CX-9을 대체하는 CX-90뿐만 아니라 CX-50과 CX-70을 추가하여 미국 내에서의 판매량이 증가했습니다. CX-90과 CX-70에도 플러그인 하이브리드 전기차(PHEV) 모델이 있지만, CX-50 하이브리드가 마쯔다의 미국 시장 최초 하이브리드 전기차가 될 것입니다. 마쯔다는 완전한 전동화에 도달하기 위해 완만한 접근법을 취하고 있습니다. 2024년 1월부터 8월까지 마쯔다 브랜드 전체 판매량에서 PHEV는 4.1%를 차지했으며, 대수로는 1만 1,569대를 기록했습니다. 마쯔다의 PHEV 시장 점유율은 전체 PHEV 시장 점유율보다 높습니다. CX-90의 경우, 마쯔다는 PHEV 모델이 전체 등록 대수 중 28%를 차지하는 반면, CX-70은 현재까지 전체 등록 대수 중 2.6%에 불과합니다. CX-50이 경쟁하는 비럭셔리 소형 유틸리티 차량 시장 부문에서 완전 하이브리드 전기 자동차의 등록대수는 세그먼트 전체 판매량의 16%를 차지하는 반면, PHEV는 4.0%, 배터리 전기 차량(EV)은 6.7%를 기록했습니다. 이에 비해, 전체 경차 시장 판매량 중 하이브리드 전기차는 9.4%, PHEV는 2.0%, EV는 7.7%를 차지합니다.

9월 러시아 승용차 판매량, 전년 동월 대비 35.2% 증가

2024년 10월 23일 - AutoIntelligence | 헤드라인 분석 – 러시아

Tim Urquhart, 수석 애널리스트

유럽비즈니스협회(AEB)의 최신 데이터에 따르면, 9월 러시아 승용차 시장은 전년 동월 대비 35.2% 증가한 14만 3,183대를 기록했습니다. 이는 2023년 하반기부터 병행수입이 포함되면서 기저 수준이 증가한 결과 상반기보다 상승폭이 완화된 최근 몇 달간의 추세를 이어가고 있습니다. 올해 누적 판매량은 전년 대비 64.3% 증가한 96만 8,651대를 기록했습니다.

브랜드별 판매량

러시아 시장을 선도하는 아브토바즈의 라다 브랜드는 9월에 전년 대비 34.6% 증가한 3만 8,214대를 판매하며 다시 한번 호조세를 보였습니다. 라다 그란타는 크기가 더 크고 사양이 더 우수한 형제 모델인 베스타를 제치고 러시아에서 가장 많이 팔리는 모델입니다. 르노의 매각 이후 아브토바즈의 전체 제품군에는 이제 승용차 제품군 외에도 니바 클래식 스포츠 유틸리티 차량(SUV), 더 현대적인 형제 모델 니바 트래블 SUV, 구형 다치아 로지를 기반으로 한 라구스 다목적 차량(MPV), 그란타를 기반으로 한 박스 밴 모델 등이 있습니다.

러시아의 우크라이나 침공 이후 우크라이나 전쟁이 시작되고 일본과 한국의 주요 브랜드 등 '서구' OEM 업체들이 시장에서 철수한 이후, 하발은 9월에 다시 러시아에서 두 번째로 많이 팔린 자동차 브랜드로 등극했습니다. C-SUV 세그먼트에 속하는 하발 졸리온은 러시아 시장에서 가장 많은 판매량을 기록한 비러시아 승용차로, 러시아 시장을 겨냥한 르노 더스터와 현대 크레타 같은 크로스오버를 고려했던 구매자들을 대상으로 빠르게 자리를 잡았습니다.

패트리어트는 여전히 러시아 구매자들에게 견고하고 신뢰할 수 있으며 저렴한 비용으로 상당한 오프로드 능력을 갖춘 차량으로 선택받고 있으며, 이를 통해 UAZ가 3위를 차지했습니다. 3위를 차지한 UAZ는 전년 대비 20.5% 증가하여 전체 시장 증가율보다 낮았습니다.

만리장성 자동차는 하발 브랜드로 상위 4개 브랜드 중 두 개의 브랜드를 보유하게 되었습니다. 신형 탱크 SUV 브랜드는 전년 대비 84.2% 증가한 2,847대를 판매했습니다. 300 및 대형 500 모델이 시장에서 선전했으며, 7인승 500 모델은 전쟁 전 독일과 한국 브랜드의 고급 SUV를 구매했던 소비자들로부터 많은 선택을 받았습니다.

또 다른 중국 브랜드인 GAC는 러시아 대리점에 더 많은 모델이 선보임에 따라 9월 동안 전년 대비 517.1% 증가한 2,351대를 판매해 판매 순위에서 5위를 차지했습니다.

전망 및 시사점

우크라이나 전쟁으로 인해 거의 모든 외국 OEM이 러시아에서 철수했지만, 2022년 2월 전쟁 개시 시점에 분석가들이 예상했던 것처럼 경제에 부정적인 영향을 미치지는 않았습니다. 전쟁의 영향은 단기적인 성장을 촉진했지만, G7과 그 동맹국들이 부과한 강력한 제재로 인해 러시아 경제는 당분간 저성장의 함정에 빠질 가능성이 높습니다. 전쟁으로 인해 러시아 경제는 금융, 비즈니스 및 무역이 크게 위축되고 글로벌 시장에서 러시아가 부분적으로 배제되는 등 구조적 변화의 시기에 접어들었습니다. 러시아의 2024~25년 실질 GDP 성장률은 평균 3.1%에 그칠 것으로 예상됩니다. 러시아 연방통계청(RosStat)에 따르면, 2022년 2.1% 감소했던 실질 GDP는 전시 지출 및 관련 투자 활동으로 인해 2023년에는 3.7% 반등했습니다. 징병으로 인한 노동력 부족은 최근 몇 분기 동안 임금 상승에 기여했습니다. 사회 보조금도 가계 지출을 지원할 것이며, 가계 지출은 2024년에는 3.0% 성장한 후 2025년에는 1.7%로 감소할 것으로 예상됩니다.

이러한 환경이 2024년 9월 러시아 자동차 시장에 미치는 영향을 살펴보면, 러시아의 승용차 판매 증가율 35.2%는 낮은 비교 기준, 현지 생산 증가, 중국 수입 증가에서 기인한 결과입니다. 2024년 4월에는 더 높은 폐차 수수료가 부과됨에 따라 일시적인 수요 상승 후 감소세를 보였습니다. 그럼에도 불구하고, 고급 수입품에 의해 수요가 뒷받침되었고, 2024년 10월에는 추가적인 폐차 수수료가 부과될 것으로 예상됩니다. 현재 상품명 변경 모델을 포함한 중국 차량이 51.5%의 점유율을 차지하며 러시아 시장을 장악하고 있으며, 순수 러시아 브랜드는 34%의 점유율을 차지하고 있습니다. 할인 혜택을 제공하는 크레딧 프로그램은 특히 특정 소비자에 여전히 매력적입니다. EU 제재는 병행 수입과 부품을 대상으로 하지만, 신차 판매에 미치는 영향은 제한적인 것으로 보입니다. S&P Global Mobility는 2024년 러시아 승용차 판매량이 전년 대비 44.1% 증가한 148만 대에 달할 것으로 전망했습니다.

9월 터키 승용차 생산량 감소

2024년 10월 25일 - AutoIntelligence | 헤드라인 분석 - 터키

Ian Fletcher, 수석 애널리스트

터키의 승용차 생산량은 9월에 다시 감소세를 나타냈습니다. 터키 자동차 제조사 협회(Otomotiv Sanayii Derneği [OSD])가 발표한 최신 데이터에 따르면, 터키의 9월 승용차 생산량은 전년 대비 2.7% 감소한 8만 5,573대를 기록했습니다. 이는 이전 몇 개월 동안의 감소세에 추가된 것으로, 현재까지 누적 승용차 생산량은 65만 7,148대로 전년 동기 대비 4.5% 감소했습니다.

9월 승용차 최대 생산 업체는 르노그룹의 현지 합작사(JV) 르노 오야크로 3만 3,267대를 조립했으며, 이 역시 전년 동월 대비 12.1% 증가한 수치입니다. 토요타는 2만 4,626대를 생산해 2위를 차지했지만, 이는 전년 대비 39.9% 증가한 수치입니다. 현대 아산은 9월 한 달 동안 2만 900대의 승용차를 생산하여, 전년 대비 1.9% 소폭 하락한 3위를 기록했습니다. 그러나 가장 큰 감소세를 보인 기업은 피아트와 Koc 홀딩스의 합작사인 토파쉬로, 전년 대비 64.9% 감소한 6,780대의 9월 자동차 생산대수를 기록했습니다.

터키 무역협회는 9월 상용차(CV) 생산량도 전년 동월 대비 11.2% 감소한 3만 7,872대를 기록했다고 밝혔습니다. 하지만 이는 올해 누적 생산량이 34만 3,449대로 전년 대비 11.1% 감소했음을 의미합니다.

CV 생산량 감소는 일반적으로 가장 많은 물량을 차지하는 픽업/밴 세그먼트에서 발생했습니다. 이 유형의 CV 생산량은 토파쉬의 생산 종료로 인해 전년 동월 대비 15.9% 감소한 2만 6,802대를 기록했으며, 포드 오토산도 93.9% 감소한 159대에 그쳤습니다. 전체적으로 올해 누적 픽업/밴 생산량은 전년 대비 10.5% 감소한 26만 3,507대를 기록했습니다. 포드 오토산과 메르세데스-벤츠 투르크의 생산량 감소로 9월 대형 트럭 생산 대수는 2,676대를 기록하여 전년 대비 39.7% 감소했으며, 경트럭 생산 대수도 394대로 전년 대비 14.9% 감소했습니다.

버스 생산량도 상황이 비슷했습니다. 미디버스 생산량은 327대로 전년 대비 29.1% 감소했고, 풀사이즈 버스 조립은 681대로 전년 대비 32.7% 감소했습니다. 그러나 미니버스 생산량은 포드 오토산에 힘입어 전년 대비 58.4% 증가한 6,992대를 기록했습니다.

전망 및 시사점

승용차 생산량은 2024년 첫 9개월 중 7개월 동안 감소세를 나타냈습니다. 9월의 최근 감소세는 공장 가동 중단이 영향을 미쳤던 8월 수준은 아니었지만, 여전히 부진한 모습을 보이고 있습니다. 이 역시 단기적으로는 피아트 티포/에게에 등 일부 모델의 생산을 중단하고 중장기적으로는 새로운 경상용차(LCV) 및 승용차 신모델 생산을 준비 중인 토파쉬가 주요 원인이었습니다. 그럼에도 불구하고 다른 승용차 생산업체들도 긍정적으로 기여하고 있으며, 이는 부분적으로 신규 출시된 모델과 관련이 있는 것으로 보입니다. 오야크 르노는 다치아/르노 더스터의 현지 생산을 시작하며 9월부터 생산량 증가에 기여했으며, 토요타가 최근 출시한 차세대 C-HR은 터키 공장의 생산량 증가에 어느 정도 기여했을 것으로 보입니다.

S&P Global Mobility는 2024년 승용차 생산량이 위에서 언급한 이유로 일부 자동차 제조사, 주로 스텔란티스의 생산량 감소로 인해 전년 대비 6.4% 감소한 90만 9,100대에 그칠 것으로 전망합니다. 또한 피아트 티포의 생산량이 대폭 감소하고 현대 i10 생산이 중단되는 한편 토요타 C-HR 생산량이 최근처럼 높지 않을 것으로 예상됨에 따라 향후 몇 년 동안 생산량 감소가 지속될 것으로 예상됩니다. 그러나 오야크 르노 공장에서 출시되는 다른 신형 모델로 인해 이러한 감소세는 부분적으로 상쇄될 것입니다. 신형 다치아/르노 더스터는 르노 브랜드의 더스터 쿠페 및 빅스터와 함께 다치아 컴팩트 해치백 모델에 추가될 예정입니다. 이 출시 프로그램은 2026년 말까지 계속될 예정입니다. 현지에서 강력한 모멘텀을 보이고 있으며 향후 수출을 계획하고 있는 현지 개발 및 조립 토그 배터리 전기 차량(BEV)도 생산량 증가에 일부 기여할 것입니다.

향후 몇 년 동안 터키 내 승용차 생산량은 중국 자동차 제조사가 자국에서 차량을 생산하는 경우 최근 부과된 내연기관(ICE) 및 하이브리드 차량 수입 관세를 피할 수 있도록 허용한 터키 정부의 조치에 따라 추가 투자에 대한 혜택이 제공될 것으로 예상됩니다(터키: 2024년 7월 8일:터키 승용차 시장 6월 판매량 감소, 터키 정부는 터키에 투자하는 중국 자동차 업체에 관세를 부과하지 않을 것 참조). BYD는 터키 정부와 약 10억 달러를 투자하는 계약을 체결했으며, 이미 터키에서 공급 업체 관계를 구축하기 시작했다는 것이 이미 공식화되었습니다(터키: 2024년 10월 8일:BYD, 터키 부품 공급업체와 논의 시작 - 보도 참조). 최근에는 부품 공급업체 포비아가 터키에서 BYD의 생산 계획을 지원하는 계약에 합의했다고 발표했습니다. 터키 내 생산과 관련된 다른 자동차 제조사로는 SAIC 자동차, 광저우 자동차 그룹(GAC), 체리가 있으며, 체리는 터키 정부와 고위급 논의를 진행했으며 스페인에서의 조립 계획도 연기한 것으로 알려졌습니다(중국-스페인-터키: 2024년 10월 2일:체리, 터키 플랜트의 완공이 다가옴에 따라 EU 관세에 대한 스페인 제작 BEV 계획 연기 - 보도 참조). 이는 체리가 터키 시장에서 입지를 구축하는 데 도움이 될 수 있으며, 특히 EU가 중국 BEV 수입에 대한 수입 관세 부과를 추진함에 따라 유럽 시장에 공급하는 비용 효율적인 방법을 제공할 수도 있습니다(중국 - 유럽: 2024년 10월 7일:EU 회원국, 중국산 BEV에 대한 새로운 관세 부과에 찬성 참조). 현재 BYD는 2026년 말부터 터키에서 생산을 개시할 것이며, SAIC는 이듬해부터 조립을 시작하여 2027년의 승용차 생산량 증가에 기여할 것으로 예상됩니다.

또한 올해 터키의 LCV 생산량은 전년 대비 4% 감소한 43만 200대를 기록할 것으로 예상됩니다. 그러나 토파쉬의 피아트 도블로와 피오리노의 생산량 증가 후 시트로엥 점피/피아트 스쿠도/오펠 비바로/푸조 엑스퍼트/램 프로마스터 시티와 토요타 프로에이스가 내년부터는 증가세를 보일 것으로 예상됩니다. 또한 카르산은 르노 마스터의 생산을 개시할 예정이며, 포드도 최근 업데이트된 트랜짓 커스텀과 함께 새로운 폭스바겐(VW) 트랜스포터 생산을 개시할 예정입니다.

토요타, 시에나 미니 밴의 미국 생산량 확충 예정 - 보도

2024년 10월 24일 - AutoIntelligence | 헤드라인 분석 미국

Stephanie Brinley, 차장

토요타가 미국에서 시에나 미니밴의 생산량을 현재 연간 7만 1,000대에서 약 8만 5,000대로 늘릴 계획이라고 오토모티브 뉴스가 보도했습니다. 이 매체에 따르면 시에나의 수석 엔지니어 크리스찬 초크(Christian Chock)는 시에나 생산량이 "코로나로 인해 큰 타격을 입었고 시에나도 타격을 받았지만 그 이후로 회복하고 있기 때문에 지속적으로 생산량을 늘리고 있다"고 말했습니다.

시사점: 미니밴 세그먼트의 판매량은 지속적으로 감소하고 있지만, 2024년에 토요타 시에나의 판매량은 누적 증가세를 보이고 있습니다. 토요타는 지난달 판금이나 파워트레인 변경 모델이 아닌 인테리어가 변경된 2025년식 시에나 모델이 4분기에 선보일 것이라고 발표했습니다(미국: 2024년 9월 18일:토요타, 2025년식 시에나에 첨단 뒷좌석 알림 기능이 탑재될 것 참조). 토요타는 하이브리드 시스템 모델만 공급되는 시에나와 같은 모델을 중심으로 하이브리드 파워트레인 차량의 판매를 확대하기 위해 노력하고 있습니다(미국: 2024년 9월 16일:토요타, 1월~7월 미국 내 하이브리드 전기 자동차 판매 성장 주도 참조). 2025년식의 경우, 혼다 오딧세이가 업데이트 모델을 선보이고 기아가 카니발에 하이브리드 옵션을 추가하는 등 미니밴 세그먼트에 여러 모델이 추가되고 있습니다(미국: 2024년 7월 22일:미국향 2025년식 혼다 오딧세이, 여러 신기술로 무장 및 미국: 2024년 6월 25일:미국향 기아 카니발, 2025년형 모델에 하이브리드 옵션 추가 참조). 또한, 최초의 배터리 전기 미니밴 폭스바겐(VW) ID.Buzz는 11월 판매를 앞두고 있습니다(미국: 2024년 10월 21일:폭스바겐 그룹 미국 사장, ID. Buzz의 수요에 대비한 충분한 생산량 확보 – 보도 참조). 크라이슬러 퍼시피카는 2025년형 모델에서 변화는 없지만, 소매 및 차량 판매를 위해 엔트리 레벨 버전이 부활하고 있습니다(미국: 2024년 9월 26일:크라이슬러, 엔트리급 모델인 보이저 미니밴 부활 참조). 이 세그먼트에 대한 관심이 높아지면서 카니발 하이브리드와 ID.Buzz 전기차의 새로운 경쟁으로 미니밴 세그먼트에서 전동화 옵션이 확대되고 있습니다. 모터인텔리전스에 따르면, 시에나의 재고는 9월 말 기준으로 15일분에 불과했습니다. 시에나의 미국 생산량 증가는 미미하지만, 재고 증가는 차량 확보로 이어져 대체 차량을 구매하려는 소비자의 마음을 돌리는 데 도움이 될 수 있습니다. 2024년 1월~9월 사이 시에나의 판매량은 6.4% 증가한 5만 789대를 기록했습니다. 오딧세이 판매량은 5.1% 증가한 5만 9,248대였고, 같은 기간 카니발 판매량은 4.7% 증가한 3만 4,727대를 기록했습니다. 1월~9월 사이 업계 전체 판매량이 1.0% 증가에 그친 것을 감안하면, 이러한 미니밴의 판매량은 시장을 압도하는 성과를 거둔 것입니다. 퍼시피카는 1월~9월 사이 9만 2,386대가 판매되어 세그먼트를 선도하는 모델의 자리를 지켰지만 2023년 동일 기간에 비해 판매량은 17.7% 감소했습니다.

토요타 그룹, 8월 글로벌 생산량 전년 대비 12.6% 감소

2024년 9월 27일 - AutoIntelligence | 헤드라인 분석 – 일본

Nitin Budhiraja, 시니어 애널리스트 - 자동차

자회사인 다이하쓰와 히노를 포함한 토요타 그룹의 8월 글로벌 생산량은 80만 8,023대로 전년 동월 대비 12.6% 감소했으며, 연간 누계(YTD) 생산량은 680만 6,000대로 전년 대비 8.9% 감소했다고 발표했습니다. 8월 전체 판매량 중 토요타 브랜드(렉서스 포함)는 전년 대비 11.2% 감소한 70만 9,571대, 다이하쓰는 전년 대비 23.1% 감소한 8만 7,908대, 히노의 생산량은 전년 대비 8.2% 감소한 1만 544대를 기록했습니다. 지난달 토요타 그룹의 국내 총생산량은 전년 동월 대비 23.2% 감소한 24만 2,360대, 연간 누계 국내 생산량은 전년 대비 16.0% 감소한 234만 2,000대였습니다. 8월 국내 생산량에는 전년 동월 대비 22.2% 감소한 토요타 브랜드(렉서스 포함)의 18만 5,680대가 포함되었습니다. 다이하쓰의 지난달 일본 내 생산량은 전년 동월 대비 29.0% 감소한 4만 9,583대, 히노의 일본 내 생산량은 전년 동월 대비 1.3% 감소한 7,097대였습니다. 토요타 그룹의 8월 일본 외 생산량은 전년 동월 대비 7.1% 감소한 56만 5,663대를 기록했습니다. 이 수치에는 전년 동월 대비 6.5% 감소한 토요타 및 렉서스 브랜드 모델의 해외 생산량 52만 3,891대, 전년 동월 대비 13.8% 감소한 다이하쓰 모델 생산량 3만 8,325대가 포함되었습니다. 히노의 지난달 해외 생산량은 전년 대비 19.7% 감소한 3,447대를 기록했습니다.

토요타 그룹의 8월 글로벌 총판매량은 전년 동월 대비 3.7% 감소한 88만 8,689대, 연간 누계 판매량은 전년 동기 대비 3.9% 감소한 697만 6,000대였습니다. 이러한 8월 총계에는 토요타 및 렉서스 브랜드 차량이 전년 대비 3.1% 감소한 82만 6,863대, 다이하쓰 모델이 전년 대비 12.0% 감소한 5만 1,148대, 히노 차량이 전년 대비 9.4% 감소한 1만 678대로 집계되었습니다. 8월 토요타 그룹의 국내 판매량은 전년 동월 대비 9.6% 감소한 14만 9,636대, 해외 판매량은 2.4% 감소한 73만 9,053대를 기록했습니다.

전망 및 시사점

토요타의 글로벌 및 국내 생산은 지난 7월 올해 들어 처음으로 증가세로 돌아선 이후 8월에 다시 대폭 감소했습니다. 일본에서는 지난 8월 한 달 동안 인증 문제로 인해 야리스 크로스, 코롤라 필더, 코롤라 악시오의 생산이 중단되었습니다(일본: 2024년 7월 17일:토요타, 3개 모델의 생산 중단을 8월 말까지 연장 참조).

지난달 캐나다, 멕시코, 미국을 포함한 북미 지역의 렉서스를 포함한 토요타 브랜드 생산량은 전년 동월 대비 11.4% 감소한 17만 7,924대를 기록했습니다. 이러한 감소세는 렉서스 TX와 토요타 그랜드 하이랜더 모델의 리콜로 인한 생산 중단(미국: 2024년 6월 21일:토요타, 미국에서 그랜드 하이랜더와 렉서스 TX의 판매 중지 통지 및 리콜 실시 참조)과 2023년 8월 대비 근무 일수가 1일 감소한 것이 그 원인이었습니다. 유럽에서의 생산량은 전년 동월 대비 2.4% 감소한 3만 1,233대를 기록했으며, 이는 올해 초 영국의 무공해 차량 의무화 도입에 따라 영국에서 45.6% 감소한 것이 주요 원인이었습니다. 반면에 체코의 생산량은 전년 동월 대비 131.8% 증가한 1만 116대였으며, 이는 작년 부품 공장 화재로 인해 비교 수치가 낮았던 것이 원인으로 풀이됩니다. 아시아 지역에서 토요타의 생산량은 전년 대비 2.2% 감소한 26만 8,719대를 기록했습니다. 여기에는 경기 침체와 차량 대출 규제 강화의 영향을 받은 태국 4만 5,824대(4.1% 감소)와 인도네시아 2만 3,616대(9.9% 감소)가 포함되었습니다. 또한 중국에서의 생산량도 경쟁 심화로 인해 전년 동월 대비 4.1% 감소한 13만 6,595대를 기록했습니다. 토요타는 중국 시장에서 배터리 전기차(BEV), 플러그인 하이브리드 전기차(PHEV), 스마트 차량의 수요 증가로 인해 어려움을 겪고 있습니다. 이러한 시장 역학 관계는 중국 국내 자동차 제조사뿐만 아니라 주로 신에너지 자동차(NEV) 부문에서 경쟁하고 있는 테슬라에도 유리합니다. 그 결과, 토요타는 경쟁력 있는 제품의 부족으로 2024년까지 중국에서의 시장 점유율 방어에 어려움을 겪을 것으로 예상됩니다. 한편, 토요타는 지난달 인도에서 어반 크루저 하이라이더와 이노바 하이크로스에 대한 수요 강세에 힘입어 전년 동월 대비 5.1% 증가한 3만 4,017대의 생산량을 기록했습니다.

최근 토요타 자동차는 2024년 글로벌 생산량을 당초 목표인 1,030만 대에서 감소한 980만 대로 낮출 계획이라고 발표했습니다(일본: 2024년 8월 9일:토요타, 2024년 글로벌 생산 계획 980만 대로 낮춰 참조). S&P Global Mobility의 전망에 따르면, 2024년 토요타, 렉서스, 히노, 다이하쓰 브랜드의 글로벌 경차 생산량은 2023년 대비 8.4% 감소한 약 1,041만 4,000대에 달할 것으로 예상됩니다. 토요타와 렉서스 브랜드만 따로 보면 2024년 예상 생산량은 약 983만 5,000대로, 지난해 대비 6.5% 감소할 것으로 예상됩니다.

8월 영국의 경차 생산량 감소, JLR, 헤일우드에 5억 파운드 규모의 투자 계획 발표

2024년 9월 27일 - AutoIntelligence | 헤드라인 분석 - 영국

Ian Fletcher, 수석 애널리스트

JLR

8월 중 영국의 경차 생산량은 전년 동월 대비 감소했습니다. 영국 자동차 산업 협회(SMMT)가 발표한 최신 데이터에 따르면, 승용차 생산량은 전년 대비 8.4% 감소했습니다. 생산 대수는 4만 5,052대에서 4만 1,271대로 감소했습니다. 이 중 내수용은 6,421대로 전년 대비 19.8% 감소했으며, 수출용은 3만 4,850대로 전년 대비 5.9% 감소했습니다. 상반기 동안의 감소세로 인해 영국의 연간 누계 생산량은 전년 대비 8.5% 감소한 52만 2,823대를 기록했습니다.

SMMT는 또한 상용차(CV) 범주에 대한 생산 데이터도 발표했으며, 8월에는 CV 조립의 경우에도 전년 대비 10% 감소한 6,044대를 기록했습니다. 이 중 내수용 차량은 전년 대비 21.3% 감소한 2,457대, 수출용 차량은 전년 대비 0.2% 감소한 3,587대를 기록했습니다. 최근의 감소세에도 불구하고 2024년 8월까지의 CV 누계 생산량은 여전히 전년 대비 5.8% 증가한 7만 8,805대를 기록했습니다.

이와는 다른 소식으로, JLR은 향후 배터리 전기차(BEV) 생산을 위한 준비 과정으로 영국 헤일우드 시설에 대한 투자에 대한 세부 정보를 공개했습니다. 회사 성명에 따르면, JLR은 기존 내연기관(ICE) 및 하이브리드 제품과 함께 새로운 전기 모듈형 아키텍처(EMA)를 기반으로 하는 다양한 크기의 BEV를 제조하기 위해 5억 파운드를 투자할 예정입니다.

JLR은 지금까지 약 2억 5천만 파운드의 투자를 통해 시설을 32,364㎡ 규모로 확장했으며, 향후 몇 년에 걸쳐 2억 5천 파운드를 추가 투자할 예정이라고 밝혔습니다. 지금까지 진행된 작업 중에는 일일 500대의 차량을 생산할 수 있는 신규 차체 공장, 콘트라스트 루프의 수요 증가에 대응하기 위해 오븐과 컨베이어를 갖춘 1.4km 길이의 도장 라인 개조, 600대의 차량을 수용할 수 있는 새로운 자동 도장 차체 스토리지 타워 건설 등이 수행되었습니다. 또한 배터리 장착 공정을 위해 최종 생산 라인의 길이를 4km에서 6km로 연장했으며, 향후 출시될 다양한 크기의 EMA 제품을 원활하게 생산할 수 있도록 차량 제작 스테이션의 길이를 7m로 연장했습니다. 헤일우드 시설에는 작업자의 고전압 배터리 장착을 지원하는 40대의 새로운 자율 이동 로봇(AMR)을 도입하고, 현재 1,600명의 직원이 고전압 교육을 이수했으며 향후 100명이 추가로 교육을 받을 예정입니다. JLR은 EMA 제품 생산을 지원하기 위해 750대의 자율 로봇을 설치했으며, 새로운 용도로 전환 중인 JLR의 영국 캐슬 브롬위치 공장에는 ABB 로봇과 자동 유도 차량 등 1,600만 파운드 상당의 독립 구동형 장비의 설치가 완료되었다고 덧붙였습니다. 시설의 업그레이드 위해 "디지털 에코시스템"도 구축되었습니다. 이를 통해 첨단 레이저 측정을 사용하여 차량에 도어를 자동으로 장착할 수 있는 새로운 기술이 적용되어 설치 품질이 향상되었습니다. 또한 이 시설에는 새로운 첨단 운전자 보조 시스템(ADAS) 보정 장비도 설치되었습니다.

JLR은 새로운 생산 라인에서 현재 EMA 차체 쉘의 첫 번째 테스트 빌드가 완료될 예정이며, 새롭게 도입된 기계와 기술은 EMA 기반 제품의 생산 개시에 앞서 지속적인 테스트와 최적화가 진행될 것이라고 밝혔습니다.

전망 및 시사점

영국과 다른 유럽 지역에서 8월은 전통적으로 차량 생산량이 감소하는 달이며, 이는 시설의 유지보수 및 투자를 위한 여름철 가동 중단으로 인해 공장 가동에 큰 차질이 발생하기 때문입니다. SMMT는 지난달의 감소는 "공장이 주요 모델의 생산을 중단하고 신형 모델(주로 전기 모델)의 생산을 위해 장비를 재조정함에 따라" 올해 내내 발생했던 감소세가 연속된 것이라고 설명했습니다. 이에 따라 배터리 전기, 플러그인 하이브리드 및 하이브리드 파워트레인 등 "전동화" 승용차 생산량이 8월에 전년 동월 대비 25.9% 감소했으며 지난달 점유율은 29.6%였습니다.

하지만 SMMT는 "이러한 감소세는 장기적으로 신형 모델의 출시에 따라 반전될 것으로 예상된다"고 말했습니다. 실제로, SMMT는 2023년 영국 자동차 제조 부문에서 약 240억 파운드 규모의 투자가 발표되었다고 언급했습니다. 여기에는 옥스퍼드 소재 미니 공장에 대한 BMW 그룹의 투자, 선덜랜드 소재 닛산 시설에 대한 투자, 크루 소재 폭스바겐(VW) 그룹의 벤틀리 공장에 대한 투자를 비롯해 헤일우드 소재 JLR 공장 등 여러 공장에 대한 투자가 포함됩니다. 현재 레인지로버 이보크와 랜드로버 디스커버리 스포츠를 생산하고 있는 이 시설은 이번 투자를 통해 더 큰 규모의 고부가가치 제품을 생산할 예정입니다. S&P Global Mobility의 예상에 따르면, 첫 번째 제품은 2025년 말 생산을 시작하는 차세대 레인지로버 벨라 중형 스포츠유틸리티차량(SUV)이 될 것입니다. 그 뒤를 이어 2026년 출시 예정인 JLR의 제품군 중 대형 디펜더의 하위 등급에 해당하는 소형 SUV 디펜더 스포츠가 생산될 것으로 예상됩니다. 하지만 ICE 기반 랜드로버 디스커버리 스포츠와 레인지로버 이보크는 2020년대 중반에 단계적으로 단종될 것이라는 이전의 예상과 달리 2029년까지 생산이 지속될 것으로 예상됩니다. 이는 2028년 이 공장의 생산량이 현재보다 훨씬 증가한 12만 900대에 달할 수 있음을 의미하지만, 이 수치는 여전히 헤일우드 시설의 이전 생산량에는 미치지 못하는 수준입니다. 또한 S&P Global Mobility는 2028년에 이 공장에서 생산되는 제품의 약 2/3가 EMA 기반 제품이 될 것으로 예상합니다.

SMMT는 CV 제조도 가동 중단으로 인해 유사한 영향을 받았다고 말했습니다. 하지만 연간 실적은 팬데믹 이전 수준을 유지하여 2019년의 생산량 대비 8.8% 증가했습니다. 이는 스텔란티스가 엘즈미어 포트 시설의 용도를 변경하여 배터리 구동 전기 소형 상용차(LCV)의 생산을 위해 투자한 영향으로 풀이되며, 파카의 DAF 사업부 또한 영국 레이랜드 시설에서 신제품을 출시한 것도 이에 기여했습니다. 발표된 데이터와 관련하여 SMMT 최고 경영자 마이크 호즈(Mike Hawes)는 "2010년 이후 최고의 실적을 달성한 것은 환상적인 소식이며, 영국산 상용차에 대한 해외의 강력한 수요와 함께 제조사들의 헌신을 입증하는 것"이라고 말했습니다. 그리고 그는 "이번 달의 생산량은 감소했지만, 이는 팬데믹 이후 생산량이 조정되고 수주잔고가 안정화됨에 따라 기존에 예상된바"라고 덧붙였습니다.

S&P Global Mobility는 영국의 경차 생산량이 전년 대비 12.1% 감소한 88만 100대 규모를 형성할 것으로 예상했습니다. 궁극적으로는 생산량이 증가하겠지만, S&P Global Mobility의 전망에 따르면 2028년에는 89만 2,300대로 감소하고 2030년에는 81만 2,400대까지 감소할 것으로 예상됩니다.

7월 한국 완성차 업체의 글로벌 판매량, 전년 동기간 대비 3.7% 감소

2024년 8월 6일 -

현대자동차와 그 계열사인 기아, 한국지엠(GM), 르노코리아, KG모빌리티 등 한국의 주요 5개 자동차 제조사는 7월 글로벌 자동차 판매대수를 발표했습니다. 연합뉴스가 발표한 수치와 각 제조사의 보도자료를 토대로 S&P Global Mobility가 집계한 자료에 따르면, 지난달 5개 OEM 업체의 글로벌 차량 판매대수는 전년 동기 대비 3.7% 감소한 62만 9,661대로 집계되었습니다. 이 중 국내 판매대수는 전년 대비 4.3% 감소한 10만 9,924대였으며, 해외 판매대수는 전년 대비 3.6% 증가한 51만 9,146대였습니다. 연간 누적(YTD)으로, 국내 OEM 업체의 7월 글로벌 자동차 판매량은 국내 77만 8,836대(전년 대비 10.9% 감소), 수출 383만 대(전년 대비 1.5% 증가) 등 전년 대비 0.8% 소폭 감소한 461만 대를 기록했습니다.

지난달 국내 자동차 제조사 전체 판매량 중 절반 이상을 차지하여 선두를 달리고 있는 현대자동차의 7월 글로벌 판매량은 전년 대비 1.4% 감소한 33만 2,003대였으며, 연간 누적 판매량은 전년 대비 0.9% 감소한 239만 5,000대를 조금 넘었습니다. 7월 전체 판매량 중 전기차(EV) 모델은 1만 8,000대 이상의 글로벌 판매량을 기록했습니다. 현대자동차의 지난달 한국 내수 판매량은 전년 대비 2.6% 감소한 5만 6,009대였고 연간 누적 판매량은 전년 대비 11.6% 감소한 40만 1,173대를 넘었습니다. 판매대수에는 그랜저 6,287대, 쏘나타 5,532대, 아반떼 3,975대 등 총 1만 6,069대의 세단이 포함되었습니다. 현대자동차는 또한 싼타페 5,248대, 투싼 3,124대, 코나 2,414대, 캐스퍼 3,425대 등 1만 7,986대의 레저용 차량(RV)을 판매했습니다. 포터와 스타리아의 판매대수는 각각 5,177대, 3,575대였으며, 중대형 버스와 트럭은 7월 내수 시장에서 2,305대가 판매되었습니다. 럭셔리 브랜드 제네시스는 G80 3,143대, GV80 2,837대, GV70 3,839대 등 총 1만 7,003대의 판매량을 기록했습니다. 현대자동차는 최근 다양한 차량의 연식 변경 모델을 시장에 출시했습니다(한국: 2024년 6월 20일: 현대자동차, 한국 시장에 아반떼 세단의 업데이트 모델 출시, 한국: 2024년 6월 7일: 현대자동차, 한국 시장에 그랜저의 업데이트 모델 출시, 한국: 2024년 5월 10일: 제네시스, 한국 시장에 GV70의 부분 변경 모델 출시, 한국: 2024년 3월 4일: 현대자동차, 한국 시장에 아이오닉 5, 코나 일렉트릭 및 스타리아 개선 모델을 선보이고 신규 트림 추가 참조). 한편, 현대자동차의 7월 해외 시장 판매량은 전년 동기 대비 1.1% 감소한 27만 5,994대, 연간 누계로는 전년 대비 1.5% 증가한 199만 4,000대를 기록했습니다. 현대자동차 관계자는 “고금리 기조에 따른 수요 둔화, 경쟁 심화에 따른 인센티브 확대 등 불확실한 경영 환경이 지속되고 있습니다... 지역별 수요와 정책에 맞춰 생산-판매 체제를 강화하고, 권역별 시장 변화에 유연하게 대응해 나갈 계획입니다. 캐스퍼 EV[해외 판매명: 인스터]의 글로벌 출시, 전기차 전용 브랜드 아이오닉의 라인업 확대, 하이브리드 기술 개발 및 제품군 확대 등을 통해 친환경차 판매 확대에 주력하고 SUV와 고부가가치 차종 중심의 상품 믹스 개선을 통해 시장 점유율과 수익성 제고에 힘쓸 것”이라고 말했습니다.

기아는 7월에 글로벌 판매량이 전년 대비 0.2% 증가한 26만 1,334대, 연간 누적 판매량은 전년 대비 1.1% 감소한 181만 6,000대 이상을 기록했습니다. 기아가 발표한 글로벌 판매에는 국내와 해외 판매 외에 지난달 600대(전년 대비 45.6% 증가), 올해 누적 2,655대(전년 대비 12.3% 감소)의 판매량을 기록한 특수목적차량(SPV)도 포함되었다는 점에 주목할 필요가 있습니다. 스포티지의 7월 글로벌 판매량이 4만 7,471대를 기록하는 등 스포츠 유틸리티 차량(SUV) 모델이 기아의 판매세를 이끌었습니다. 셀토스와 쏘렌토 SUV는 각각 2만 7,171대, 2만 3,710대 판매되며 강력한 시장 성과를 뒷받침했습니다. 기아의 7월 내수 판매대수는 전년 동기 대비 3% 감소한 4만 6,010대를 기록했습니다. 기아는 쏘렌토가 7,596대로 국내 시장에서 승용차 판매를 주도했다고 언급했습니다. 기아의 차종별 판매량은 레이 4,384대, K5 2,702대, K3 1,373대 등 총 1만 1,150대의 승용차 판매량을 기록했습니다. 기아의 지난달 RV 판매대수는 카니발 7,050대, 스포티지 6,235대, 카니발 5,489대 등 총 3만 1,260대였습니다. 상용차(버스 포함)의 경우 3,487대가 판매된 봉고Ⅲ를 포함하여 3,600대가 판매되었습니다. 기아는 최근 몇 종의 업데이트 모델을 출시했습니다(한국: 2024년 6월 10일: 기아, 한국 시장에 모닝의 업데이트 모델 출시, 한국: 2024년 6월 5일: 기아, EV3 사전 판매 예약 시작, 공식 판매가 공개, 한국: 2024년 5월 15일: 기아, 한국 시장에 배터리 용량이 증가한 EV6의 업데이트 모델 출시 참조). 기아의 연간 누적 판매량은 전년 대비 5.4% 감소한 32만 1,250대였습니다. 기아의 지난달 해외 판매량은 전년 동기 대비 0.9% 증가한 21만 4,724대, 연간 누계로는 전년 대비 0.1% 감소한 149만 2,000대를 기록했습니다. 스포티지 SUV는 4만 1,236대의 판매량으로 해외 시장에서 기아의 모멘텀을 주도했습니다. 그 뒤를 이어 셀토스가 2만 1,682대, K3가 1만 9,183대 판매되었습니다. 기아 관계자는 “남은 하반기에도 EV3, K8, 스포티지 등의 상품성 개선 모델을 출시해 신차 효과를 바탕으로 판매를 확대할 계획”이라고 밝혔습니다.

한국지엠은 지난달 생산 설비 유지보수와 임금 및 단체협약(CBA) 교섭에 따른 생산 손실로 인해 글로벌 판매량이 2만 2,564대(전년 동월 대비 44.6% 감소)로 급감했으며, 이로 인해 지난해 동월 대비 내수와 해외 판매량이 모두 감소했습니다. 한국지엠의 지난달 내수 판매량은 전년 동월 대비 46.9% 감소한 2,199대를 기록했습니다. 쉐보레 트랙스 크로스오버가 1,606대(전년 동월 대비 42.8% 감소)의 판매량으로 판매세를 이끌었고, 트레일블레이저가 350대(전년 동월 대비 49.6% 감소)의 판매량으로 그 뒤를 이었습니다. 한국지엠의 해외 판매량은 전년 대비 44.3% 증가한 2만 365대였습니다. 쉐보레 트랙스 크로스오버와 쉐보레 트레일블레이저(파생 모델 포함)의 수출량은 올해 상반기 미국 소형 SUV 시장에서 42.4%의 점유율을 기록했습니다. 최근 한국지엠은 포스코 퓨처엠과의 협력을 통해 캐딜락 리릭 EV를 출시하는 등 자동차 제조사로서의 입지를 다지고 있습니다(한국: 2024년 6월 27일: GM, 캐딜락 리릭 EV 한국 시장 출시 참조). 이에 앞서 쉐보레는 지난 3월 다이내믹 레드라인 트림을 추가하고 온스타(OnStar) 글로벌 커넥티비티 서비스를 탑재하는 등 제품군을 강화하는 2025년형 트랙스 크로스오버를 출시했습니다. 연간 누적으로, 한국지엠의 연간 글로벌 판매대수는 내수 시장 1만 5,656대(전년 동기 대비 32.3% 감소), 해외 시장 27만 6,330대(전년 동기 대비 19.2% 증가) 등 총 29만 1,986대(전년 동기 대비 14.5% 증가)를 기록했습니다.

르노코리아의 7월 글로벌 판매량은 해외 시장에서의 판매량 반등에 힘입어 전년 동기 대비 12.7% 증가한 5,447대를 기록했습니다. 지난달 내수 시장 판매량은 전년 동월 대비 13.8% 감소한 1,469대였지만, 해외 시장에서는 전년 동월 대비 27.4% 증가한 3,987대가 판매되었습니다. 최근 르노코리아는 올 뉴 그랑 콜레오스의 출시를 앞두고 기존 모델인 아르카나와 QM6의 프로모션을 진행했습니다(한국: 2024년 7월 1일: 부산 국제 모빌리티 쇼 2024: 르노코리아, 하이브리드 SUV 그랑 콜레오스 공개 참조). 르노코리아는 판매세의 회복을 위해 르노코리아모터스에서 르노코리아로 사명을 변경하고 태풍 모양의 로고에서 그룹의 공식 다이아몬드 로고로 변경하는 등 브랜드 전략을 개편하고 있습니다. 또한 르노코리아는 부산 공장에 대한 대규모 투자도 계획 중에 있습니다(한국: 2024년 4월 3일: 르노코리아, 판매 부진 타개 방안으로 브랜드 전략 개편 및 한국: 2024년 3월 19일: 르노코리아, 하이브리드 및 전기차 부산 공장의 업그레이드에 최대 11억 달러 투자 참조). 연간 누적으로, 르노코리아의 글로벌 판매대수는 국내 시장 1만 2,542대(전년 대비 10.3% 감소) 및 해외 시장 3만 5,038대(전년 대비 37% 감소) 등 총 4만 7,580대(전년 대비 31.7% 감소)를 기록했습니다.

KG모빌리티의 7월 글로벌 자동차 판매량은 전기차에 대한 글로벌 시장 수요 둔화에 따른 수출 물량 감소로 전년 동월 대비 23.4% 감소한 8,313대를 기록했습니다. KG모빌리티의 지난달 내수 판매는 최근 출시한 미니밴 버전의 신형 토러스 EVX SUV에 힘입어 전년 동월 대비 4.8% 증가한 4,237대를 기록했습니다. 해외 판매량은 유럽 및 중동 시장에서 전기차의 출하량 감소로 인해 전년 대비 40% 감소한 4,076대였습니다. 연간 누적으로, KG모빌리티의 글로벌 판매량은 내수 판매 2만 8,215대(전년 대비 34.4% 감소), 해외 판매 3만 6,663대(전년 대비 11.8% 증가) 등 전년 대비 14.4% 감소한 6만 4,878대를 기록했습니다. KG모빌리티 관계자는 “전 세계적인 전기차 수요 둔화에 따른 수출 감소 영향으로 전년 대비 판매가 감소”했다며 “내수는 여러 상품성 개선 모델의 출시와 고객 니즈에 대한 적극적인 대응을 통해 판매 회복세를 보이고 있습니다. 특히 사전계약을 시작한 액티언이 시장에서 호평을 받고 있습니다. 차별화된 마케팅 전략과 시장 대응으로 신차의 출시를 준비해 하반기 판매 확대에 최선을 다할 것"이라고 말했습니다.

전망 및 시사점

7월 국내 자동차 제조사들의 글로벌 총 판매량은 내수 시장 감소와 해외 판매량 감소의 영향으로 전년 동월 대비 3.7% 감소했습니다. 내수 시장은 지난달에도 부진한 모습을 보이며 연간 누적으로 전년 동기 대비 11% 감소했습니다. 수요 부진, 설 연휴로 인한 영업일수 감소, EV 보조금 발표 지연, 임금 및 단체협약(CBA) 교섭 등의 요인이 연간 누계로 전년 동기 대비 내수 자동차 판매량에 영향을 미쳤습니다.

업계 선두를 달리고 있는 현대자동차는 지난달 국내 시장에서 아산공장 전기차 시설의 건설과 울산 3공장의 라인 정비 작업으로 인해 그랜저, 아반떼 등 일부 차종의 생산이 중단되면서 연간 누계 판매량이 감소했다고 밝혔습니다. 현대자동차는 올해 남은 기간 동안 초소형 SUV '올뉴 인스터(국내명은 캐스퍼 일렉트릭)'를 추가해 전기차 제품군을 강화할 예정입니다. 이 모델은 6월에 열인 2024 부산 국제 모빌리티 쇼에서 세계 최초로 공개되었습니다(한국): 2024년 6월 27일: 부산 국제 모빌리티 쇼 2024: 현대-기아, 순수 전기차 인스터, 위장막으로 가려진 타스만 픽업 공개 참조). 한편, 기아는 2024년 하반기에 신형 순수 전기차 EV3를 출시하여 판매 모멘텀을 이어갈 예정입니다. 올해 초 현대자동차그룹은 국내 초급속 E-pit EV 충전기를 현재 54개소 286기에서 2025년까지 500기로 2배 확장할 것이라는 계획을 밝힌 바 있습니다(한국: 2024년 3월 26일: 현대자동차, 2025년까지 한국 내 E-pit 초급속 충전기 2배로 확대 참조).

S&P Global Mobility의 전망에 따르면, 한국 경제는 단기적으로 어려운 환경에 직면하고 있습니다. 하지만 외부 수요와 제조업 활동 등으로 인해 산업 생산과 모멘텀이 점진적으로 개선되고 있으며, 핵심 기술 부문의 출하량이 증가하면서 성장세를 이어가고 있습니다. 2023년 한국의 신차 판매량은 공급망 해결 노력에 힘입어 전년 대비 2.7% 증가한 173만 대를 기록했습니다. 제한적인 재무 여건, 해외 수요 감소, 글로벌 전자 산업 침체에도 불구하고 상반기의 판매 호조가 2023년의 증가세를 견인했습니다. 그러나 S&P Global Mobility의 연구 및 분석 부국장 요시아키 카와노(Yoshiaki Kawano)는 이러한 요소들이 거시 경제 환경을 압박함으로써 가격과 금리 상승으로 인해 소비자들의 구매력에 영향을 미칠 수 있다고 말했습니다. 2024년 한국 내수 시장은 기술 부문의 일부 개선 조짐이 긍정적인 요소로 작용했지만, 고물가 추세의 지속과 소비 심리에 미치는 영향으로 인해 판매량이 전년 대비 2.9% 증가한 약 165만 대에 불과할 것으로 예상되는 등 둔화되고 어려운 한 해가 될 것으로 전망됩니다.

7월 중국 신차 판매 계약, 승용차 소매 시장에서 NEV의 점유율 50%를 돌파

2024년 8월 9일 -

중국 자동차제조협회(CAAM)의 데이터에 따르면, 7월 중국 본토의 신차 판매량은 전년 대비 5.2% 감소한 226만 2,000대를 기록한 것으로 나타났습니다. 이 데이터에는 승용차 및 상용차 판매를 포함한 자동차 제조사들의 도매 물량이 포함됩니다. 7월 내수 시장의 신차 판매량은 전년 동월 대비 10.1% 감소한 179만 3,000대, 신차 수출량은 전년 동월 대비 19.6% 증가한 46만 9,000대를 기록했습니다. 중국 본토의 1월~7월 누계 신차 판매량은 전년 대비 4.4% 증가한 1,631만 대를 기록했습니다. 전체 판매량 중 내수 판매량은 전년 동기 대비 0.3% 감소한 1,304만 8,000대, 수출량은 전년 동기 대비 28.8% 증가한 326만 2,000대였습니다.

7월 승용차(PV) 판매량은 전년 동월 대비 5.1% 감소한 199만 4,000대, 연간 누적 PV 판매량은 전년 동기 대비 4.5% 증가한 1,397만 4,000대였습니다. 7월의 내수 PV 판매량은 전년 동월 대비 10.1% 감소한 159만 5,000대, PV 수출량은 전년 동월 대비 22.4% 증가한 39만 9,000대였습니다. 연간 누계로 PV 수출량은 전년 동기 대비 30% 증가한 273만 8,000대를 기록한 반면, 내수 PV 판매량은 전년 동기 대비 0.2% 감소한 1,123만 5,000대였습니다.

7월의 신에너지 차량(NEV) 판매량은 전년 동월 대비 27% 증가한 99만 1,000대를 기록했습니다. NEV 판매량에는 주행거리 연장형 전기차(REEV)를 포함한 배터리 전기차(BEV)와 플러그인 하이브리드 전기차(PHEV)가 포함되었습니다. 7월 전체 신차 판매량 중 NEV의 판매 비중은 43.9%였습니다. 7월의 BEV 및 PHEV 판매량은 모두 전년 동월 대비 증가세를 나타냈습니다. BEV 판매량은 전년 동월 대비 2.6% 증가한 55만 1,000대, PHEV 판매량은 전년 동월 대비 80.7% 급증한 43만 8,000대를 기록했습니다. 연간 누계로 중국 본토의 NEV 판매량은 전년 동기 대비 31% 증가한 593만 4,000대를 기록하며 전체 차량 판매량 중 36.4%의 점유율을 보였습니다.

7월 중국 본토 PV 시장에서 국내 브랜드는 총 66.4%의 점유율로 계속해서 가장 높은 점유율을 차지했습니다. 연간 누계로 국내 브랜드의 PV 시장 점유율은 62.6%였습니다. 연간 누계로 독일과 일본 브랜드가 각각 15.8%와 11.7%의 시장 점유율을 기록했으며, 미국 브랜드가 6.9%의 시장 점유율로 그 뒤를 이었습니다.

자동차 제조사의 소매 판매량을 추적하는 중국 승용차 협회(CPCA)가 발표한 별도의 데이터에 따르면, 7월 PV 판매량은 전년 동월 대비 2.8% 감소한 것으로 나타났습니다. 하지만 NEV 판매량은 7월 PV 소매 판매량의 절반 이상을 차지하며 시장의 새로운 성과를 달성했습니다. 7월 내연기관(ICE) 차량의 소매 판매량은 전년 동월 대비 26% 감소한 84만 대를 기록한 반면, NEV 판매량은 전년 동월 대비 36.9% 증가한 87만 8,000대를 기록했습니다. 7월 승용차 소매 판매대수는 BYD가 31만 2,000대를 판매하며 선두를 차지했습니다. 7월 판매 순위에서는 BYD에 이어 지리 자동차(11만 8,000대), FAW 폭스바겐(11만 4,000대), 체리 자동차(9만 8,000대), SAIC 폭스바겐(8만 8,000대)이 그 뒤를 이었습니다. 두 곳의 폭스바겐 합작사는 7월에 전년 동월 대비 두 자릿수의 판매 감소율을 기록한 반면, 나머지 3곳 중국 자동차 제조사의 판매량은 7월 동안 확장세를 보였습니다.

자동차 수출

7월 중국의 신차 수출량은 전년 동월 대비 19.6% 증가한 46만 9,000대를 기록했습니다. 2024년 1~7월의 수출량은 전년 동기 대비 28.8% 증가한 362만 6,000대였습니다. 승용차는 여전히 중국 수출 성장의 주요 동력으로 유지되고 있습니다. 7월 PV 수출은 전년 동월 대비 22.4% 증가하여 연간 누적 수출량은 전년 대비 30% 증가한 273만 8,000대를 기록했습니다. 7월 파워트레인 유형별 자료를 살펴보면, ICE 차량 수출이 전년 동월 대비 25.7% 증가한 36만 6,000대였으며, NEV 수출은 전년 동월 대비 2.2% 증가한 10만 3,000대였습니다. 연간 누계로 보면 ICE 수출량은 전년 대비 34.6% 증가한 255만 4,000대였고, NEV 수출량은 전년 대비 11.4% 증가한 70만 8,000대였습니다.

전망 및 시사점

7월 중국 승용차 판매는 내수 둔화가 시장 확대에 지속적으로 부담을 주면서 감소세를 나타냈습니다. 수요에 따라 생산량을 맞추려는 자동차 제조사들의 노력으로 7월의 자동차 생산량도 감소했습니다. 7월 자동차 생산량에는 공장 점검과 여름철 폭염에 대응하기 위한 자동차 제조사들의 생산 중단 계획도 일부 영향을 미쳤습니다. 소매 판매량의 측면에서, 7월 승용차 시장에서 NEV의 판매량은 지속적으로 기존 기록을 갱신하며 처음으로 ICE 차량의 판매량을 넘어섰습니다. 시장에서 전동화로의 전환이 가속화되면서 소비자들의 구매 선택에 추가적으로 영향을 미쳐 신차 구매자들이 중국 브랜드로 견인되고 있습니다.

지난 몇 달 동안 글로벌 자동차 제조사의 중국 사업을 대표하는 합작 자동차업체들의 노력이 헤드라인을 장식했습니다. 혼다는 판매 감소에 대응하기 위해 중국 내 ICE 차량의 일부 제품군을 중단할 예정입니다. 혼다의 중국 내 ICE 차량 생산용량은 이번 조정으로 인해 연간 49만 대가 감소할 것으로 예상됩니다. 2024년 상반기 일본 자동차 제조사들은 중국 소매 승용 NEV 시장에서 점유율이 1%에 불과해, 독일과 미국 업체에 비해 경쟁력 있는 전기 모델을 시장에 출시하지 못하고 있습니다. 전통적인 자동차 제조사들도 소비자에게 다가가기 위해 새로운 판매 방식에 적응해야 하는 과제에 직면해 있습니다. 중국 자동차 제조사가 새로 출시한 여러 브랜드는 하이브리드 유통 모델을 도입하여 소비자 다이렉트 매장뿐만 아니라 대리점에서도 자동차를 판매하고 있습니다. CPCA에 따르면, 7월 시장 리포트에서 새로운 판매 방식을 도입하려는 전기차 브랜드들의 노력이 전형적인 비수기인 7월과 8월에 차량 판매를 강화하는 데 도움이 된 것으로 나타났습니다.

S&P Global Mobility는 2024년 중국 본토에서 승용차 및 경상용차를 포함한 경차 판매량이 전년 대비 3.6% 증가한 2,636만 대에 달할 것으로 전망합니다. 중국 본토의 경차 판매량은 2025년 전년 대비 3.9% 성장한 2,740만 대를 기록할 것으로 예상됩니다. S&P Global Mobility는 2024년 동안 중국 본토 승용차 시장에서 NEV의 보급률은 46%에 달할 것으로 예상합니다.

한국의 상반기 자동차 수출, 전년 동기 대비 2.4% 감소한 370억 달러 기록

2024년 7월 22일 -

산업통상자원부(MOTIE)의 보도자료와 연합뉴스, 신화통신의 보도에 따르면, 2024년 상반기 한국의 자동차 수출이 사상 최고치를 기록한 것으로 나타났습니다. 전체 자동차 출하액은 미화 370억 달러였으며, 이는 전년 동기 대비 3.8% 증가한 수치입니다. 자동차 출하 대수도 전년 동기 대비 3.2% 증가한 총 146만 대를 기록했습니다. 그러나 6월의 자동차 수출액은 영업일수 감소로 인해 전년 동기 대비 0.4% 소폭 감소한 미화 62억 달러를 기록했습니다. 6월의 총 차량 수출 대수는 총 25만 2,360대로 전년 동월 대비 5% 증가했습니다. 수출 지역을 기준으로 살펴보면 미국 수출의 경우 전년 동월 대비 26% 증가한 미화 217억 달러를 기록했지만, 유럽 수출의 경우 독일과 북유럽의 전기차 수요 약세로 인해 전년 동월 대비 22.7% 감소한 미화 67억 달러에 그쳤습니다. 아시아와 중동 국가로의 자동차 수출도 감소했습니다. 또한 상반기의 생산대수는 220만 대(전년 동기 대비 2.4% 감소)로 집계되었으며, 6월에는 353,577대(전년 동월 대비 4.5% 감소)를 기록했습니다.

의미: 한국의 월별 자동차 수출량은 설 연휴로 인해 조업일수가 감소했던 2월을 제외하고 2023년 11월 이후 미화 60억 달러를 돌파하며 지속적인 상승세를 보이고 있습니다. 한국 정부는 올해 자동차 및 자동차 부품 수출 목표를 미화 1,000억 달러로 설정하고 수출업체를 지원하기 위해 힘쓰고 있습니다. 한국의 자동차 수출 증가는 특히 HEV(하이브리드 전기차) 등 친환경 차량에 대한 높은 수요가 포함된 다양한 요인에 기인한 것으로 분석됩니다. 5월에는 월간 자동차 수출액이 미화 65억 달러로 역대 5월 수출액 중 최고치를 기록했으며, 4월에는 미화 68억 달러로 역대 최고 월간 수출액을 기록하며 2023년 11월의 종전 최고 기록인 미화 65억 달러를 넘어섰습니다(한국: 2024년 5월 10일:한국의 4월 자동차 생산량 및 수출량 반등 참조).

인도 자동차 부품 산업의 2023/24 회계연도 매출액, 전년 대비 9.8% 증가한 742억 달러 기록

2024년 7월 26일 |

ACMA, 어려운 글로벌 상황 속에서도 내수 시장 수요와 수출 증가에 힘입어 9.8%의 매출 성장 발표

ACMA(인도 자동차부품제조협회)는 2024년 3월 31일 마감된 2023/24 회계연도의 산업 성과 검토 결과를 발표했습니다. 900개 이상의 자동차 부품 공급업체를 대표하는 ACMA에 따르면, 업계 전체의 매출액은 전년 대비 9.8% 증가한 6조 1,000억 루피(미화 약 742억 달러)를 기록했습니다.

인도 국내 시장에서 OEM 업체를 대상으로 한 부품 공급은 8.9% 증가하여 총 5조 1,800억 루피를 기록했습니다. 수출은 전년 대비 5.5% 증가한 미화 212억 달러를 기록했으며, 수입은 3% 증가한 미화 209억 달러를 기록하여 3억 달러의 무역 흑자를 달성했습니다.

ACMA의 슈라다 수리 마르와(Shradha Suri Marwa) 회장은 자동차 부품 부문에서의 성장은 자동차 생산량 증가뿐만 아니라 부가가치의 증가가 크게 기여했다고 강조했습니다. 그녀는 지정학적 문제와 물류 비용 증가에도 불구하고 자동차 부품 수출이 증가하여 2024 회계연도에 역성장을 기록한 인도의 총 상품 수출을 초과하는 성과를 거뒀다고 언급했습니다. 이러한 무역 흑자는 업계 내에서 현지화에 더욱 집중한 것이 크게 기여했습니다.

마르와 회장은 2024 회계연도까지 대부분의 자동차 산업 부문에서 팬데믹 이전 수준의 실적을 회복할 것이라고 언급했습니다. 그러나 그녀는 2025 회계연도 1분기에는 높은 기저 효과, 악천후, 선거 등의 영향으로 자동차 판매량이 다소 둔화될 것으로 예상했습니다.

마르와 회장은 "자동차 산업의 지속적인 성장 덕분에 대부분 부문에서 FY24에는 팬데믹 이전 수준의 실적을 달성했지만, FY25 1분기에는 악천후와 선거로 인한 높은 기저를 감안할 때 특히 PV 및 CV 부문의 차량 판매량이 다소 둔화될 것입니다. 강력한 거시 경제 지표와 우호적인 정부 정책, 인도의 GDP 성장이 7%를 초과할 것으로 예상되는 만큼, 자동차 부품 산업은 FY25에도 양호한 실적을 이어갈 것으로 기대하고 있습니다."라고 말했습니다.

중국 내 승용차 소매 판매, 5월에 감소할 것으로 예상 - CPCA 추정

2024년 5월 31일 -

중국 승용차 협회(CPCA)가 발표한 데이터에 따르면, 5월 26일까지 중국 본토의 승용차 소매 판매대수는 전년 동기 대비 6% 감소한 것으로 나타났습니다. 5월 1일~26일 사이 총 120만 8,000대의 PV가 판매되었으며, 이는 전월 대비 2% 감소한 수치입니다. CPCA의 도매 수치에 따르면, 5월 26일까지 시장에서의 판매대수는 전년 대비 5% 감소한 125만 3,000대였습니다. 전월 대비 PV 도매량은 16% 감소했습니다. 5월 26일까지 중국 본토의 신에너지 차량(NEV) 판매량은 전년 대비 27% 증가한 57만 4,000대를 기록했습니다. 중국 승용차 협회는 승용차 시장의 소매 판매대수가 전년 대비 5.3% 감소하고 전월 대비 7.5% 증가한 165만 대를 기록할 것으로 전망합니다.

의미: 중국 본토의 소매 PV 판매대수는 NEV로의 시장 전환으로 인해 내연기관(ICE) 차량의 수요가 지속적으로 압박을 받음에 따라 5월에는 감소세를 나타낼 예상됩니다. 지난 해 ICE 차량 판매대수는 대폭 할인 혜택이 큰 몫을 차지했기 때문에 대부분의 글로벌 자동차 제조사가 추가적으로 가격을 인하할 여지는 제한적입니다. 하지만 CPCA에 따르면, 5월 소매 판매대수는 77만 대로 사상 최대치를 기록할 것으로 예상되는 등 NEV 시장에서의 가격 인하와 인센티브는 여전히 판매에 영향을 미치고 있습니다. 전체 PV 판매대수에서 NEV가 차지하는 비중은 4월에는 44.1%였지만, 5월에는 46.6%로 증가할 것으로 예상됩니다.

필리핀 4월 신차 판매대수, 전년 대비 21.8% 증가

2024년 5월 29일 -

필리핀의 4월 자동차 판매량은 전년 동월 대비 21.8% 증가한 3만 7,314대를 기록했다고 필리핀 자동차 제조사 협회(CAMPI)와 트럭 제조사 협회(TMA)의 공동 발표를 인용하여 GMA 통합 뉴스가 보도했습니다. 판매된 차종을 세부적으로 살펴보면, 승용차 10,069대, 상용차 27,272대, 아시아 유틸리티 차량 6,816대, 경상용차 19,561대, 소형 트럭 및 버스 491대, 중형 트럭 및 버스 355대, 대형 트럭 및 버스 49대였습니다. 브랜드별로는 도요타 자동차 필리핀이 46%의 시장 점유율로 1위를 차지했습니다. 그 뒤를 이어 미쓰비시 자동차 필리핀이 18.94%, 포드 그룹 필리핀이 6.59%, 닛산 필리핀이 6.38%, 스즈키 필리핀이 4.16%의 순이었습니다.

의미: 최근의 판매 증가는 소비자 및 기업의 긍정적인 신뢰와 안정적인 자동차 금융 등의 요인에 기인합니다. 1월~4월 사이의 판매대수는 14만 6,920대(전년 대비 14.4% 증가)였습니다. 올해 연간 판매량은 전년 대비 9% 증가한 46만 8,000대로 예상되며, 예정된 필리핀 국제 모터쇼의 효과로 인해 50만 대에 도달할 수도 있습니다. 로멜 구티에레즈(Rommel Gutierrez) CAMPI 회장은 전기차에 대한 관세 면제가 확대됨에 따라 향후 몇 달 동안 판매가 증가할 것으로 전망했습니다. 행정명령 12가 개정됨에 따라 이제 하이브리드 전기차(HEV)와 플러그인 전기차도 관세 면제 대상에 포함됩니다. 구티에레즈는 "CAMPI는 EO12의 영향으로 올해 전기차 판매 비중이 향상될 것으로 전망하고 있습니다. 2023년 전기차 판매량은 전체 판매량의 2.5%에 불과할 것입니다."이라고 말했습니다. S&P Global Mobility의 경차 데이터에 따르면, 2024년 필리핀의 판매대수는 전년 대비 6.5% 증가한 45만 9,000대 이상을 기록할 것으로 전망됩니다.

기아, 전년 동기 대비 순이익 32.5%, 매출 10.6% 증가한 2024년 1분기 실적 발표

2024년 4월 26일

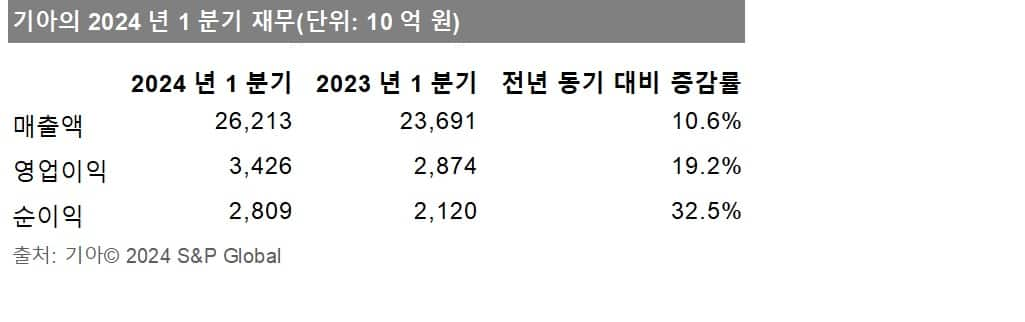

기아는 보도자료에서 2024년 1분기 재무 실적을 발표했습니다. 기아는 이 기간 동안 순이익이 2023년 동기의 2조 1,200억 원에서 2조 8,100억 원으로 급증했다고 밝혔습니다. 이는 전년 동기 대비 32.5% 증가한 수치입니다. 같은 기간 동안 영업이익은 전년 동기 대비 19.2% 증가한 3조 4,300억 원을 기록하며 사상 최대 분기 영업이익을 달성했습니다. 이에 따라 영업이익률도 13.1%로 증가하여 종전 최고 기록인 2023년 2분기의 13.0%를 경신하며 역대 최대 분기 영업이익률을 기록했습니다. 1분기 영업이익에 기여한 요인으로는 가격 인상 이익 1,140억 원, 물량 증가로 인한 이익 420억 원, 통합 개선 이익 2,560억 원, 자재 원가 하락에 따른 원가 절감 4,650억 원, 우호적인 환율 효과 3,080억 원 등이었습니다. 이러한 이익은 인센티브 확대로 인한 2,850억원, 기타 비용 증가로 인한 3,490억원 등 총 6,340억원의 비용 증가를 상쇄했습니다.

기아의 분기 매출액은 전년 동기 대비 10.6% 증가한 총 26조 2,100억 원을 기록했습니다. 이러한 매출 증가에는 차량 평균판매단가(ASP) 상승, 고부가가치 레저용 차량(RV) 및 하이브리드 전기차(HEV) 모델의 판매 증가, 우호적인 환율 요인이 기여했습니다. 기아의 한국 사업부는 분기 총매출 중 18.2%를 차지했으며, 북미와 유럽 사업부는 각각 42.2%와 23.9%를 차지했습니다. 기아의 인도 사업부는 총매출 중 4.6%를 차지했으며, 기타 해외 사업부는 해당 기간 동안 총매출 중 11.2%를 차지했습니다. 기아의 매출원가율(매출액 대비 매출 비중)은 76.2%로, 2023년 같은 기간의 77.3%에서 감소세를 나타냈습니다. 기아의 판매관리비(SG&A)도 역시 매출액 대비 10.7%로 소폭(0.1%p) 상승했습니다. 이는 주로 연구 개발 비용이 소폭 증가한 원인이었습니다.

기아의 1분기 전 세계 자동차 판매대수(소매 기준)는 전년 동기 대비 1.2% 감소한 약 72만 9,000대를 기록했습니다. 이 중 한국 판매대수는 전년 대비 2.9% 감소한 13만 8,000대를 차지했습니다. 최대 시장인 미국에서의 판매대수는 전년 대비 2.5% 감소한 18만 대였으며, 서유럽이 14만 3,000대(전년 대비 3.6% 감소)로 그 뒤를 이었습니다. 같은 기간 동안 기아의 중국 판매대수는 전년 동기 대비 10.3% 증가한 2만 대를 기록한 반면, 인도에서의 판매대수는 전년 동기 대비 12.5% 감소한 6만 5,000대를 기록했습니다. 또한 2024년 1분기 중 하이브리드, 플러그인 하이브리드 전기차(PHEV), 완전 전기차 모델이 포함된 전동화 차량의 전 세계 소매 판매대수는 전년 동기 대비 18.1% 증가한 15만 7,355대를 기록했습니다. 이러한 전동화 모델은 분기 동안 기아 전체 판매량 중 21.6%를 차지했으며, 이는 전년 동기 대비 3.5%p 증가한 수치입니다. 이러한 급증세는 주로 자가 충전형 하이브리드 차량에 대한 높은 수요로 인한 것으로, 이러한 차량의 경우 전년 동기 대비 30.7% 증가한 9만 3,424대의 판매대수를 기록했습니다. 하지만 플러그인 하이브리드의 차량 판매대수는 2만 21대를 기록하며 전년 대비 5.0% 감소했습니다. 기아의 전기차(EV) 판매대수는 전년 대비 7.9% 증가한 4만 3,910대였습니다. 한국에서는 전동화 모델이 전체 분기 차량 판매대수의 41.2%를 차지했습니다. 같은 기간 동안 전동화 모델의 판매 비중은 서유럽의 경우 40.9%, 미국의 경우 15.8%였습니다.

기아의 1분기 전 세계 도매 기준(공장에서 딜러사로 출하) 판매대수는 전년 동기 대비 1.0% 소폭 감소한 76만 8,000대를 기록했습니다. 이 기간 국내 도매 판매대수는 한시적 차량 구매 세제 혜택 종료로 인한 소비자의 관심 약화, 전기차 판매 감소 등의 영향으로 전년 동기 대비 2.9% 감소한 13만 8,000대였습니다. 북미 공장 판매대수는 미국 20만 5,000대(전년 동기 대비 2.5% 증가)를 포함해 전년 동기 대비 3.6% 증가한 25만 5,000대를 기록했습니다. 유럽 공장 판매대수는 서유럽 14만 6,000대(전년 동기 대비 0.9% 증가)를 포함해 전년 동기 대비 2.5% 증가한 15만 6,000대를 기록했습니다. 기아의 인도 시장 출하대수는 전년 동기 대비 12.5% 감소한 6만 5,000대였지만, 중국의 경우 전년 동기 대비 10.3% 증가한 2만 대를 기록했습니다. 러시아 및 독립국가연합(CIS) 시장에서의 판매대수는 전년 동기 대비 12.8% 증가한 1만 2,000대, 아시아 태평양 지역의 경우 전년 동기 대비 2.8% 증가한 3만 8,000대였습니다. 중동 및 아프리카(MEA)와 라틴 아메리카 시장에서는 각각 전년 동기 대비 18.5%(4만 8,000대), 0.9%(2만 8,000대) 감소세를 기록했습니다. 일부 신흥 시장에서는 지정학적 리스크가 판매 감소로 이어졌지만, 북미, 유럽, 중국 등 주요 지역에서의 견고한 수요에 힘입어 한국 외 지역에서의 판매는 성장세를 이어갔습니다.

전망 및 시사점

기아의 1분기 수익성과 매출은 안정적인 원자재 원가와 우호적인 환율, 고부가가치 모델 중심의 제품 믹스 개선이 주요 요인으로 작용했습니다. 기아는 사상 최대 분기 영업이익을 달성했으며, 같은 기간 동안 매출도 두 자릿수 증가율을 기록했습니다. 이러한 요인들은 기아의 전기차 도입 단계 조정과 내연기관(ICE) 및 HEV 모델의 일시적인 공급 부족으로 인한 1분기의 차량 판매 소폭 하락을 상쇄했습니다.

기아는 올해 남은 기간 동안 지정학적 리스크, 금리 상승, 인플레이션 등으로 인해 글로벌 시장의 예측 불가능성이 지속될 것으로 전망하고 있습니다. 기아는 경쟁 심화와 전기차 보급 확대를 중심으로 진화 중인 자동차 시장을 면밀히 주시하고 있습니다. 기아는 시장 수요를 충족하는 탄력적인 생산 운영을 통해 재고 균형을 유지하는 동시에 수익성과 고객 가치 중심의 사업 활동을 진행할 예정입니다. 한국의 경우, 기아는 쏘렌토, 스포티지 스포츠유틸리티차량(SUV), 카니발 다목적차량(MPV) 등 하이브리드 모델을 중심으로 판매를 확대하고 하반기에는 완전 전기차 EV3 및 EV6 PE 모델을 투입하여 판매 성장세를 이어가는 것을 목표로 하고 있습니다. 미국의 경우, 기아는 수요에 기반한 생산 운영을 통해 적정 인센티브 수준을 유지하는 한편, 카니발 하이브리드 MPV 및 K4 컴팩트형 세단 등 고부가가치 신차를 앞세워 수익성을 제고한다는 전략입니다. 유럽의 경우, 기아는 전기차를 중심으로 판매를 확대하고, EV3의 출시를 통해 전기차 라인업을 확대하여 최고의 전기차 브랜드라는 명성을 강화할 계획입니다. 이러한 전략을 통해 기아는 2023년 대비 3.6% 증가한 320만 대의 2024년 전 세계 판매량을 목표로 하고 있습니다. 기아차는 최근 '2024 CEO 투자자 행사'에서 전기차, 하이브리드 전기차 및 목적기반차량(PBV)을 통해 글로벌 전동화 시대를 선도하기 위한 전략 계획을 공개했습니다(한국: 2024년 4월 8일:기아, 2028년까지 미래 모빌리티에 38조 원을 투자하는 2030 사업 전략 재확인 참조).

기아는 올해 초에 설정한 매출 및 재무 목표를 변경하지 않았습니다(한국: 2024년 1월 25일:기아자동차, 전년 대비 62.3% 증가한 미화 66억 달러의 2023년 매출 및 순이익 발표 참조). 기아의 2024년 목표는 320만 대의 글로벌 도매 판매, 314만 대의 소매 판매, 3.8%의 시장 점유율 달성입니다. 기아는 EV3 및 K4 세단 등 신차 2종과 EV6, K8 세단, 스포티지 SUV 등 상품성 개선 모델 3종을 출시할 예정입니다. 또한 2종의 파생 모델 K3 5도어 및 EV6 GT도 준비 중입니다. EV3의 출시는 전기차의 대중화에 기여하고 멕시코에서 생산되는 K4 세단의 출시는 전 세계적인 판매 모멘텀을 견인할 것입니다. 기아의 2024년 재무 목표는 매출 101조 원, 영업이익 12조 원, 영업이익률 11.9%입니다. 중장기적인 목표는 하이브리드 전기차, 내연기관 차량, 전기차의 안정적인 수익과 원가 경쟁력을 확보해 10% 이상의 지속 가능한 영업이익률을 달성하는 것입니다.

KG모빌리티, 미화 3,900만 달러의 1분기 순이익 발표

2024년 4월 23일

KG모빌리티는 한국증권거래소에 제출한 공시를 통해 1조 1,800억 원의 매출을 기록한 2024년 1분기 실적을 발표했습니다. 이는 전년 동기 대비 7.7% 감소한 수치입니다. 1분기 영업이익은 전년 동기 대비 60.6% 증가한 151억 원이고 당기순이익은 전년 동기 대비 226.7% 급증한 539억 원을 기록했습니다. 영업이익과 당기순이익 증가에는 전년 동기 대비 39.2% 증가한 1만 7,114대를 기록한 수출 증가가 기여했습니다. KG모빌리티는 올해 1분기 수출은 2014년 1분기(1만 9,874대) 이후 10년 만의 최고치라고 밝혔습니다. 판매대수와 관련하여 KG모빌리티는 내수 판매 1만 2,212대(전년 동기 대비 46.5% 감소)를 포함해 2만 9,326대를 판매했다고 매일경제가 보도했습니다.

의미: KG모빌리티는 2023년 1분기에 7년 만에 처음으로 흑자를 기록했으며, 이번 2024년 1분기 흑자는 2년 연속 흑자를 달성한 것입니다. 2023년 1분기에 KG모빌리티는 94억 원의 영업이익과 165억 원의 당기순이익을 기록했습니다(한국: 2023년 5월 3일:KG모빌리티, 미화 1,230만 달러의 1분기 당기순이익 달성 참조). KG모빌리티는 2024년 1분기에는 수출 물량 증가, 생산성 증가, 내부 경영 개선을 통한 비용 절감, 토레스 EVX 판매에 따른 CO₂ 과징금 환입, 선제적 권리 평가 이익 등이 실적 개선 요인이었다고 언급했습니다.

EU의 3월 승용차 등록대수, 전년 동월 대비 5.2% 감소 - ACEA

2024년 4월 22일

유럽자동차제조협회(Association des Constructeurs Européens d'Automobiles [ACEA])가 발표한 최신 데이터에 따르면, 3월 한 달 동안 EU의 승용차 등록대수는 전년 동기 대비 5.2% 감소했습니다. 3월 동안, EU에 속한 27개 시장의 승용차 출하대수는 전년 동월의 108만 9,000대에서 103만 1,000대로 감소했습니다. 지난달의 감소로 인해 올해 누적 등록대수는 전년 대비 4.4% 증가한 276만 8,000대를 기록했습니다.

아이슬란드, 노르웨이, 스위스가 속한 유럽자유무역연합(EFTA) 지역의 지난달 등록대수는 전년 동월 대비 27.2% 감소한 3만 3,749대를 기록했으며, 노르웨이의 등록대수는 전년 동원 대비 49.7% 감소한 9,750대였습니다. EFTA의 올해 누적 판매대수는 전년 동기 대비 11.1% 감소한 8만 862대를 기록했습니다.

영국의 3월 승용차 등록대수는 전년 동월 대비 10.4% 증가한 31만 7,786대를 기록했습니다. 올해 누적 등록대수는 전년 대비 10.4% 증가한 54만 5,548대였습니다.

EU에 속한 국가 수준으로 살펴보면 지난달 이 지역에 속한 대부분의 주요 시장에서 감소세를 나타냈습니다. 주요 시장인 독일의 3월 등록대수는 전년 동월 대비 6.2% 감소한 26만 3,844대를 기록했습니다. 프랑스는 전년 동월 대비 1.5% 감소한 18만 23대였고, 이탈리아는 전년 동월 대비 3.7% 감소한 16만 1,979대로, 프랑스가 더 높은 등록대수를 기록했습니다. 스페인도 3월 한 달 동안 전년 동월 대비 4.7% 감소한 9만 4,840대를 등록하며 감소세를 나타냈습니다.

나머지 EU 국가의 3월 등록대수는 엇갈렸습니다. 헝가리와 불가리아 등 일부 시장은 두 자릿수 증가율을 기록했지만, 벨기에, 체코, 루마니아, 스웨덴 등은 감소세를 나타냈습니다.

EU의 OEM 수준에서는 3월 대부분의 자동차 제조사의 판매가 둔화되어 한 달 동안 전체 시장이 전반적으로 하락세를 보였습니다. 폭스바겐(VW) 그룹이 가장 높은 판매대수를 기록했으며, EU 내 등록대수는 전년 대비 9.0% 감소한 25만 1,007대를 기록했습니다. 폭스바겐 그룹 브랜드 중 VW 브랜드의 등록대수는 전년 대비 7.6% 감소한 10만 3,239대였습니다. 스코다의 등록대수는 전년 대비 2.0% 감소한 5만 5,352대로 아우디를 제치고 유럽에서 두 번째로 많이 판매된 브랜드가 되었으며, 아우디는 전년 대비 25.6% 감소한 4만 4,750대를 기록했습니다. 세아트는 이전 하위 브랜드였던 쿠프라보다 높은 등록대수를 기록했습니다. 쿠프라의 지난달 등록대수는 전년 동월 대비 1.4% 성장한 1만 6,213대였지만, 세아트의 등록대수는 전년 대비 5.2% 감소한 2만 3,079대였습니다.

OEM 순위에서 2위를 차지한 스텔란티스는 3월에 전년 동월 대비 12.6% 감소한 18만 9,081대의 등록대수를 기록했습니다. 개별 브랜드 실적 중 1위인 푸조 브랜드는 전년 대비 18.1% 감소한 5만 6,395대의 등록대수를 기록했습니다. 시트로엥은 전년 동월 대비 1.7% 소폭 감소한 4만 374대를 기록하여 전년 동월 대비 9.3% 감소한 3만 3,740대를 등록한 피아트보다 높은 수치를 보였습니다. 오펠/복스홀 브랜드 역시 전년 동월 대비 20.9% 감소한 3만 2,529대를 기록했습니다. 지프의 등록대수는 신형 어벤저에 힘입어 전년 동월 대비 0.4% 소폭 감소한 1만 1,719대를 기록했으며, 랜시아의 판매대수는 전년 동월 대비 3.8% 감소한 4,889대였습니다. 알파 로메오의 등록대수도 전년 동월 대비 9.1% 감소한 4,772대를 기록했으며, DS 오토모빌의 등록대수는 전년 동월 대비 22.2% 감소한 4,072대였습니다.

르노 그룹은 전년 동월 대비 2.1% 소폭 하락한 10만 8,201대의 등록대수를 기록하여 경쟁업체에 비해 훨씬 우수한 실적을 보였습니다. 르노 브랜드는 전년 동월 대비 1.2% 감소한 6만 629대를 기록했으며, 다치아 브랜드의 등록대수는 전년 대비 3.6% 감소한 4만 7,219대였습니다. 반면, 알파인 브랜드의 3월 등록대수는 353대로 2023년 3월의 145대에 비해 증가했습니다.

EU 내 기타 OEM의 경우, 도요타 그룹은 전년 대비 18.4% 증가한 7만 9,768대를 기록했습니다. 올해 3월 도요타 브랜드는 전년 대비 17.5% 증가한 7만 5,717대를 기록했으며, 렉서스의 등록대수는 전년 대비 38.2% 증가한 4,051대였습니다. 현대자동차그룹은 현대 브랜드가 전년 동월 대비 6.9% 감소한 3만 8,345대 및 기아 브랜드가 전년 동월 대비 5.0% 감소한 4만 30대를 기록하면서 전년 동월 대비 5.9% 감소한 7만 8,375대를 기록했습니다. 포드도 3월에 전년 동월 대비 23.4% 감소한 3만 451대를 기록하며 감소세를 나타냈습니다. 닛산의 등록대수는 전년 동월 대비 18.7% 증가한 2만 5,477대, 미쓰비시는 전년 동월 대비 216.0% 증가한 1만 1,217대였으며, 스즈키는 전년 동월 대비 21.2% 증가한 1만 8,444대, MG 브랜드를 소유한 상하이 자동차는 9.8% 증가한 1만 2,591대로 소폭의 증가세를 보였습니다.

프리미엄 자동차 제조사 중 BMW 그룹의 지난달 등록대수는 미니의 감소세로 전년 대비 6.7% 감소한 6만 7,713대, 메르세데스-벤츠 그룹은 전년 동월 대비 1.7% 감소한 5만 9,545대를 기록했습니다. 볼보 자동차는 전년 동월 대비 38.8% 증가한 2만 9,678대를 기록했으며, 테슬라는 전년 동월 대비 30.4% 크게 감소한 2만 8,895대를 기록했습니다. JLR의 등록대수도 전년 대비 15.8% 감소한 6,011대였습니다.

ACEA의 EU 내 연료 유형별 데이터에 따르면, 3월 EU의 배터리 전기 승용차 등록대수는 전년 대비 11.3% 감소한 13만 4,397대를 기록했습니다. EU에서 3월에 판매된 하이브리드 차량의 수는 신형 내연기관(ICE) 차량에 마일드 하이브리드 기술이 확대 적용됨에 따라 전년 대비 12.6% 증가한 29만 9,426대를 기록했습니다. 플러그인 하이브리드 전기차(PHEV)의 판매대수는 3월에 전년 대비 6.5% 감소한 7만 3,029대였습니다. 전통적인 ICE 파워트레인 연료 유형별로 살펴보면, 3월의 가솔린 승용차의 등록대수는 전년 동월 대비 10.2% 감소한 36만 5,376대, 디젤 승용차의 등록대수는 전년 동월 대비 18.5% 감소한 12만 8,227대였습니다. 이는 이러한 두 세그먼트의 시장 점유율이 더 많이 감소했음을 의미합니다.

전망 및 시사점

2024년 첫 2개월 동안 희망적으로 시작했던 EU 승용차 시장은 부활절 연휴가 2023년에는 4월이었지만 올해는 3월이었던 이유로 상당한 침체를 보였습니다. 또한 금리 인상, 경제 성장률 약세, 전기차 수요를 촉진하기 위한 보조금 지급의 단계적 폐지로 인해 시장이 영향을 받았습니다. 대부분 시장에서 승용차의 판매대수는 여전히 2019년에 비해 현저히 낮은 수준을 보이고 있습니다. 실제로 ACEA의 2019년 3월 데이터와 비교하면 지난달 승용차 등록대수(EFTA 및 영국 포함)는 21.9% 감소했습니다.

2024년 3월 배터리 전기 자동차(BEV)의 등록대수는 전년 대비 11.3% 감소한 13만 4,397대를 기록하여 시장 침체가 반영되었습니다. 그 결과, 시장 점유율은 2023년 3월의 13.9%에서 2024년 3월에는 13%로 감소했습니다. 3대 BEV 시장 중 벨기에와 프랑스는 전년 대비 각각 23.8%, 10.9%의 두 자릿수 성장세를 보였지만, 독일은 2023년 12월 정부가 갑작스럽게 프로그램을 종료하여 전년 대비 28.9% 급감했습니다(독일: 2023년 12월 21일:독일 정부, BEV 보조금 프로그램 중단 후에도 계속 지급 예정 참조). 아일랜드의 경우에도 인센티브 감소로 인해 지난달 BEV 등록대수가 전년 대비 41.4% 감소했습니다. 스웨덴에서도 개인 고객에 대한 인센티브 중단으로 인해 BEV 등록대수가 전년 동월 대비 33.7% 감소했습니다. 프랑스에서는 정부가 일부 BEV 구매에 대한 보조금을 5,000유로에서 4,000유로로 줄이기로 결정(프랑스: 2024년 2월 14일:프랑스 정부, BEV 보조금을 4,000유로로 줄여 참조)했음에도 불구하고, 3월 한 달 동안 BEV 등록대수는 전년 동월 대비 10.9% 증가했습니다. 이는 연초 새로운 보조금 리스 제도에 대한 높은 호응에 힘입어 향후 몇 달 동안 BEV 판매량이 증가할 것으로 예상되기 때문인 것으로 풀이됩니다(프랑스: 2024년 2월 13일:프랑스, 예상을 초과하는 수요로 인해 보조금 지급 리스 프로그램 중단 참조). 스페인과 이탈리아에서는 올해 중반까지 새로운 보조금이 지원되는 제도를 마련할 것으로 보이며, 새로운 인센티브가 도입되면 BEV 보급률이 저조한 일부 시장도 활성화될 것으로 전망됩니다. EU의 승용차 등록대수 중 BEV가 차지하는 비중은 3월이 13.0%이고 올해 누적은 12.0%이었으며, 이 세그먼트의 성장을 촉진하기 위해서는 아직까지 시장이 발전할 필요가 있지만 일부 자동차 제조사는 여전히 중국산 수입차 유입에 대해 우려하고 있습니다.

S&P Global Mobility는 2023년의 상승세에 이어 2024년 EU(EFTA 및 영국 제외)의 승용차 등록대수가 전년 대비 2.7% 소폭 증가한 1,236만 6,000대에 달할 것으로 현재 전망하고 있습니다. 이는 인플레이션 압력에 대응하여 이미 소비자와 기업에 영향을 미치고 있는 금리 상승 등 지역 내 경제 환경으로 인한 것입니다.

인도의 2023/24 회계연도 승용차 판매대수 전년대비 8.4% 성장, 시트로엥, 인도로 ëC3 수출 시작

2024년 4월 15일

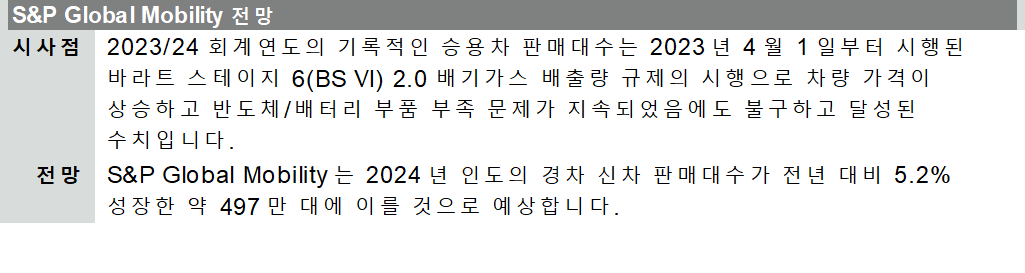

인도자동차협회(SIAM)는 최신 차량 도매 데이터를 발표하고 2024년 3월 한 달 동안 딜러사를 대상으로 한 총 승용차 출고대수가 전년 대비 8.9% 증가한 31만 7,976대를 기록하며 성장 모멘텀이 유지되었다고 보도했습니다. 승용차에는 승용차, 유틸리티 차량(UV), 승합차가 포함되며, 이 수치는 자동차 제조사가 소매 판매가 아닌 딜러사에 출고한 차량대수를 나타냅니다. 부문별로 살펴보면 3월 승용차 출고대수는 전년 동월 대비 8.7% 감소한 11만 1,541대를 기록한 반면, UV 출고대수는 전년 동월 대비 23.1% 증가한 19만 4,416대였고 승합차 출고대수는 1만 2,019대로 보합세를 유지했습니다.

2023/24 전체 회계연도 기간 동안 승용차와 상용차(CV)를 포함한 인도 국내 딜러사 대상 총 신차 출고대수는 전년 대비 6.9% 성장한 약 519만 대를 기록했습니다.

SIAM은 인도 내 자동차 제조사들이 2023/24 전체 회계연도 동안 전년 대비 8.4% 증가한 약 422만 대의 승용차를 딜러사로 출고했다고 발표했습니다. 부문별로 살펴보면 지난 회계연도 동안 승용차 출고대수는 전년 대비 11.4% 감소한 약 155만 대를 기록한 반면, UV 출고대수는 전년 대비 25.8% 증가한 약 252만 대였고 승합차는 14만 9,112대(전년 대비 7.3% 증가)를 출하했습니다.

지난 회계연도 CV 출고대수는 전년 대비 0.6% 증가한 96만 7,878대에 그쳤습니다. 출고대수는 전년 대비 1.5% 감소한 59만 4,684대를 기록한 경상용차(LCV)가 주도했습니다. 중대형 상용차(MHCV)의 판매대수는 전년 대비 4.0% 증가한 37만 3,194대를 기록했습니다. 2024년 3월의 CV 판매대수는 아직 공개되지 않았습니다.

최신 SIAM 발표에는 BMW, 메르세데스-벤츠, JLR, 다임러, JBM 오토, 스카니아, 볼보자동차의 데이터는 포함되지 않았습니다. 타타 모터스의 경우 전체 회계연도 데이터만 제공됩니다.

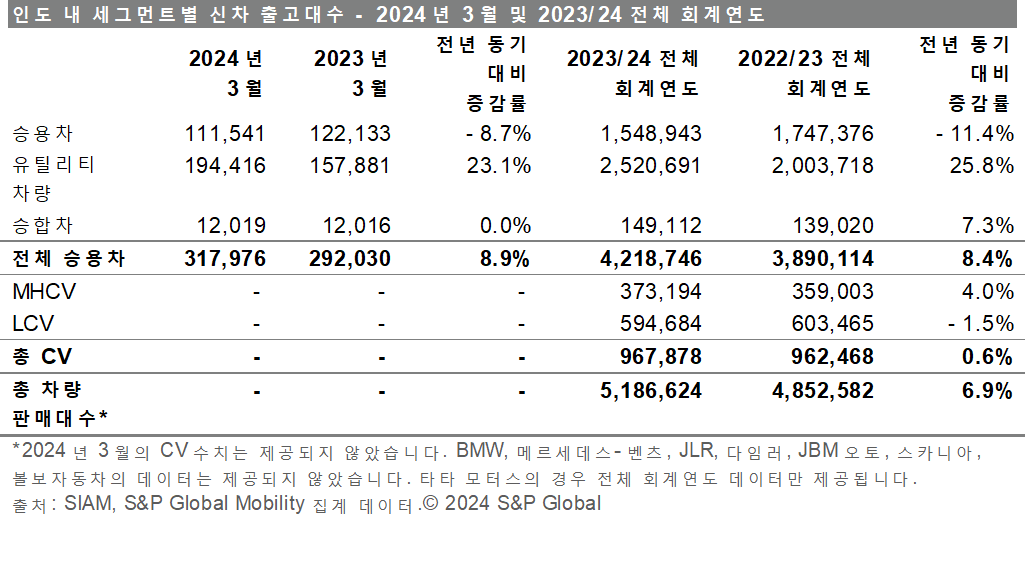

자동차 제조사별 인도 승용차 출고대수

마루티 스즈키는 3월에도 큰 차이를 기록하며 승용차 시장을 선도했습니다. 한 달 동안 인도 국내 딜러사에 대한 출고대수는 전년 대비 15.0% 증가한 15만 2,718대를 기록했습니다. 알토, S-프레소, 발레노, 셀레리오, 디자이어, 이그니스, 스위프트, 투어 S, 웨건 R, 시아즈 등 경차, 소형 및 중형차를 포함한 승용차 부문의 3월 출고대수는 전년 대비 1.7% 감소한 8만 2,263대를 기록했습니다. 브레자, 에르티가, 프롱스, 그랜드 비타라, 인빅토, 지미, S-크로스, XL6 등 마루티 스즈키의 UV 판매대수는 한 달 동안 전년 대비 57.7% 증가한 5만 8,436대를 기록했으며, 이코 승합차 판매대수는 1만 2,019대(전년 대비 0.2% 증가)로 보합세를 기록했습니다. 2023/24 전체 회계연도 기간 동안 마루티 스즈키의 인도 국내 딜러사 출고대수는 전년 대비 9.5% 증가한 약 176만 대를 기록했습니다. 이러한 수치는 승용차 출고대수 98만 446대(전년 대비 11.6% 감소), UV 출고대수 64만 2,296대(전년 대비 75.4% 증가), 승합차 출고대수 13만 7,139대(전년 대비 4.5% 증가)로 분류됩니다.

현대 자동차 인도(HMIL)는 지난달 인도 국내 딜러사에 전년 대비 4.7% 증가한 5만 2,997대를 출고했습니다. 2023/24 전체 회계연도 동안에는 전년 대비 8.3% 증가한 61만 4,717대를 판매하여 사상 최대 내수 판매대수를 기록했습니다. HMIL의 타룬 가르그(Tarun Garg) 최고운영책임자(COO)는 "2023/24 회계연도에는 엑스터, 신형 크레타, 크레타 N 라인, 신형 i-20 및 현대 베뉴와 베뉴 N 라인의 ADAS 도입 등 제품 업그레이드와 함께 다양한 신차가 출시되었습니다. HMIL의 기술 및 혁신 추구는 평론가들로부터도 인정을 받아 인도 유명 자동차 매체로부터 엑스터, 베르나, 아이오닉 5가 '올해의 차'로 선정되는 쾌거를 달성했습니다. 실제로 이 3종의 차종은 이번 회계연도에 HMI 부문에서 50회 이상 수상하는 기염을 토했습니다. 2024~25년에도 우리는 고객들에게 더 많은 감동과 향상된 가치를 제공하기 위해 부단히 노력할 것"이라고 말했습니다.

마힌드라 & 마힌드라(M&M)는 지난달 전년 동월 대비 12.9% 증가한 4만 631대의 승용차를 출고했습니다. 이 중 UV의 판매대수는 12.9% 증가한 4만 631대로였으며, 승용차와 승합차 판매대수는 0대(2023년 3월의 경우 21대)였습니다. 2023/24 전체 회계연도로는 전년 대비 28.0% 증가한 45만 9,877대의 인도 국내 승용차 출고대수를 기록했습니다. 이는 45만 9,864대의 UV 판매대수(전년 대비 28.8% 증가)와 13대에 불과한 승용차 및 승합차 통합 판매대수(2022/23 회계연도의 경우 2,292대)로 분류됩니다. M&M의 자동차 부문 사장 비제이 나크라(Veejay Nakra)는 "마힌드라 픽업은 인도 내 상용차 부문에서 사상 최고치인 20만 대를 돌파하며 F24 회계연도를 긍정적으로 마무리했습니다."라고 말했습니다.

도요타 키를로스카르 자동차(TKM)가 전년 대비 35.9% 증가한 2만 5,072대의 인도 국내 도매 판매대수를 기록하며 그 뒤를 이었습니다. 2023/24 전체 회계연도로는 전년 대비 41.8% 성장한 24만 5,676대를 기록했습니다. TKM의 판매-서비스 중고차 사업부 부사장 사바리 마노하르(Sabari Manohar)는 "우리는 고객 중심 접근법을 통해 다양한 고객의 다양한 요구와 시장 동향을 평가하고 이해하기 위해 항상 앞서 왔으며, 더욱 폭넓은 품질의 제품과 서비스로 고객에게 최고의 서비스를 제공해 왔습니다. 앞으로도 우리는 다양한 부문에서 증가하는 소비자 수요를 충족할 수 있도록 노력할 것입니다. 또한, 고객 접점을 강화하고 즐거운 소유 경험을 창출함으로써 제품 및 서비스 측면에서 고객에게 더욱 가까이 다가가기 위해 고객 중심주의를 강화하기 위해 주력할 것"이라며, "또한, 강력한 제품 포트폴리오, 디지털화 개선, 금융 제휴, 높은 가치 제안, 제품/서비스에 대한 편리한 접근성 등 맞춤형 부가가치 서비스를 통해 증가하는 고객층에게 계속해서 멋진 경험을 제공하는 것이 성장의 원동력"이라고 덧붙였습니다. 또한 그는 "이노바 크리스타, 이노바 하이크로스, 포츄너, 레전더, 어반 크루저 하이라이더, 하이럭스, LC300 등 모델이 포진한 SUV 및 MUV 세그먼트가 가장 크게 기여했습니다. 캠리 하이브리드, 글랜자, 벨파이어, 루미온과 같은 기타 제품들도 판매 증가 추세에 기여했습니다. 또한, 2023년에는 고객들의 수요 증가를 충족하기 위해 연간 생산능력을 약 3만 2,000대까지 확장했습니다. 330억 루피 규모의 신규 투자를 통해 탄소 중립 목표를 달성하기 위한 기술 혁신이 통합되는 다음 단계의 사업 확장을 위한 준비를 더욱 강화할 것"이라고 말했습니다.

기아차는 지난달 인도 딜러사에 전년 대비 0.5% 감소한 2만 1,400대를 출고했으며, 2023/24 전체 회계연도로는 전년 대비 8.8% 감소한 24만 5,634대의 출고대수를 기록했습니다.

혼다 자동차 인도(HCIL)의 지난달 인도 국내 승용차 판매대수는 전년 대비 5.7% 증가한 7,071대를 기록했습니다. 2023/24 전체 회계연도로는 HCIL의 인도 국내 승용차 판매대수는 전년 대비 5.3% 감소한 8만 6,584대를 기록했습니다. HCIL의 마케팅 및 영업 부문 부사장 쿠날 벨(Kunal Behl)은 "2023/24 회계연도는 인도 고객들로부터 압도적인 반응을 얻은 혼다 엘리베이트를 통해 우리가 급성장 중인 SUV 세그먼트에 적극적으로 진입한 중요한 해였습니다. 엘리베이트는 인도 국내 판매에 크게 기여하고 새로운 목적지인 일본을 대상으로 수출을 강화하는 강력한 사업의 축이 되었습니다."라고 말합니다.

SIAM 데이터에는 타타 모터스의 월간 판매대수가 포함되지 않았지만, 타타 모터스는 2023/24 전체 회계연도 동안 전년 대비 7.1% 증가한 58만 2,915대의 승용차를 판매했다고 발표했습니다. 타타 모터스의 보도자료에 따르면, 전기차(EV)를 포함한 3월 인도 국내 승용차 판매대수는 전년 대비 13.8% 증가한 5만 110대를 기록했습니다.

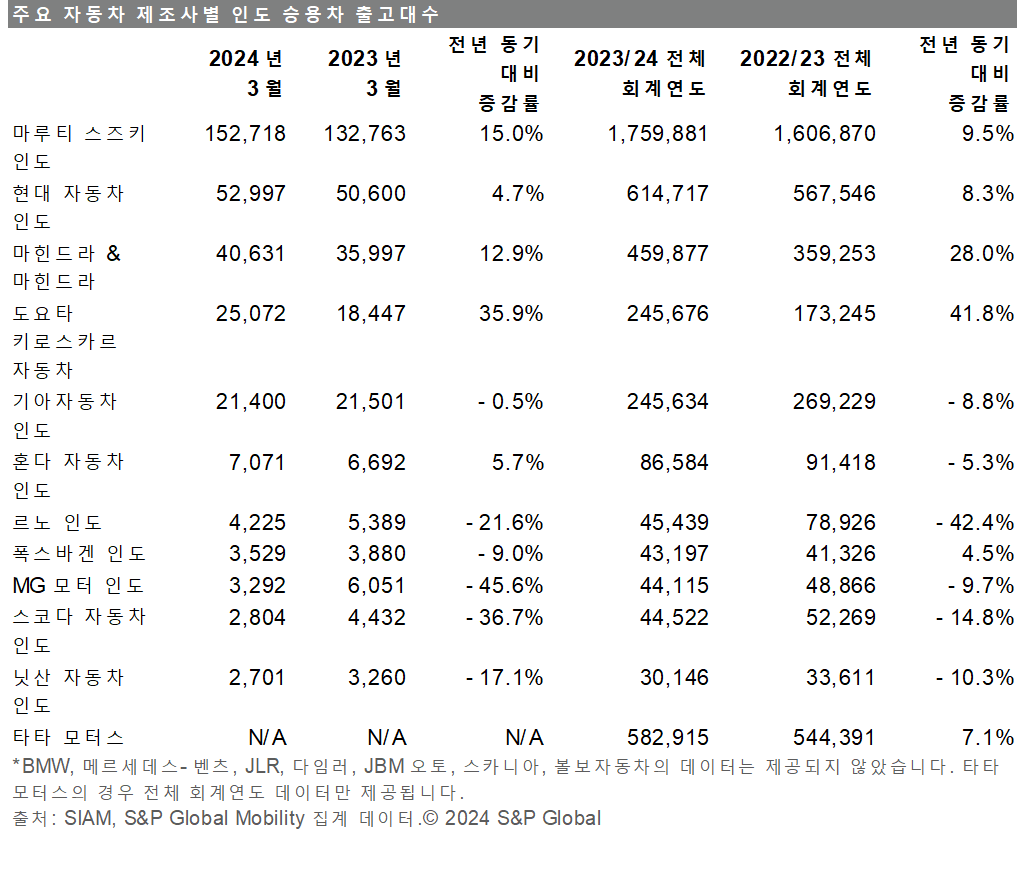

차량 생산량 및 수출

SIAM이 발표한 데이터에 따르면, 2024년 3월 승용차 생산량은 전년 대비 4.3% 증가한 38만 392대를 기록했습니다. 지난달 인도의 승용차 수출은 전년 동월 대비 12.1% 감소한 6만 1,950대를 기록했습니다.

2023/24 전체 회계연도로 보면 승용차 및 CV를 포함한 인도의 총 신차 생산량은 전년 대비 6.1% 증가한 약 597만 대를 기록했습니다. 이는 구체적으로 승용차 생산량 약 490만 대(전년 대비 6.9% 증가)와 CV 생산량 약 107만 대(전년 대비 3.0% 증가)로 분류됩니다.

지난 회계연도 동안 인도의 총 자동차 수출량은 전년 대비 0.5% 감소한 73만 7,921대를 기록했습니다. 이 중 승용차 수출은 전년 대비 1.4% 증가한 67만 2,105대를 기록한 반면, 상용차 수출은 전년 대비 16.3% 급감한 6만 5,816대를 기록했습니다.

시트로엥 인도, ëC3 수출 개시

시트로엥 인도가 순수 전기차 ëC3 해치백의 수출을 시작하며 현지에서 생산한 전기차(EV)를 수출하는 최초의 글로벌 자동차 제조사로 등극했다고 ET Auto가 보도했습니다. 최근 인도 타밀나두주 첸나이의 카마라자르 항구에서 인도네시아 수출 물량 ëC3 500대의 첫 번째 선적분이 출항했습니다. 스텔란티스 인도의 CEO 겸 MD 아디트야 자이라즈(Aditya Jairaj)는 이는 인도의 엔지니어링 및 개발 역량을 입증하는 성과라며 자부심을 보였습니다. 그는 스텔란티스 그룹의 전략적 시장이자 주요 소싱 허브로서 인도의 역할을 강조하며, 인도에서 성장과 지속 가능한 모빌리티를 육성하겠다는 의지를 재확인했습니다. 시트로엥 인도는 네팔과 부탄 등 기타 해외 시장으로도 시트로엥 ëC3를 수출하기 위해 노력하고 있습니다. 시트로엥은 ëC3 외에도 아세안과 아프리카 시장에 인도산 C3 해치백을 수출하고 있습니다.

ëC3는 C3 해치백의 전기차 모델로, 2023년 2월 인도에서 출시되었습니다. ëC3에는 29.2kWh 리튬 이온 배터리 팩과 3.3kW 온보드 AC 충전기가 장착되었으며, 이 배터리 팩은 최대 출력 57ps 및 최대 토크 143Nm의 전면 장착 전기 모터에 동력을 공급합니다. 시트로엥에 따르면, 인도자동차연구협회(ARAI)에서 인증된 1회 충전 주행 거리는 320km입니다.

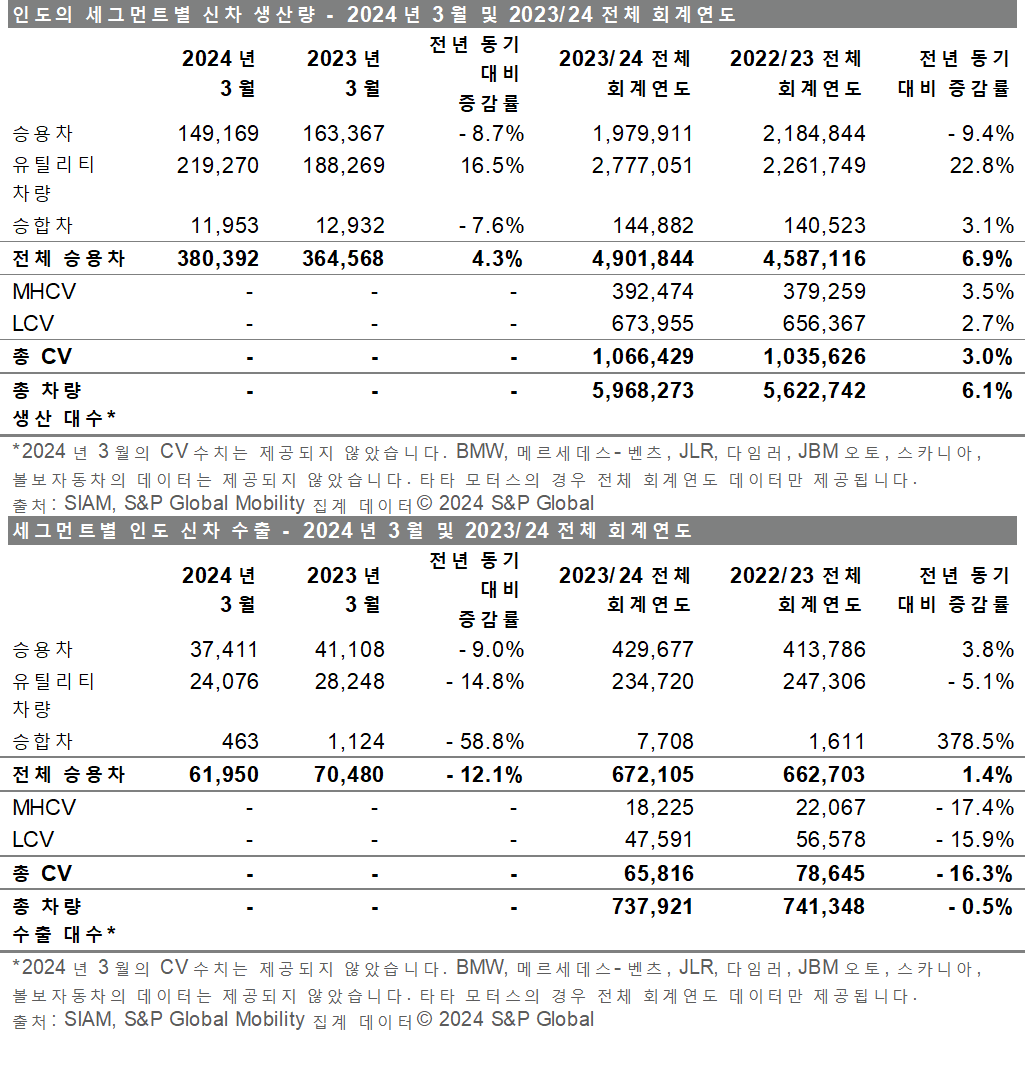

전망 및 시사점